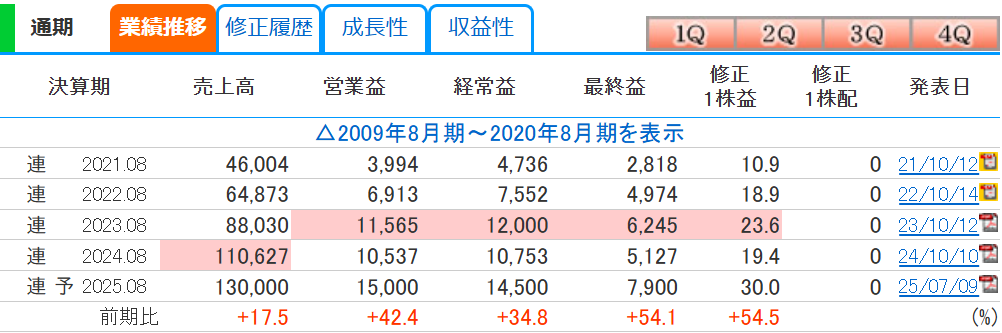

「売上高1,000億円」「年平均成長率50%」といった華々しい実績を背景に、IT業界の寵児として株式市場で高い評価を受けてきた株式会社SHIFT(シフト、東証プライム: 3697)。

しかし、2025年夏以降、その株価は厳しい下落トレンドにあります。

「あんなに勢いがあったのになぜ?」

「日経平均にも採用されたのに、どうして下がるの?」

「この下落はどこまで続くんだろう…」

多くの投資家がそんな疑問や不安を抱いているのではないでしょうか。

この記事では、ソフトウェアテスト業界の巨人であるSHIFTの株価がなぜ下落しているのか、その理由を複数の視点から徹底的に解説します。

さらに、ファンダメンタル分析とテクニカル分析を用いて、今後の株価の動向についても深く考察していきます!

1. なぜSHIFTの株価が下落しているのか?

輝かしい成長を続けてきたSHIFTの株価が、なぜ今、厳しい状況にあるのでしょうか。

その背景には、単一の理由ではなく、複数の要因が複雑に絡み合っています。

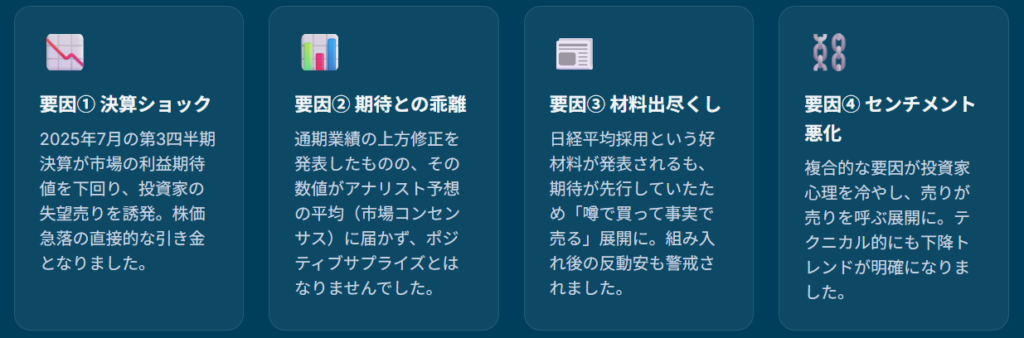

要因①:市場の期待を裏切った2025年7月の第3四半期決算

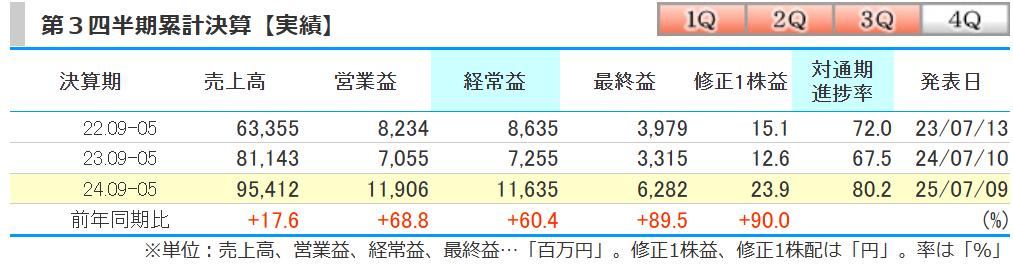

株価下落の直接的な引き金となったのが、2025年7月9日に発表された第3四半期(2024年9月~2025年5月期)の決算でした。

ポイントは「市場予想を上回らなかったこと」と「サプライズ不足」な点です。

決算内容は、売上高こそ前年同期比17.6%増と成長を維持したものの、営業利益は68.8%増と大きく伸長した一方で、経常利益は60.4%増、最終利益は89.5%増となりました。

しかし、この数字にはM&A関連のアドバイザリー費用や、保有する有価証券の評価損といった「一過性のコスト」が大きく影響していました。

市場は、これまでSHIFTが見せてきたような、利益面での圧倒的な成長を期待していました。しかし、蓋を開けてみれば、特殊要因があったとはいえ、その期待を大きく下回る結果となったのです。

特に、高い成長を期待されてきたグロース株にとって、「期待を下回ること」は致命的です。

この決算発表の翌日、投資家の失望売りが殺到し、株価はストップ安を記録。これが、長期にわたる下落トレンドの始まりとなりました。

要因②:上方修正でも届かなかった市場の高い期待値(コンセンサス)

決算発表と同時に、SHIFTは2025年8月期の通期連結営業利益の見通しを、従来の予想から上方修正し、前期比42.4%増の150億円になると発表しました。

「42%増なら素晴らしいじゃないか!」と思うかもしれません!

しかし、株式市場は会社の発表する数字だけでなく、「市場アナリストたちの予想平均値(IFISコンセンサス)」と比較して株価を判断します。

そして、この時の市場コンセンサスは、SHIFTが発表した150億円をさらに上回る水準だったのです。つまり、「上方修正したものの、市場の期待には届かなかった」 というのが、投資家たちの評価でした。

これもグロース株によく見られる現象で、どれだけ高い成長率であっても、市場の期待を超えるサプライズがなければ、株価は売られてしまう傾向にあります。

第3四半期決算での失望と、通期見通しのコンセンサス未達という“ダブルパンチ”が、株価の続落を招きました。

要因③:日経平均採用という「材料出尽くし」

2025年10月1日、SHIFTは日経平均株価の構成銘柄に新規採用されました。これは企業にとって非常に名誉なことであり、通常は株価にとって大きなプラス材料です。

なぜなら、日経平均に連動することを目指すインデックスファンド(パッシブファンド)が、機械的にSHIFTの株式を大量に買い入れる必要があるからです。

今回の場合、大和証券の試算では約1400億円規模、1日の平均的な出来高の8日分以上にもなる莫大な買い需要が発生すると見込まれていました。

しかし、現実はどうだったでしょうか。9月上旬に新規採用が発表されてから、株価は上昇するどころか、むしろ下落を続けました。

組み入れ需要が発生する9月30日の終値時点では、採用発表前と比較して10%以上も安い水準にありました。

- 期待の先行: 投資家たちは、かなり前からSHIFTの日経平均採用を予測し、その期待を織り込む形で株価は既に上昇していました。

- 材料出尽くし: いざ正式に採用が発表されると、ポジティブなサプライズはなくなり、「材料出尽くし」と見なされました。

- 需給悪化への懸念: むしろ、「10月1日以降はパッシブファンドの買い支えがなくなるため、株価は下落するのではないか」という、組み入れ後の“反動安”を警戒する売りが優勢になったのです。

期待されていた巨大な買いインパクトも、市場のセンチメント(心理)悪化の前では、株価を支える力にはなりませんでした。

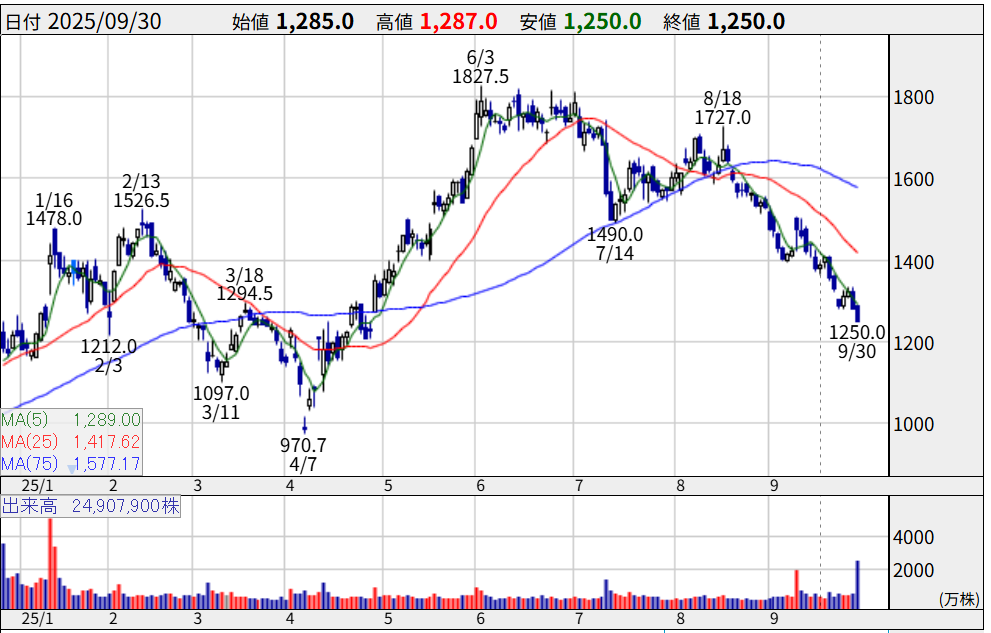

要因④:一度崩れたセンチメントとテクニカル的な下降トレンド

これら①~③の要因が重なり、投資家心理は急速に冷え込みました。

X(旧Twitter)などのSNS上でも、「決算がっかり」「もう成長は終わりか」といったネガティブな意見が目立つようになり、売りが売りを呼ぶ展開となりました。

一度このような下降トレンドが形成されると、その流れを転換させるのは容易ではありません。

株価チャートを見ても、移動平均線が下向きになり、短期線が長期線を下に突き抜ける「デッドクロス」が形成されるなど、テクニカル的にも典型的な「売り」シグナルが点灯。

これを見たテクニカル重視の投資家からの売りも加わり、下落モメンタムがさらに強まるという悪循環に陥っているのが現状だと思われます。

2. 株式会社SHIFTってどんな会社?

株価の動向を理解する上で、まずはSHIFTがどのような事業を展開し、なぜこれまで高く評価されてきたのかを知ることが不可欠です。

SHIFTの核心は「ソフトウェアの品質保証・テスト事業」です。

私たちが日常的に使うスマートフォンアプリ、企業の基幹システム、Webサービスなど、あらゆるソフトウェアにはバグ(不具合)がつきものです。

SHIFTは、これらのソフトウェアが世に出る前に、バグがないか、仕様通りに動くかを徹底的にテストし、品質を保証するプロフェッショナル集団です。

SHIFTの強みは、その圧倒的な生産性と人材育成の仕組みにあります。

- CAT検定: SHIFT独自のテストエンジニア検定「CAT検定」を設け、未経験者でも短期間で即戦力となるテスト人材に育成する仕組みを確立しています。

- 仕組み化とツール活用: テストの属人性を排し、管理ツール「CAT-Tool」などを活用してプロジェクトを効率的に管理。これにより、高品質かつ低コストなサービス提供を可能にしています。

- M&A戦略: ソフトウェア開発の上流工程から下流工程まで、ワンストップでサービスを提供するため、コンサルティング会社や開発会社などを積極的にM&A(合併・買収)し、事業領域を急拡大させています。

これらの強みを武器に、SHIFTは「売上高1兆円」という壮大な目標を掲げ、驚異的なスピードで成長を続けてきました。

DX(デジタルトランスフォーメーション)の波に乗り、「IT業界の駆け込み寺」として、多くの企業から絶大な信頼を得てきたのです。

この高い成長期待が、これまでSHIFTの株価を支える大きな要因となっていました。

3. 今後の株価はどうなる?ファンダメンタルとテクニカルから考察

では、今後のSHIFTの株価はどうなっていくのでしょうか。中長期的な視点(ファンダメンタル)と、短期的な視点(テクニカル)の両面から考察してみましょう。

ファンダメンタル分析

<ポジティブ要因>

- 高い売上成長率:

- 利益面では市場の期待を下回りましたが、本業の売上高は依然として30%近い高い成長率を維持しています。

- これは、SHIFTの提供するサービスの需要が引き続き旺盛であることを示しています。

- 10/14に4Qの決算発表がありコンセンサスを超えてくるか次第で株価が回復するかどうかが期待されるでしょう!

- 巨大な市場とDXの追い風:

- DX化の流れは今後も加速し、ソフトウェアの需要は増え続けます。

- それに伴い、品質保証・テスト市場も拡大が見込まれ、業界のリーディングカンパニーであるSHIFTには大きな追い風です。

- M&Aによる事業拡大:

- 積極的なM&Aにより、コンサルティングから開発、テスト、運用まで、ITサービス全体をカバーできる体制を構築しつつあります。

- これにより、顧客単価の上昇や新規顧客の獲得が期待できます。

<ネガティブ要因(懸念点)>

- 利益率の変動:

- M&Aを積極的に行うと、一時的に利益率が低下することがあります。

- 人件費の高騰:

- SHIFTのビジネスモデルは優秀な人材が資本です。

- IT業界全体で人材獲得競争が激化する中、人件費の上昇が利益を圧迫する可能性があります。

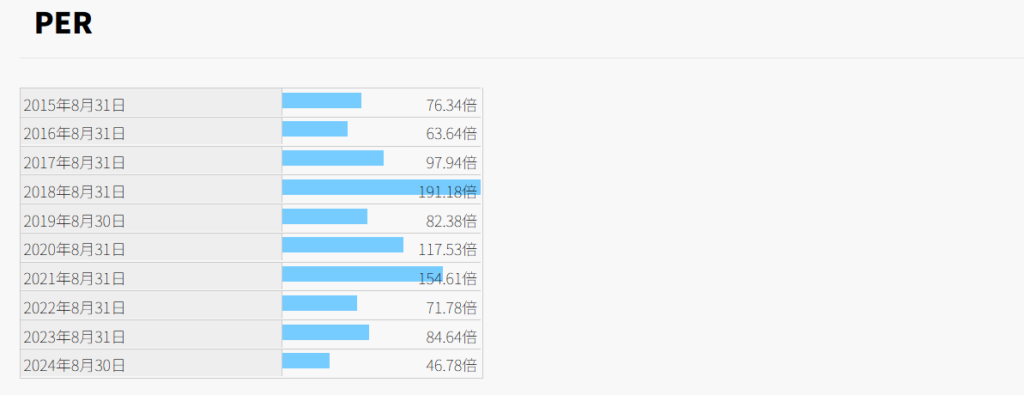

- 高いPER(株価収益率):

- 株価が下落したとはいえ、依然としてPERは他の多くの企業と比較して高い水準にあります。

- これは高い成長期待が織り込まれている証拠であり、少しでも成長が鈍化すると、今回のように大きく売られるリスクをはらんでいます。

【ファンダメンタルズまとめ】

短期的な利益の落ち込みはありましたが、SHIFTの中核的な事業成長力や将来性といったファンダメンタルズが毀損されたわけではないと考えられます。

DXという巨大な潮流に乗っており、中長期的な成長ストーリーは依然として有効であるという見方ができます。

テクニカル分析

<現状のチャート分析>

2025年9月30日時点のチャートを見ると、典型的な下降トレンドを形成しています。

- 移動平均線:

- 5日・25日・75日のすべての移動平均線が下向きであり、株価はその下に位置しています。

- これは強い売り圧力を示唆しています。

- デッドクロス:

- 短期線(5日・25日)が長期線(75日)を次々と下抜ける「デッドクロス」が形成されており、下降トレンドの継続を示唆しています。

- 下値の目処:

- まずは心理的な節目である1,200円、そこを割り込むと、2025年4月につけた安値である970.7円あたりが意識される可能性があります。

<今後の反転シナリオ>

この厳しい下降トレンドから反転するには、明確なサインが必要です。

- 出来高を伴う大陽線:

- 大きな買いエネルギーを示す、出来高(売買量)を伴った長い陽線が出現すれば、底打ちのサインとなる可能性があります。

- 移動平均線の上抜け:

- まずは5日移動平均線を上抜け、次に25日移動平均線を突破できるかが重要です。

【テクニカル分析まとめ】

短期的には、下降トレンドが継続しており、底打ちのサインが見えるまでは、依然として厳しい値動きが続く可能性が高いでしょう。

まずは下落がどこで止まるか(サポートラインで反発できるか)を見極める必要があります。

参照:https://kabutan.jp/stock/finance?code=3697

4. まとめ:SHIFTの株価は復活するのか?

最後に、ここまでの内容をまとめます。

SHIFTの株価が下落した主な理由

- 期待外れの第3四半期決算で投資家が失望売り。

- 市場予想に届かない通期見通しが失望感を増幅。

- 日経平均採用が材料出尽くしとなり、需給悪化が懸念された。

- 上記要因でセンチメントが悪化し、テクニカル的な下降トレンドが形成された。

今後の見通し

- 短期的には:テクニカル的に厳しい状況であり、底打ちを確認するまでは下落トレンドが続く可能性があります。

- 中長期的には:高い売上成長やDXの追い風など、ファンダメンタルズは依然として堅調であり、成長ストーリーが再評価されれば、株価は再び上昇軌道に戻るポテンシャルを秘めています。

色々分析しましたが、ただ現段階ではSHIFT株は売られる段階だということだと思います。

株には色んなフェーズがあると思うので、ひとまずは上昇トレンドに戻ることを待っておくのが良いでしょう。

そのため、現在の株価下落は、企業の成長性が完全に失われたというよりは、あまりにも高すぎた市場の期待値と現実とのギャップによって引き起こされた「調整」の側面が強いと言えるでしょう。

反発するのを様子見して買いタイミングを見極めることがカギとなりそうです。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/