「日本円、このまま持っていても大丈夫なのか?」

今、多くの人がこの不安を抱えています。

2025年11月21日現在、ドル円相場は1ドル=157円台後半に達し、わずか数日で急激な円安が進みました。

スーパーに行けば値上げの嵐、ガソリン価格の高騰……私たちの生活は「通貨の弱さ」によって直接的な打撃を受けています。

さらに不気味なのが、「円安なのに、日本国債の金利も上がっている(国債価格が暴落している)」という現象です。

通常とは異なるこの動きは、日本経済が「危険水域」に入ったシグナルかもしれません。

この記事では、なぜ今これほどまでに円が売られているのか、そしてなぜ国債金利が上昇しているのか、その裏にある構造的な問題をわかりやすく解説します。

1. なぜ止まらない円安になっているのか?

11月に入ってからの円安加速は、単なる市場の綾ではありません。明確な「トリガー」と、根深い「構造欠陥」の2つが重なった結果です。

参照:https://kabutan.jp/stock/chart?code=0950

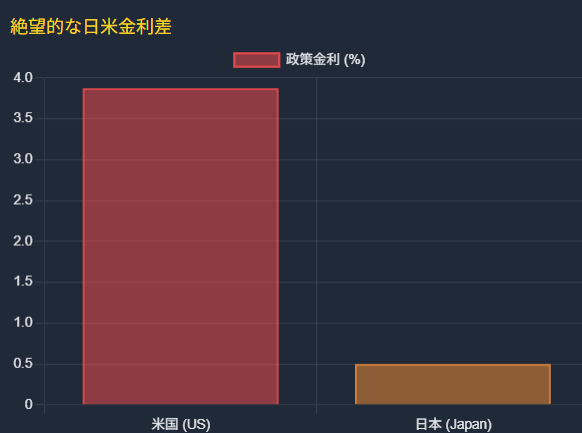

① 絶望的な「日米金利差」

最大の理由は、依然として開いたままの「金利差」です。

- アメリカ:

- 雇用統計が予想以上に強く、インフレ懸念が再燃。

- FRB(連邦準備制度理事会)の利下げ観測が後退し、政策金利は3.75%〜4.00%付近の高水準を維持しています。

- 日本:

- 日銀は2025年に入って利上げをしたものの、政策金利はわずか0.5%程度。

- 「中立金利」には程遠い状況です。

この約3.5%〜4.0%もの金利差は、投資家にとって「タダでお金を拾う」ようなチャンスを生んでいます。これが「円キャリートレード」です。

【円キャリートレードの仕組み】

- 金利がほぼゼロ(0.5%)の「円」を借金して調達する。

- その円を売って「ドル」に換える(ここで円安が進む)。

- 手に入れたドルで、年利4%近い米国債などで運用する。

為替が動かなくても金利差だけで儲かるため、世界中のヘッジファンドや投資家がこぞって「円売り・ドル買い」に殺到しています。

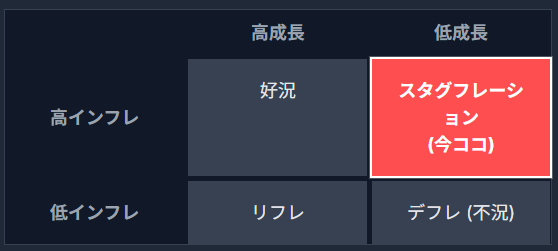

② 日本経済の弱体化(スタグフレーションの影)

「金利を上げれば円安は止まるのでは?」と思うかもしれません。

しかし、日銀は動けません。 直近の日本のGDP(国内総生産)は年率換算でマイナス1.8%。

6四半期ぶりのマイナス成長を記録しました。

景気が冷え込んでいる(不況)のに、物価だけが上がる。この状況で利上げを行えば、住宅ローン破綻や中小企業の倒産を招き、日本経済にとどめを刺しかねません。

市場は「日銀は景気が悪すぎて利上げできない(円安を止められない)」と足元を見ているのです。

2. 円安になるとどういった悪影響があるのか?

「輸出企業が儲かるから円安は良いことだ」という時代は終わりました。現在の過度な円安は、日本国内に深刻なダメージを与えています。

① 「悪いインフレ」が家計を直撃

日本はエネルギーや食料の多くを輸入に頼っています。円安は、これら輸入品の価格を無条件に押し上げます。

- エネルギー価格高騰: 電気代、ガス代、ガソリン代の上昇。

- 食料品価格の上昇: 小麦、肉、野菜などあらゆるコスト増。

賃金上昇が物価上昇に追いついていない(実質賃金がマイナス)現状では、円安が進むほど日本人は相対的に貧しくなります。

② 止まらない「破滅のループ」

政府は物価高対策として補助金を出そうとします。しかし、その財源はどこにあるのでしょうか? 借金(国債発行)です。

借金が増えれば、国の財政への信用が落ち、さらに円が売られる……。

- 円安で生活が苦しくなる

- 政府が巨額の経済対策(バラマキ)を発表する

- 財政悪化を懸念して「円」と「日本国債」が売られる

- さらに円安が進み、インフレが悪化する

現在、日本はこの「負のスパイラル」に陥りつつあります。

3. なぜ日本国債が上昇しているのか?

通常、「安全資産」とされる国債の金利が上昇する(=国債の価格が下落する)のは、国家財政への警戒シグナルです。

なぜ今、円安とセットで国債金利が急騰しているのでしょうか。

① 高市政権による「巨額補正予算」への警戒

高市政権下で検討されている17兆〜20兆円規模の大型経済対策が、市場に衝撃を与えました。

「経済を支えるため」という名目ですが、投資家は冷ややかです。

- 需給の悪化:

- 巨額の対策を行うには、新たに国債(借金)を大量に発行する必要があります。

- 市場に国債が溢れかえれば、当然価値(価格)は下がります。

- 国債価格が下がると、金利は上昇します。

- 財政規律の崩壊:

- 「日本は借金を返済するために、さらに借金を重ねるつもりだ」と見なされ、日本国債という資産自体の信用リスクが意識され始めています。

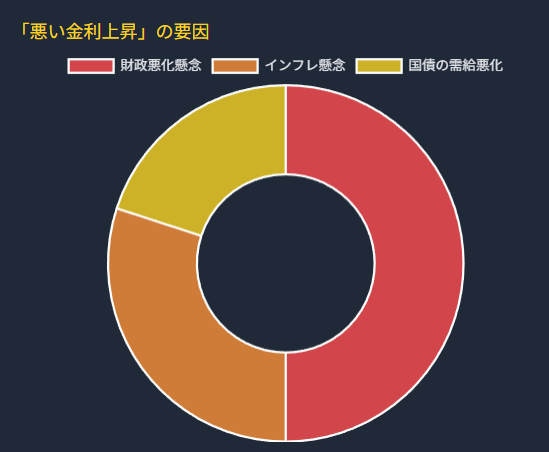

② 「悪い金利上昇」の始まり

景気が良くて金利が上がるなら問題ありません。

しかし今は、「通貨の価値が下がる(インフレになる)から、高い金利をもらわないと割に合わない」という理由で金利が上がっています。

投資家たちはこう考えています。

「将来、円の価値がさらに下がるなら、わずかな金利で日本国債なんて持っていられない。もっと高い利回りをよこせ、さもなくば売るぞ」

これが、長期金利が数年ぶりの高水準へ押し上げられている正体です。

日銀や政府が財政出動(支出)をほのめかすたびに、「必死さ」が逆に市場の不安を煽り、国債売りと円売りを加速させているのです。

4. まとめ

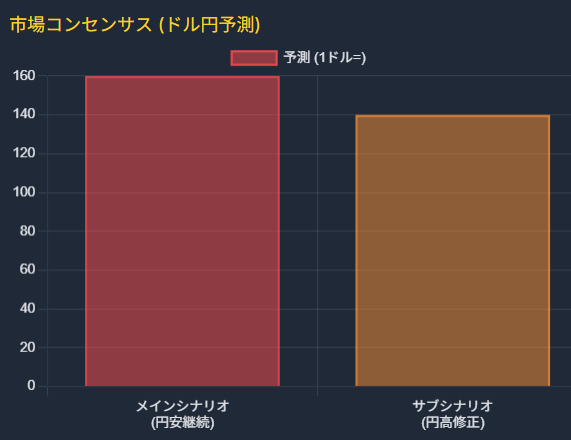

現状のドル円相場157円台は、単なる通過点に過ぎない可能性があります。

市場コンセンサスでは、1ドル=160円を試す展開が現実味を帯びてきました。

今後のシナリオ

- 円安継続(メインシナリオ):

- 日銀が決定的な利上げを行えず、米国の金利も下がらない場合、160円突破は時間の問題です。

- 政府の為替介入があったとしても、それは一時的な「焼石に水」で終わるでしょう。

- 根本的な金利差と貿易赤字が解消されていないからです。

- 円高修正(サブシナリオ):

- アメリカ経済が急激にリセッション(景気後退)入りし、FRBが大幅利下げを行った場合のみ、円安是正の可能性があります。

- しかし、それは「他力本願」でしかありません。

私たちが意識すべきこと

「日本円だけ持っていれば安全」という神話は崩れつつあります。

円の価値が下落し続ける中で、資産を守るためには以下の視点が不可欠です。

- インフレヘッジ: 現金預金だけでなく、物価上昇に強い資産への分散。

- 外貨資産の保有: 円以外の通貨(ドルなど)を持つことで、円安リスクを相殺する。

- 個人の稼ぐ力: 企業の賃上げを待つだけでなく、スキルアップや副業で自衛する。

日本経済が構造的な転換点を迎えている今、私たち一人ひとりが危機感を持ち、行動を変えていく必要があります。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/