2025年8月12日、日経平均株価の上昇率を大幅に上げたソフトバンクグループについて分析します!

ソフトバンクグループ(以下、SBG)<9984>の株価が、心理的節目である14,000円を軽々と突破し、一時14,975円の高値を記録しました。

市場がSBGを「負債を抱えた複雑な国内通信コングロマリット」としてではなく、「AI革命そのものを体現する世界的な投資ビークル」として再評価(リ・レーティング)し始めた、構造的な変化の現れです。

本記事では、なぜソフトバンクグループの株価が上昇しているのかを分析し、今後の株価の行方を展望します。

1. ソフトバンクグループの事業

1.1. 会社概要と事業セグメント

SBGを理解する上で、まず固定観念を捨てる必要があります。

同社は携帯キャリアの「ソフトバンク」ではなく、東京都港区に本社を置く戦略的投資持株会社です。

SBGは再びその姿を大きく変えようとしています。現在の事業構造は、その価値を理解する上で極めて重要な4つのセグメントから構成されています 。

- 持株会社投資事業: SBG本体が直接行う戦略的な投資活動。

- ソフトバンク・ビジョン・ファンド(SVF)事業: 世界有数のベンチャーキャピタル部門。

- ソフトバンク事業: 国内の通信事業やITサービスを担う中核子会社。

- アーム事業: 半導体設計の分野で圧倒的な力を持つ頭脳集団。

- その他事業: 福岡ソフトバンクホークスなどもここに分類されます 。

1.2. 価値創造の四本柱

これらセグメントは、それぞれが異なる役割を担い、SBG全体の価値を創造しています。

- ソフトバンク事業(ソフトバンク株式会社 <9434>):

- 国内の個人・法人向けに通信サービスを提供するだけでなく、急成長する金融事業(PayPay、PayPay銀行など)やメディア・EC事業(LINEヤフー)も傘下に持ちます。

- この事業が生み出す安定したキャッシュフローが、グループ全体の野心的な投資を支える財務的な土台となっています。

- アーム事業(Arm Holdings <ARM>):

- アームは半導体を製造するのではなく、その設計図(アーキテクチャ)を開発し、知的財産(IP)としてライセンス提供するビジネスモデルを確立しています。

- 世界中のほぼ全てのスマートフォンにその技術が使われているだけでなく、AIデータセンターやエッジデバイスにおいても不可欠な存在となりつつあり、まさにモバイルとAIエコシステム全体の「料金徴収人」とも言えるポジションを築いています 。

- ソフトバンク・ビジョン・ファンド(SVF)事業:

- 「群戦略」と呼ばれる独自の投資哲学のもと、AI関連分野で各業界をリードする破壊的企業に集中的に投資しています。

- SVF1、SVF2、ラテンアメリカファンドから成り、そのポートフォリオは数百社に及びます。

- ハイリスク・ハイリターンな部門であり、近年の好調なパフォーマンスが今回の株価急騰の主要因の一つです。

- 持株会社投資事業:

- Tモバイルやアリババなど、過去から現在に至るまでの主要な投資案件を管理しています。

- これらは歴史的にSBGの価値創造と新規投資の原資となってきました 。

市場のSBGに対する見方は、この1年で180度転換しました。

かつては、安定しているが成長の鈍い国内通信事業が「本業」と見なされ、変動の激しいSVFはリスク要因と捉えられていました。

しかし、生成AIの爆発的な普及により、AIインフラと応用技術が最も魅力的な投資テーマとなる中で、その認識は逆転しました。

今や、AI戦略の中核をなすアームとSVFこそがSBGの真の価値ドライバーであり、通信事業はそれを支える安定した財務基盤と見なされるようになったのです。

この認識の逆転こそが、SBG株価が「リ・レーティング」されている本質と言えるでしょう。

2. なぜソフトバンクグループの株価が上昇しているのか?

①市場予想を凌駕した決算内容

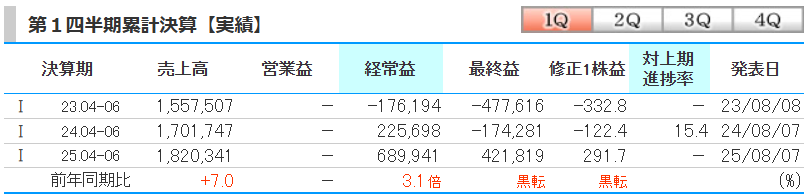

2025年8月7日、SBGは2026年3月期第1四半期の決算を発表しました。

その内容は、税引前利益は6,899億円と前年同期比で3.1倍に達し、アナリストのコンセンサスを大幅に上回りました。

親会社株主に帰属する純利益も4,218億円の黒字に転換し、前年度の赤字から劇的な改善を見せつけました。

ソフトバンク・ビジョン・ファンドの劇的な復活

利益急増の最大の牽引役は、4,514億円の税引前利益を叩き出したSVF事業でした。

これは、世界的なAI関連株高の波に乗り、投資先の上場企業の株価が上昇したことで、6,602億円もの投資利益を計上したことが直接的な要因です。

過去数四半期にわたり巨額の損失を計上し、株価の重しとなっていたSVFが劇的な復活を遂げたことは、市場に大きな安堵と驚きをもたらしました 。

純資産価値(NAV)の飛躍的増大

SBGの企業価値を測る上で最も重要な指標であるNAV(純資産価値)は、2025年3月末の25.7兆円から、わずか3ヶ月後の6月末には32.4兆円へと、6.7兆円も増加しました。

この驚異的な成長の内訳を詳しく見ると、SBGの価値構造の変化がより鮮明になります。

表2: 保有株式価値(NAV)の内訳 (2025年6月末時点)

| 保有資産 | 価値(兆円) | NAV全体に占める割合 |

| アーム | 19.83 | 約61.2% |

| SVF2 | 5.86 | 約18.1% |

| SVF1 | 3.80 | 約11.7% |

| ソフトバンク(株) | 3.47 | 約10.7% |

| Tモバイル | 2.20 | 約6.8% |

| LatAmファンド | 0.99 | 約3.1% |

| その他 | 2.53 | 約7.8% |

| 保有株式合計 | 39.05 | |

| 純負債 | (6.64) | |

| NAV合計 | 32.40 | 100% |

SBGの価値の源泉は、今やアームに極度に集中しています。

アームの保有価値19.83兆円は、NAV全体の61%以上を占めており、SBGへの投資は、事実上「アームの将来性に対するレバレッジを効かせた投資」と同義になっているのです。

この構造を理解することが、SBGを正しく評価する上で不可欠です。

アームの株価が10%動けば、他のどの保有資産よりも遥かに大きなインパクトをSBGのNAVに与えるという、この集中したリスクとリターンの構造が、現在のSBGの株価ダイナミズムの核心にあります。

②未来への布石:AI戦略が拓く成長ストーリー

株価の急騰は過去の業績だけが理由ではありません。

市場は、孫正義会長が描く「AIが全ての産業を再定義する」という未来のビジョンに賭けているのです。

SBGの戦略は、この革命の中心的な金融・インフラハブとしての地位を確立することにあります。

超巨大AIインフラ構想「Stargateプロジェクト」

そのビジョンを具現化する壮大な計画が「Stargateプロジェクト」です。

これは、AI開発の最先端を走るOpenAIと共同で、今後4年間で5,000億ドル(約70兆円超)という天文学的な資金を投じ、米国に次世代AIインフラを構築する構想です。

現在のAIモデルの進化は、計算能力(コンピュート)の不足という大きな壁に直面しており、Stargateはこのボトルネックを解消し、AIの新たな可能性を解き放つことを目的としています。

SBGが財務責任を担い、孫会長が議長を務めるこのプロジェクトには、OpenAI、マイクロソフト、NVIDIA、オラクル、そしてアームといった、現代のAIエコシステムを支配する巨人たちが名を連ねています。

米EV工場のAIデータセンターへの転用

Stargateプロジェクトはあまりに壮大で、投資家にとっては抽象的に響く可能性がありました。

しかし、その構想に現実味を与えたのが、直近で報じられたニュースです。

SBGが、台湾の鴻海精密工業の傘下企業が所有する米オハイオ州の電気自動車(EV)工場を取得し、AIデータセンターに転用する計画であると報じられました 。

このニュースの重要性は、SBGが単にAIについて語るだけでなく、物理的なインフラを迅速に構築しているという具体的な証拠を市場に示した点にあります。

AI戦略の礎:Armの圧倒的競争優位性

そして、これら全てのAI戦略の根幹を支えるのがアームの存在です。

Stargateが建設するデータセンターは、アームのアーキテクチャをベースにしたAIチップを搭載したサーバーで埋め尽くされることになるでしょう。

アーム自身の株価も絶好調で、アナリストからは「Strong Buy」の評価を受け、高い目標株価が設定されています。

SBG最大の保有資産であるアームの成功は、SBGのNAVを直接押し上げ、それがさらなる投資を可能にするという、強力な価値創造サイクルを生み出しています。

4.今後の株価展望:ファンダメンタル分析とテクニカル分析

4.1. ファンダメンタル分析

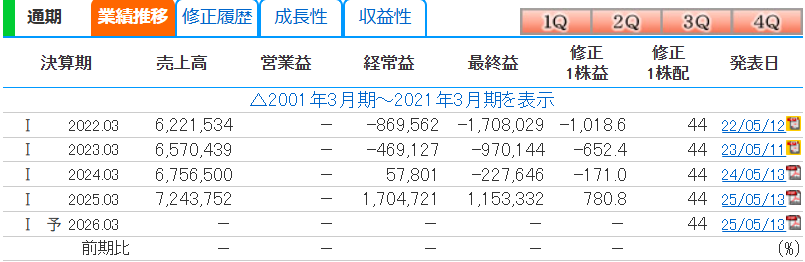

参照:https://kabutan.jp/stock/finance?code=9984

SBGの強みは、アームとSVFを通じたAI革命への比類なきエクスポージャーです。

しかし、その裏返しとして、アームへの極端な集中リスク、世界的なハイテク市場の動向や金利変動への脆弱性、そしてStargateのような巨大プロジェクトの実行リスクといった課題も抱えています。

興味深いのは、アナリストの目標株価と市場価格の間に大きな乖離が見られる点です。

アナリストの平均目標株価は12,168円前後であり、足元の株価を大きく下回っています。

これは、保守的な業績モデルを用いるアナリストの評価が、SBGのAIポテンシャルという未来の物語を織り込む市場の評価に追いついていないことを示唆しています。

市場は、アナリストが現在モデル化している以上に楽観的な未来シナリオを価格に反映させているのです。

4.2. テクニカル分析:チャートと需給が示すトレンドの行方

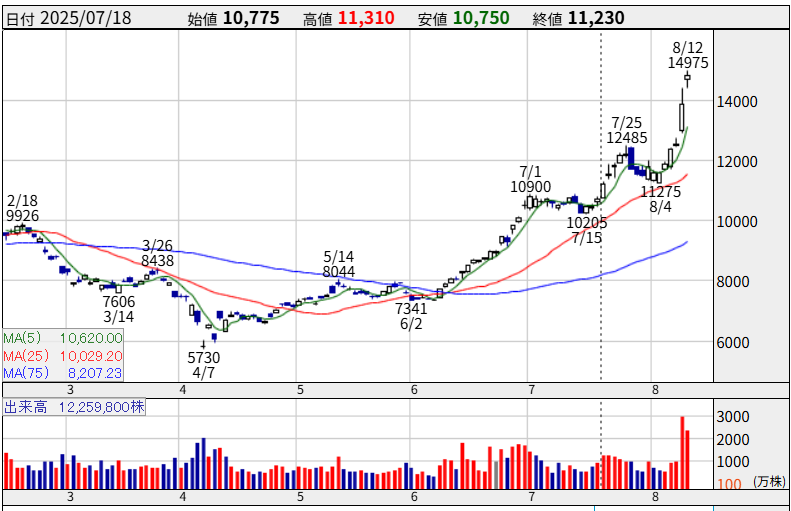

チャート分析

参照:https://kabutan.jp/stock/chart?code=9984

8月12日の日足チャートは、典型的な強気相場の様相を呈しています。

短期(5日)、中期(25日)、長期(75日)の移動平均線が上から順に並ぶ「パーフェクトオーダー」が完成しており、極めて強い上昇トレンドを示唆しています。

また、急騰時の出来高が急増していることも、力強い買い需要に裏付けられた信頼性の高い上昇であることを物語っています。

しかしながら、現在の株価と25日平均線との乖離率が大幅にあるため直近は株価下落には注意です。

逆に一旦調整がはいった後はまだ期待上げが続きそうではありますので買いタイミングだと思います。

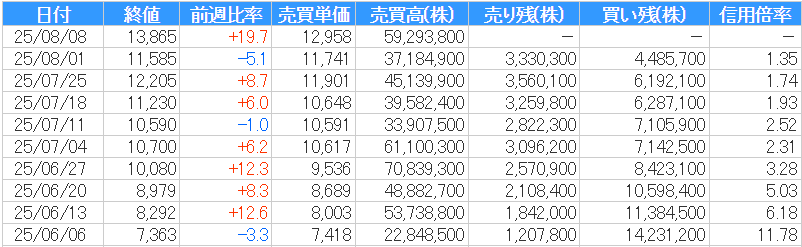

需給分析

参照:https://kabutan.jp/stock/kabuka?code=9984

今回の急騰劇を語る上で欠かせないのが、「ショートカバー(踏み上げ)」の存在です。

SBGは、その複雑さや負債の大きさから、常に一定数の空売り筋(株価下落に賭ける投資家)が存在します。

8月12日時点の信用倍率は1.35倍と比較的低く、空売り残(信用売残)が333万株積み上がっていました。

この状況下で、想定外の好決算とAI戦略の具体化というポジティブサプライズが発生しました。

株価が急騰を始めると、損失の拡大を恐れた空売り筋が、損失確定のために慌てて株を買い戻す動き(ショートカバー)を迫られます。

この買い戻しがさらなる株価上昇を呼び、それがまた別の空売り筋の買い戻しを誘発するという連鎖反応が発生しました。

このショートスクイズが、株価上昇の勢いを爆発的に加速させる燃料となったのです。

好決算という「火種」に、空売りという「ガソリン」が注がれた結果が、8月12日の歴史的な急騰だったと言えるでしょう。

まとめ:ソフトバンクグループへの投資で注意すべきこと

SBGの株価が最高値街道を突き進む理由は明確です。

(1)SVFの復活に牽引された劇的な業績回復、(2)Stargateプロジェクトと米工場取得ニュースによるAI戦略の具体化、そして(3)ショートスクイズによる需給的な加速、この3つが完璧な形で組み合わさった結果です。

今後、SBGに投資する上で注目すべきは以下の点です。

- 追い風(カタリスト): Stargateプロジェクトの進捗、アームの業績と株価動向、SVF投資先の新規株式公開(IPO)、そして何よりもNAVの継続的な成長。

- 向かい風(リスク): 世界的な金利動向や景気後退、ハイテク株市場の調整(アームとSVFに直撃)、Stargateプロジェクトの遅延、そしてグループ全体の負債管理。

結論として、ソフトバンクグループへの投資は、「AI革命」という壮大なテーマへの高純度な賭けに他なりません。

そのリターンポテンシャルは計り知れないものがありますが、アームの動向に大きく左右される集中リスクと高いボラティリティを伴います。

短期的な株価の変動に一喜一憂せず、その根幹にあるNAVの成長を長期的な視点で見守ることができるかどうかが、投資の成否を分けるでしょう。

SBGは万人向けの銘柄ではありませんが、孫会長が描くビジョンを共有できる投資家にとっては、現代の市場で最も魅力的な成長物語の一つであり続けることは間違いありません。

本ブログでは銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/