2025年12月19日、年末の株式市場に大きな衝撃が走りました。

「和製テスラ」「エネルギー界のユニコーン」として前評判の高かったパワーエックス(485A)がついに東証グロース市場へ上場を果たしたのです。

初値形成直後から怒涛の買い注文が殺到し、株価は急上昇。連日のストップ高を演じる大相場へと発展しています。

「なぜ公募割れからここまで暴騰したのか?」

「今から買っても間に合うのか?」

「将来テンバガー(10倍株)になる可能性はあるのか?」

本記事では、市場の注目を一身に集めるパワーエックスのIPO後の値動きを徹底解剖。株価上昇の裏にある明確な理由と、ファンダメンタルズ・テクニカル両面から見た今後の株価予想を詳しく解説します。

1. パワーエックスはどういった会社か?

まずは、投資対象としてのパワーエックスの基本スペックをおさらいしておきましょう。

単なる「電池を作る会社」と思っていると、この企業の本質を見誤ります。

基本情報とIPOの概要

パワーエックス(証券コード:485A)は、2025年12月19日に東証グロース市場へ上場しました。

- 公開価格:1,220円(仮条件上限)

- 初値:1,130円(公開価格比 -7.4%)

- 公募・売出株数:公募416万6700株、売出422万1600株

- 事業内容:大型蓄電池の製造・販売、EVチャージステーション、電気運搬船の開発など

特筆すべきは、その事業規模の大きさです。スタートアップでありながら、すでに数百億円規模の工場投資を行い、エネルギーインフラそのものを変革しようとしています。

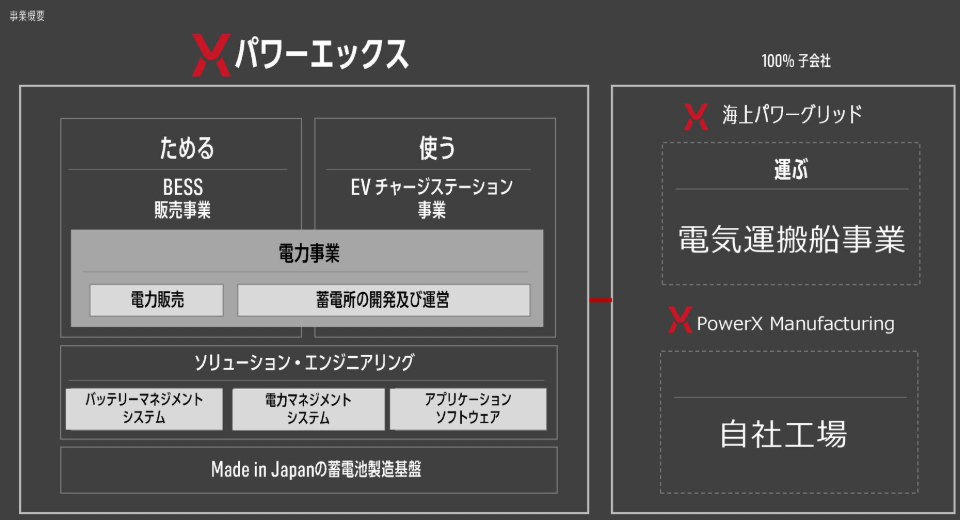

事業内容:エネルギーの「貯める」「運ぶ」「使う」を統合

パワーエックスの事業は、「日本のエネルギー自給率の向上を実現する」という壮大なミッションに基づいています。

主な柱は以下の3つです。

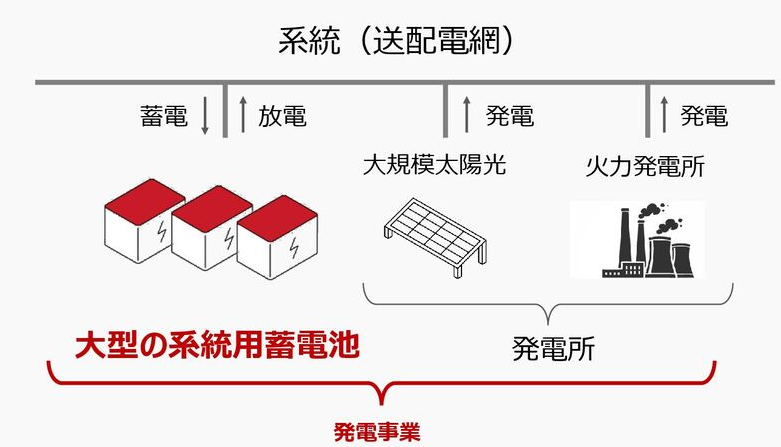

① BESS事業(Battery Energy Storage System)

同社の主力エンジンです。太陽光や風力などの再生可能エネルギーは「天候任せ」で不安定ですが、これを大型蓄電池に貯めることで、安定した電力に変えます。

主力製品の『PowerX Mega Power』や中型『PowerX Cube』は、単に電池を売るだけでなく、設置から運用管理、保守メンテナンスまでを一気通貫で提供する「垂直統合型モデル」を採用しています。

これにより、他社製電池を仕入れて売るだけの商社モデルとは一線を画す利益率を目指しています。

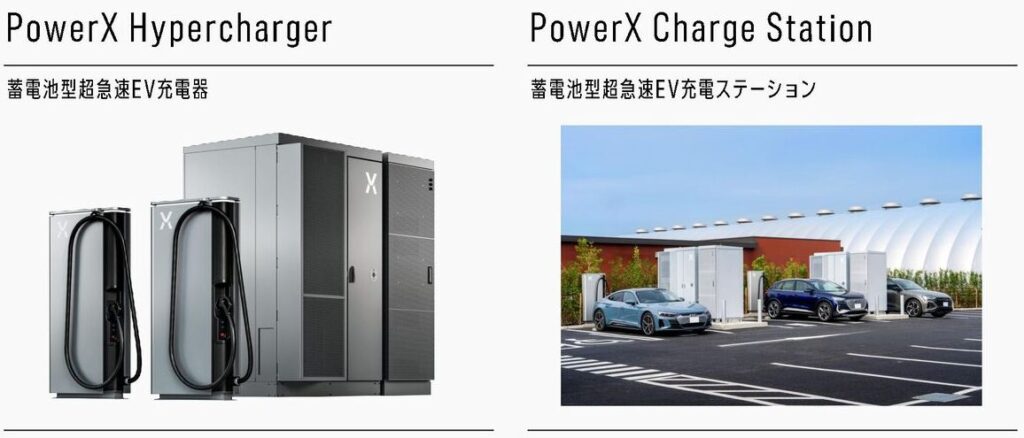

② EVCS事業(EV Charge Station)

超急速EV充電器の製造・販売と、自社ブランドの充電ステーション運営です。

日本のEV普及のボトルネックとなっている「充電インフラ不足」と「充電時間の長さ」を、自社製の超急速充電器で解決しようとしています。

蓄電池内蔵型であるため、系統への負担を抑えつつ高出力充電が可能という技術的優位性があります。

③ 船舶・電力供給事業

まだ開発段階ですが、電気を運ぶ船「Power ARK」の構想も掲げています。

海底ケーブルを敷設するのが難しい地域へ、船で電気を運ぶという野心的なプロジェクトです。

特徴と強み:「Made in Japan」というブランド

パワーエックスの最大の武器は、「日本発」というストーリーです。

エネルギー安全保障の観点から、蓄電池という重要インフラを海外(特に特定の国)に依存することへの懸念が高まっています。

パワーエックスは岡山県玉野市に国内最大級の蓄電池工場「Power Base」を建設。

製品の設計・製造・メンテナンスを国内で行うことで、「安心・安全な国産蓄電池」というブランドを確立し、自治体や大手企業からの受注を勝ち取っています。

また、ハードウェアだけでなく、電池を制御するIoTプラットフォーム「PowerOS」も自社開発しており、ソフトウェアによる付加価値(SaaS的な収益)も期待できる点が、IT系投資家からも評価されています。

参照:https://power-x.jp/careers?gl=JP#about

2. なぜパワーエックスの株価が上昇したのか?

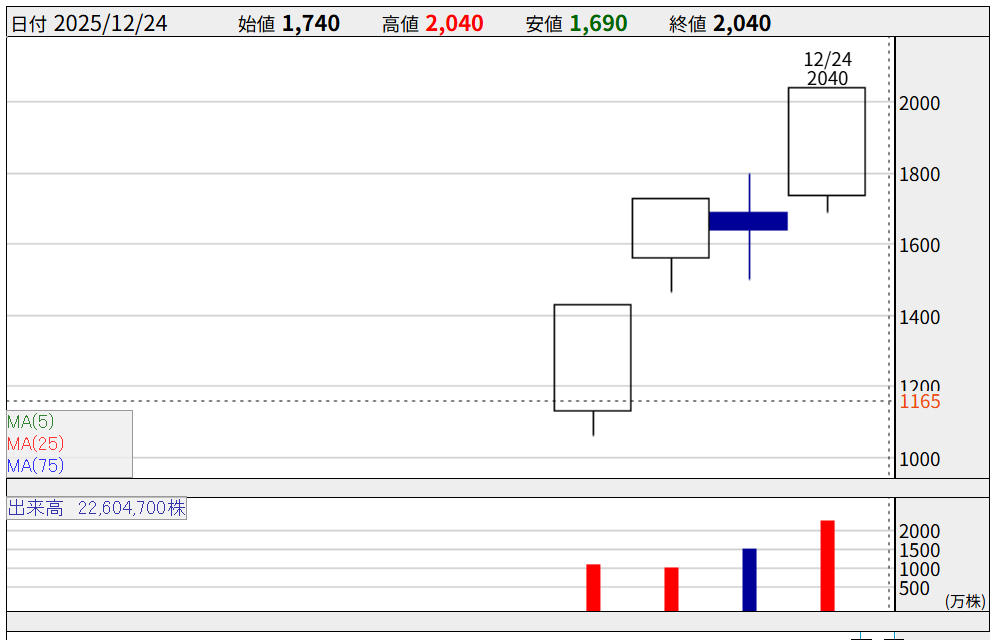

上場初日の寄り付きで1,130円とコケた株価が、わずか数営業日で1,700円台(12月24日時点)まで駆け上がったのには、明確な理由がいくつか重なっています。

これは単なるマネーゲームではなく、市場の「評価訂正」の動きと言えます。

① IPO直後の「需給の歪み」とセカンダリー買い

今回の上昇の直接的なトリガーは、「安すぎた初値」にあります。

IPO前の市場環境が悪かったことや、赤字上場への警戒感から、初値は公開価格を割れました。

しかし、これは逆に言えば「公募組の売り圧力が寄り付きで消化された」ことを意味します。

「この事業内容で時価総額500億円台は安すぎる」と判断したセカンダリー(上場後の市場)参加者が、寄り付き直後から猛烈な買いを入れました。

特に初日の午前中にストップ高(1,430円)に張り付いたことで、「これは強い」という強烈なシグナルが市場全体に発信され、翌日以降のイナゴ(短期トレーダー)を呼び込む好循環が生まれました。

② 事業の強烈なテーマ性と「国策」

株式市場には「国策に売りなし」という格言があります。

パワーエックスはまさに今の日本政府が進める「GX(グリーントランスフォーメーション)」のど真ん中にいます。

- 第7次エネルギー基本計画:再エネ主力電源化に向け、蓄電池は必須不可欠。

- 補助金ジャブジャブ:系統用蓄電池の導入には巨額の補助金が出ており、パワーエックスの製品はその受け皿となっています。

単なる流行りのテーマではなく、今後10年、20年と続く国家プロジェクトに関連しているため、機関投資家も無視できない存在となっています。

業績が赤字でも株価が上がるのは、この「確実に来る未来」への先行投資として資金が入っているからです。

③ アナリストレポートと黒字化への期待

上場直後、いくつかのアナリストレポートや市場関係者の分析が出回りました。

そこで強調されたのは「受注残高の爆発的な伸び」です。

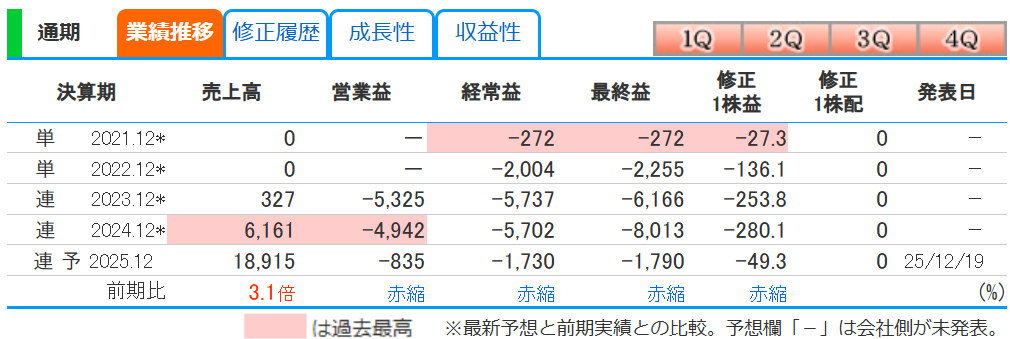

足元は赤字ですが、売上高は前年比+200%超で成長中。さらに、第2工場の稼働や出荷拡大により、「2026年以降の黒字化の蓋然性が高い」との見方が広がりました。

グロース株投資において、最も株価が跳ねるのは「万年赤字企業が黒字転換する直前」です。今のパワーエックスはまさにそのステージにあると捉えられています。

④ 大口投資家の参戦(CIS氏などの影響)

SNSや掲示板では、日本の個人投資家として絶大な影響力を持つCIS氏がこの銘柄を売買しているのではないか、という観測が飛び交いました。

さらに、12月24日の売買代金が約424億円に達し、東証グロース市場でトップクラスの流動性を記録。

デイトレーダーから大口機関投資家まで、「今、最もホットな銘柄」として資金が集中しています。

「赤字だから買わない」というファンダメンタルズ派をあざ笑うかのような、「需給がすべて」という相場展開です。

3. 今後の株価を予想

ここからは、冷静に今後の展開を予想します。

ファンダメンタルズ、リスク、テクニカルの3つの視点で分析します。

ファンダメンタルズ分析:割高か、割安か?

直近の業績を見ると、赤字が続いています。

記事作成時点では会社発表の業績予想は発表されていませんが、2026年3月期の中間決算も引き続き赤字のようです。

ただ、受注高は伸びており売上高は着実に成長していることは分かります。

同社は、蓄電池市場が今後15年で10兆円規模に成長すると予測しており、IPOで調達した資金で工場を増設し、収益拡大期への突入を見込んでいます。

来期あたりで黒字予想とかになると株価はまだ上昇し続けそうですね!

また蓄電池分野では、政府が系統用蓄電システム導入支援として数百億円規模の予算を組んでおり、大型蓄電池を手掛ける数少ない国内企業として期待されています。

【強気シナリオ】

現在の時価総額(約740億円〜)は、決して割高ではないという見方ができます。 競合と比較してみましょう。

- ニチコン(6996):時価総額 約1,156億円

- 明電舎(6508):時価総額 約2,600億円

これら伝統的な重電メーカーと比較すると、パワーエックスの時価総額はまだ成長余地を残しています。

特にパワーエックスは「製造業」でありながら「SaaS/プラットフォーマー」としての側面も持つため、将来的には製造業以上のPER(株価収益率)が許容される可能性があります。

会社側は、蓄電池市場が今後15年で10兆円規模になると予測しており、その数%を取り込むだけでも売上数千億円規模が見込めます。

この「夢」を織り込みに行くなら、時価総額1000億円(株価2000円台前半)は通過点と言えるでしょう。

【弱気材料・リスクの整理】

一方で、投資家として絶対に無視できない「爆弾」も抱えています。

- 「Made in Japan」の実態(中国製セルへの依存)

- ここが最大のアキレス腱です。国産蓄電池を謳っていますが、現時点では肝心のバッテリーセル(電池の心臓部)を中国メーカーなど海外から調達し、日本で組み立てているのが実態です。

- 「結局、中国頼みではないか」という批判や、地政学リスク(中国からの輸入停止など)が顕在化すれば、株価は暴落する可能性があります。

- 会社側も2027年までに調達先の多様化を進めるとしていますが、予断を許しません。

- 制度変更リスク(補助金の梯子外し)

- 現在の蓄電池ビジネスは、国の補助金や「調整力市場」の高単価に支えられています。

- 経産省がルールを変更し、売電価格や補助金をカットすれば、前提としている収益モデルが崩れます。

- 太陽光発電バブルの崩壊と同じ道を辿るリスクは常に頭に入れる必要があります。

- 財務・増資リスク

- 2025年12月期も赤字予想、有利子負債は約62億円。

- 自己資本比率も高くはありません。工場建設にはカネがかかります。

- 株価が高いうちに「公募増資(MSワラントなど)」を行って資金調達をする可能性は極めて高いです。

- 増資発表は一時的な株価急落要因(希薄化懸念)となるため、決算発表や急騰したタイミングでのIRには警戒が必要です。

テクニカル分析:チャートは「青天井」を示唆

短期・中期の値動き

チャート(足元の5分足や日足)を見ると、「押し目買い意欲」が異常に強いことが分かります。

1,700円〜1,800円のゾーンでは、利益確定の売りが出ても、すぐに下から湧いてくる買い注文に吸収されています。

これは「売りたい人」よりも「まだ持っていない、買いたい人」が圧倒的に多いことを示しています。

- レジスタンスライン(上値抵抗線):

- 2,000円という心理的節目。

- ここを明確に抜ければ、真空地帯となり踏み上げ相場(空売りの買い戻し)が加速します。

- サポートライン(下値支持線):

- 1,500~1,600円付近。

- ここを割ると短期筋が逃げ出し、一気に1,200円台(公募価格付近)まで調整する恐れがあります。

年末年始の予想

上場直後の勢いを維持できれば、年内に2,000円〜2,500円への到達は十分射程圏内です。

さらに、1月中旬にかけて市場参加者が戻ってくる時期に、改めて「国策銘柄」として物色されれば、3,000円を目指す展開もあり得ます。

ただし、ボラティリティ(価格変動)は極めて高いため、1日で20%下落する覚悟も必要です。

4. まとめ:パワーエックスは今から「買い」なのか?

結論として、パワーエックスへの投資スタンスは以下のようにまとめられます。

「リスクを許容できるなら、トレンドフォローで『買い』」

典型的なIPOセカンダリーの過熱銘柄であり、ファンダメンタルズ(PERやPBR)で適正株価を計算して買う銘柄ではありません。

今の株価を支えているのは「成長への期待」と「需給(モメンタム)」です。

- 買いの理由:蓄電池という巨大な国策テーマ、圧倒的な売上成長率、強い買い需要。

- 売りの理由:継続する赤字、中国依存のリスク、将来の増資懸念。

投資戦略の提案

もし今からエントリーするなら、「損切りライン」を明確に決めた短期〜中期戦をおすすめします。

例えば、「1,500円を割ったら問答無用で切る」と決めておけば、上値の夢(2,000円、3,000円)を追うことができます。

長期保有(ガチホ)する場合は、将来の増資による希薄化や、2026年以降の黒字化達成を慎重に見極める必要があります。

崩壊さえしなければ、年明け以降も間違いなく主役級の銘柄です。リスク管理を徹底した上で、この「国策相場」に乗ってみる価値はあるでしょう!

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/