はじめに:マックハウスに一体何が起きたのか?

2025年6月、株式市場の一角に衝撃が走りました。

東証スタンダード市場に上場するカジュアル衣料品チェーン、マックハウス(証券コード:7603)の株価が、まるで何かに憑りつかれたかのように急騰したのです。

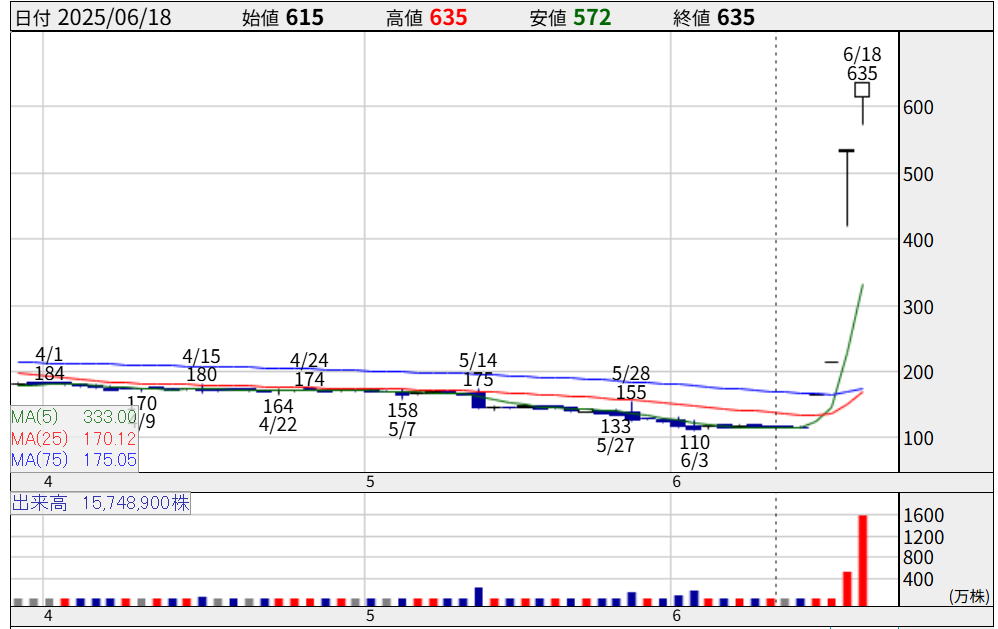

上のチャートをご覧ください。それまで170円前後で低迷していた株価は、6月13日からわずか数日で635円まで、実に3倍以上に跳ね上がりました。

出来高もそれまでの閑散とした状態が嘘のように、桁違いに膨れ上がっています。この異常事態は、多くの個人投資家の注目を集めました。

この熱狂の引き金となったのは、6月12日の取引終了後に発表された一つのIR情報でした。

その内容は「新たな事業として金融・投資を開始する」というもの。そして、市場の投機熱に火をつけたのが、その具体的な中身でした。

マックハウスは、なんと「暗号資産に投資し、ビットコインを保有する」と宣言したのです。

地味なアパレル小売企業が、突如として金融、そして暗号資産という、本業とは全くかけ離れた世界への参入を表明した。

このニュースは、マックハウスという企業の物語を一夜にして書き換えました。市場は同社を「業績不振のアパレル株」としてではなく、「ビットコインの価値に連動する可能性を秘めた投機的銘柄」として再評価し始めたのです。

しかし、この熱狂の裏で、私たちは冷静に問い直さなければなりません。

- なぜ、経営不振に喘ぐアパレル企業が、突如として暗号資産への投資という異次元の戦略に打って出たのか?

- これは、起死回生を狙った華麗な一手なのか、それとも破滅への道を突き進む無謀な賭けなのか?

- 投資家はこの熱狂をどう捉え、何に注意すべきなのか?

本レポートでは、このマックハウスの株価急騰の背景を徹底的に深掘りし、同社の財務状況、新戦略の全貌、そして市場が熱狂する「第2のメタプラネット」という思惑を分析します。

その上で、今後の株価の行方をファンダメンタル、テクニカル両面から考察し、このハイリスク・ハイリターンな賭けに潜む光と影を明らかにしていきます。

マックハウス(7603)の実像:苦境に立たされたアパレルチェーン

今回の劇的な戦略転換を理解するためには、まずマックハウスがどのような企業であり、どのような状況に置かれていたのかを正確に把握する必要があります。

株式会社マックハウスは、1990年に設立されたカジュアル衣料品の小売チェーンです。

ジーンズを中心に、ファミリー層をターゲットとした商品を全国のショッピングセンターなどを中心に展開してきました。

しかし、近年、その事業環境は厳しさを増していました。ファストファッションの巨人であるユニクロやしまむら、そしてZOZOTOWNに代表されるECの台頭により、アパレル業界の競争は激化。

マックハウスは独自の強みを打ち出せず、顧客離れと業績の低迷に苦しんでいたのです。

その苦境は、同社が公表している財務データに明確に表れています。

隠しようのない財務状況の悪化

提供された財務諸表)を分析すると、マックハウスが深刻な経営不振に陥っていたことが一目瞭然です。

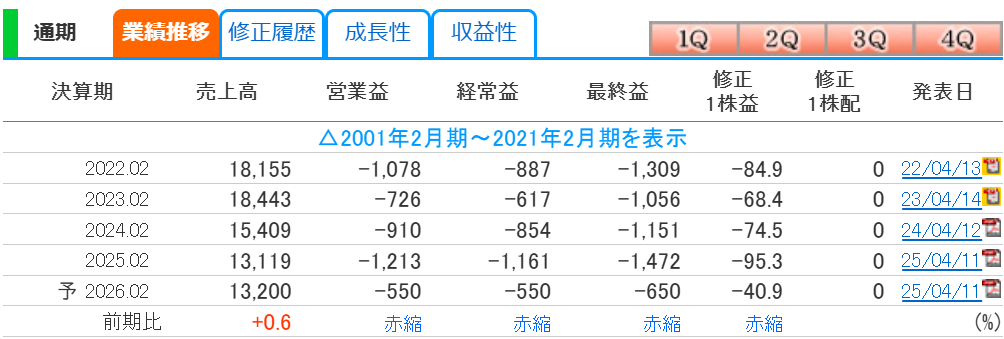

表1:マックハウス(7603) 財務ハイライト (2022年2月期~2026年2月期予想)

参照:https://kabutan.jp/stock/finance?code=7603

この表が物語るのは、まさに「坂道を転げ落ちる」ような経営状況です。

- 本業の赤字常態化と売上減少:

- 売上高は2023年2月期の184億円から2025年2月期予想では131億円へと大幅に減少しています。

- それに伴い、営業利益は毎年巨額の赤字を計上し続けており、本業で稼ぐ力が完全に失われていることを示しています。

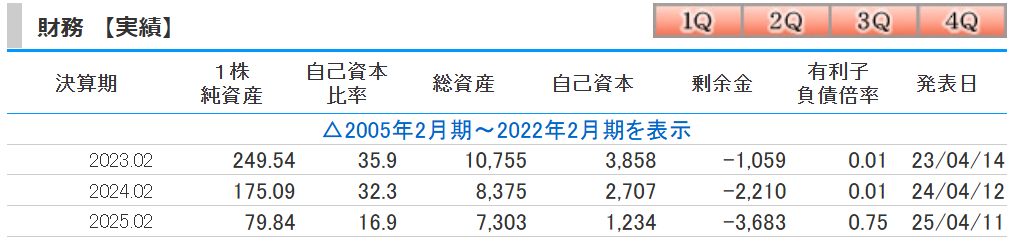

- 財務基盤の毀損:

- 企業の体力を示す自己資本は、度重なる赤字によって食い潰されています。

- 1株あたりの純資産は2023年2月期の249.54円から、わずか2年後の2025年2月期には79.84円へと3分の1以下に激減。

- 企業の安定性を示す自己資本比率も、35.9%から16.9%へと危険水域にまで低下しています。

- このまま赤字が続けば、債務超過に陥るリスクも現実味を帯びてきます。

これらの数字から導き出される結論は明らかです。

マックハウスは、従来のビジネスモデルのままでは存続が危ぶまれるほどの深刻な経営危機に直面していました。

今回の金融・投資事業への参入は、決して順風満帆な企業が成長のために行う「多角化」ではありません。

それは、沈みゆく船から脱出するために打たれた、起死回生を狙う「最後の賭け」だったのです。

この切迫した状況こそが、なぜ同社がビットコインという極めてハイリスクな資産に活路を見出そうとしたのかを理解する上で、最も重要な背景となります。

株価急騰の理由:暗号資産に賭けたハイリスクな一手

経営危機という絶望的な状況下で、マックハウス経営陣が下した決断。それが、2025年6月12日に発表された「金融・投資事業」への参入でした 。

発表された新戦略の解剖

同社のIR資料によると、新事業の骨子は以下の通りです 。

- 事業目的: 主力のアパレル事業に加え、新たな収益機会の創出と財務体質の強化を図る。

- 投資対象:

- 暗号資産: ビットコインを保有することで財務健全性の向上を図る。

- 上場有価証券: 国内外の上場企業の株式や債券に投資し、キャピタルゲイン・インカムゲインを狙う。

- ベンチャー投資・M&A: 事業シナジーのあるベンチャー企業への出資や、M&Aアドバイザリー業務にも着手する。

- 投資規模: 新事業開始に伴う支出額は5億円程度を想定。

- 体制: 専門知識を持つ外部アドバイザーの協力を得て、リスク管理体制を構築する。

表向きは「事業ポートフォリオの多角化」ですが、市場が最も強く反応したのは、やはり「ビットコイン保有」という一点でした。

これは単なる財務活動ではなく、会社のアイデンティティそのものを変えようとする大胆な試みです。

市場を熱狂させた「メタプラネット効果」という既視感

なぜ市場はこれほどまでに熱狂したのでしょうか。

その答えは、数ヶ月前に市場を席巻したある企業の存在にあります。東証スタンダード上場の株式会社メタプラネット(3350)です。

メタプラネットは、もともとホテル事業などを手掛けていましたが、業績不振に苦しんだ末、2024年4月に突如「ビットコインを財務資産として購入・保有する」という戦略への大転換を発表しました。

これは、米ナスダックに上場し、同様の戦略で企業価値を飛躍的に高めたMicroStrategy社を模倣したもので、「アジアのマイクロストラテジー」として国内外の投資家から注目を集めました。

その結果、メタプラネットの株価は劇的に変化します。2024年4月には20円前後だった株価は、1年後の2025年5月には一時1,000円を突破、さらに6月には1,900円を超えるなど、数十倍にも及ぶ驚異的な上昇を記録したのです 。

マックハウスの発表は、市場にこの記憶を鮮烈に蘇らせました。投資家たちの頭の中には、次のような連想が瞬時に駆け巡ったのです。

「経営不振の企業が、本業に見切りをつけ、ビットコイン保有戦略に舵を切る。これはまさにメタプラネットと同じシナリオだ。マックハウスは『第2のメタプラネット』になるのではないか?」

この思惑が、短期的な値幅取りを狙う投機資金を呼び込み、株価の爆発的な上昇につながりました。

投資家はマックハウスのアパレル事業の将来性や、投資会社としての手腕を評価しているわけではありません。

彼らが賭けているのは、「マックハウスの株が、ビットコイン価格に連動する投機対象になる」というストーリーそのものなのです。

賭けの仕掛け人:新経営体制がもたらしたトップダウン革命

この大胆な戦略転換は、決して偶然の産物ではありません。その背景には、2025年5月に発足したばかりの新経営体制の存在があります 。

特に注目すべきは、代表取締役会長に就任した児玉和宏氏です。

同氏はマックハウスの主要株主であるジーエフホールディングス株式会社の代表取締役会長でもあります。

ジーエフホールディングスは、物流やアパレル企画などを手掛ける企業グループであり、マックハウスの経営に強い影響力を持っています 。

時系列を整理すると、この戦略転換の意図がより鮮明になります。

- 2025年5月21日: ジーエフホールディングスの児玉会長が、マックハウスの代表取締役会長に就任する新経営体制が発足 。

- 2025年6月12日: 新体制発足からわずか3週間後、金融・投資事業への参入とビットコイン保有という抜本的な新戦略が発表される 。

この流れは、今回の戦略転換が、既存の経営陣からボトムアップで生まれたものではなく、新たな会長、ひいては主要株主の強い意向によってトップダウンで断行された「革命」であることを示唆しています。

業績不振に喘ぐ現状を打破するため、従来の延長線上にはない、全く新しい価値創造の仕組みを外部から持ち込んだのです。

これは単なる財務戦略の変更ではなく、企業の支配権を巡るコーポレートガバナンスの物語でもあるのです。

参照:https://kabutan.jp/stock/news?code=7603&b=n202506130236

マックハウス株の今後を徹底考察:諸刃の剣

マックハウスは、ビットコインという非常に鋭い「諸刃の剣」を手にしました。

この剣は、会社を救う救世主にもなれば、とどめを刺す破壊者にもなり得ます。今後の株価の行方を、ファンダメンタルとテクニカルの両面から冷静に分析します。

4.1 ファンダメンタル分析:ビットコインという名の両刃の剣

マックハウスの企業価値は、もはやアパレル事業の業績だけでは測れません。

「ビットコイン保有企業」という新たな側面が、今後の株価を大きく左右します。

参照:https://kabutan.jp/stock/finance?code=7603

強気シナリオ(夢物語)

最も楽観的なシナリオは、ビットコイン価格が今後も上昇を続けるケースです。

この場合、マックハウスが保有するビットコインの資産価値は増加し、同社の純資産は拡大します。

これが株価を押し上げ、市場からの信用力が高まることで、メタプラネットが実施したように、新株発行による追加の資金調達が容易になる可能性があります。

そして、その資金でさらにビットコインを買い増す…というポジティブなフィードバックループが生まれるかもしれません。

このシナリオが実現すれば、マックハウスの株価はビットコイン価格の上昇を増幅させるレバレッジ効果を持つようになり、株価は青天井の上昇を見せる可能性もゼロではありません。

これが、現在の株価急騰を支える投資家の「夢」です。

弱気シナリオ(悪夢):3つの深刻なリスク

しかし、この夢の裏側には、悪夢のようなリスクが潜んでいます。

特に以下の3つのリスクは、投資家が絶対に無視してはならないものです。

1. 極端な価格変動リスク

ビットコインをはじめとする暗号資産は、その価格変動(ボラティリティ)の激しさで知られています。

過去には1年で70%以上も下落したこともあり、短期間で半値になることも珍しくありません。

もしビットコイン価格が暴落すれば、マックハウスの投資資産は甚大なダメージを受けます。

ただでさえ脆弱な同社の財務基盤(自己資本比率16.9%)にとって、これは致命傷になりかねません。

2. 日本特有の「期末時価評価課税」という罠

これは日本の法人が暗号資産を保有する上で、極めて重要なリスクです。

日本の税法では、法人が保有する暗号資産は、期末(マックハウスの場合は2月末)の時価で評価され、たとえ売却していなくても、その含み益に対して法人税が課税されます。

これが何を意味するか。例えば、マックハウスが5億円でビットコインを購入し、期末にその価値が15億円に値上がりしたとします。

この場合、売却していなくても10億円の評価益が計上され、その利益に対して法人税(税率約30%と仮定すると約3億円)を支払う義務が生じるのです。

ビットコインを売却していないため手元に現金はなく、納税資金を確保するために銀行から借金をするか、保有するビットコインを不本意なタイミングで売却せざるを得なくなる可能性があります。

これは深刻なキャッシュフロー危機を引き起こす「含み益地獄」であり、海外企業にはない日本企業特有の重大なリスクです。

3. 本業のさらなる衰退リスク

今回の投資額5億円は、2025年2月期末の自己資本12.3億円に対して40%以上にも達する、社運を賭けた規模の投資です。

この巨額の資金が、本来であれば立て直しに使うべきだったアパレル事業から、金融投資事業へと振り向けられます。

さらに重要なのは、経営陣の関心やリソースも新事業に集中し、本業の改善が疎かになる恐れがあることです。

同社は機能性ウェアの開発や福祉施設向けの出張販売サービス「クルふく」 といった本業のテコ入れ策も打ち出していますが、ビットコインの価格変動に経営が振り回されれば、これらの地道な努力は霞んでしまうでしょう。

もし暗号資産投資が失敗に終わった時、そこにはさらに弱体化したアパレル事業と、枯渇した資本しか残らないという最悪の結末も考えられます。

表2:マックハウス vs. メタプラネット 戦略比較

| 項目 | 株式会社マックハウス (7603) | 株式会社メタプラネット (3350) |

| 転換前の本業 | カジュアル衣料品小売 | ホテル運営など |

| 戦略転換 | 2025年6月 | 2024年4月 |

| 投資戦略 | ビットコイン、株式、VC投資、M&Aアドバイザリーなど多角的 | ビットコイン保有に特化 (Bitcoin Treasury) |

| 初期投資規模 | 5億円 | 約10億円 (97.85 BTC) |

| 投資額 vs 自己資本 | 投資額が自己資本の約40%に相当 (2025年2月期) [Image 2] | 不明だが、同様に財務状況は厳しかった |

| 経営陣の専門性 | アパレル・物流業界出身者が中心 | 転換後の経営陣は暗号資産分野の専門家を招聘 |

この比較から、マックハウスの戦略はビットコインに特化するメタプラネットと異なり、より広範な投資を目指していることがわかります。

しかし、それは同時に、より多岐にわたる専門知識を要求されることを意味しており、リスクの分散になるか、単に管理が煩雑になるだけなのかは現時点では判断できません。

4.2 テクニカル分析:過熱したチャートを読み解く

参照:https://kabutan.jp/stock/chart?code=7603

- 巨大な「窓(ギャップ)」の存在:

- 6月12日の終値と13日の始値の間に、巨大な価格の空白地帯、いわゆる「窓」が形成されています。

- この約175円から193円の価格帯は、今後、極めて強力な支持帯(サポートゾーン)として意識されます。

- もし将来、株価が下落してこの窓を完全に埋めるような動きになれば、上昇トレンドの終焉を示す非常にネガティブなサインと見なされるでしょう。

- 歴史的な出来高:

- 株価の急騰に伴い、過去に例のないほどの巨大な出来高が記録されています。

- これは、多くの投資家がこの銘柄の売買に参加し、注目度が非常に高いことを示しています。

- ただし、このような出来高の急増は、相場の天井圏で現れる「セリング・クライマックス」の兆候となることもあるため、注意が必要です。

- 移動平均線との乖離:

- 株価は5日、25日、75日の全ての主要な移動平均線を一気に突き抜け、大きく上方へ乖離しています。

- これは短期的に極めて強い買いの勢いを示していますが、同時に過熱感も表しています。今後は、まず短期の5日移動平均線が最初のサポートとして機能するかどうかが焦点となります。

今後の展開と注目すべき価格帯

- 上値抵抗線(レジスタンス):

- まずは直近の高値である635円が最初の抵抗線となります。

- ここを明確に突破できれば、次は750円、そして1,000円といった心理的な節目がターゲットとして意識されるでしょう。

- 下値支持線(サポート):

- 短期的には5日移動平均線。そして、最も重要なのが前述した「窓」の下限である175円付近です。

- ここを割り込むと、今回の急騰が一時的な「お祭り」に終わったと判断され、失望売りが加速する可能性があります。

しかし、最も重要な点は、もはやマックハウスのテクニカル分析は、同社単独の要因では意味をなさなくなったということです。

この株価チャートは、今後「ビットコイン価格のチャート」に強く連動する、一種の派生商品(デリバティブ)と化しました。

今後のマックハウス株の動向を予測するためには、マックハウスのチャート以上に、ビットコインの価格チャートを注視する必要があります。

ビットコインが上がればマックハウスも上がり、ビットコインが下がればそれ以上に下がる。そのようなハイリスクな値動きを覚悟しなければなりません。

結論:マックハウスは「買い」なのか?すべての投資家が知るべきこと

本レポートで分析してきた内容を総合すると、マックハウスという企業に対する投資判断の尺度は、2025年6月12日を境に根底から、そして不可逆的に変化したと言えます。

もはや、この銘柄はアパレル株ではありません。それは、「経営不振のアパレル企業が、社運を賭けて挑む、極めて投機性の高いビットコイン連動型銘柄」です。

株価の急騰は、本業の改善や将来の収益性に対する評価ではなく、ひとえに「第2のメタプラネット」になれるかもしれないという、淡い期待と投機熱によってもたらされたものです。

その熱狂の裏には、本業の崩壊、財務基盤の脆弱性、そしてビットコイン投資に伴う計り知れないリスクが横たわっています。

伝統的な価値評価(バリュー)や成長性評価(グロース)の物差しは、もはやこの銘柄には通用しません。

もしこの熱狂に参加するのであれば、それはアパレル企業の未来に賭けるのではなく、暗号資産の未来と、投資経験の未知数な経営陣の手腕に、自らの資金を投じる行為であることを肝に銘じるべきです。

華々しい株価上昇の裏に隠された深刻なリスクを十分に天秤にかけ、冷静な判断を下すことが、今、すべての投資家に求められています。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/