現代社会を動かすテクノロジー、その心臓部には必ずと言っていいほど「半導体」が存在します。

私たちが日常的に使うスマートフォンから、未来を形作るAI(人工知能)のデータセンターまで、そのすべてが極小のチップによって支えられています。

そして、その半導体製造の世界で圧倒的な支配者として君臨するのが、台湾積体電路製造、通称「TSMC」です。

この記事では、TSMCのビジネスモデルの核心から、具体的な株式の購入方法、そして専門的なファンダメンタル分析とテクニカル分析に基づいた今後の株価展望まで、多角的に徹底解説します!

1. 会社概要

TSMCの強さを理解するためには、まずその独自のビジネスモデルと、それがいかにして圧倒的な競争優位性を築き上げたかを知る必要があります。

1.1 事業モデルの核心:「ファウンドリ」という革命

TSMCは、1987年に世界で初めて「専業ファウンドリ」というビジネスモデルを確立した企業です。

ファウンドリとは、半導体の設計は行わず、他社から製造を専門に請け負う業態を指します。

これにより、半導体業界には「ファブレス」(自社工場を持たず設計に特化する企業)と「ファウンドリ」(製造に特化する企業)という分業体制が生まれました。

さらに、TSMCは自社ブランドの製品を設計・販売しないため、顧客と競合することがありません。

これにより、本来はライバル関係にあるApple、Qualcomm、MediaTekといった複数の企業から同時に信頼を得て、製造委託を受けることが可能になっています。

この中立的な立場が、広範な顧客ネットワークを維持する上で極めて重要な役割を果たしているのです。

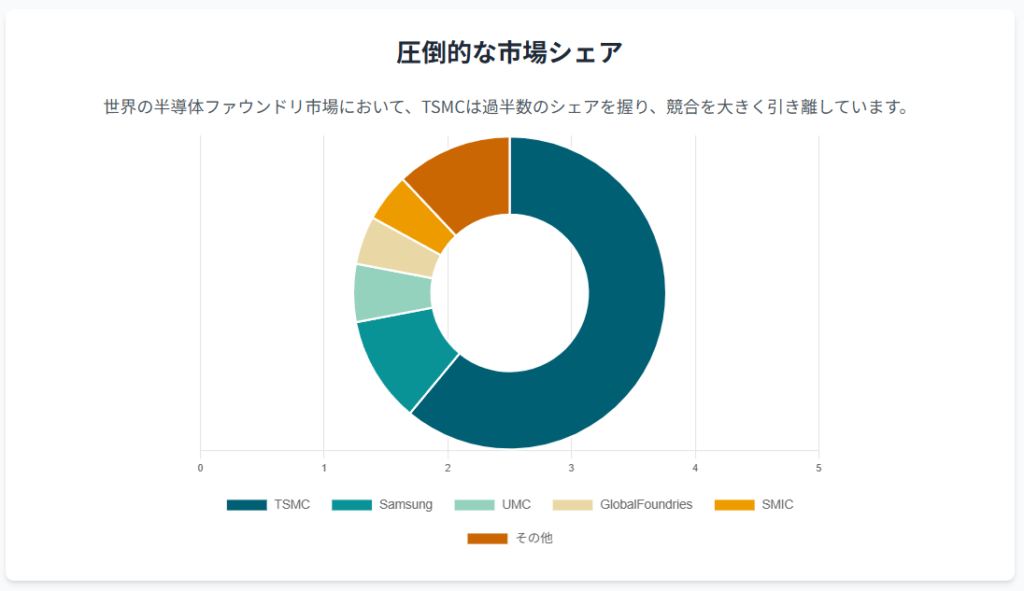

1.2 圧倒的な市場シェアと顧客基盤

TSMCの市場における支配力は、そのシェアを見れば一目瞭然です。

半導体ファウンドリ市場全体において、TSMCは60%を超える圧倒的なシェアを握っています。

特に、AIチップなどに使われる最先端プロセス(回路線幅が微細なもの)においては、そのシェアは70%に達し、独占的とも言える地位を確立しています。

最大の顧客であるAppleはiPhoneやMac向けのプロセッサ製造を委託し、AI革命の主役であるNVIDIAはGPUの製造を、AMDは高性能CPUやGPUの製造をTSMCに依存しています。

1.3 なんの技術が凄いのか?

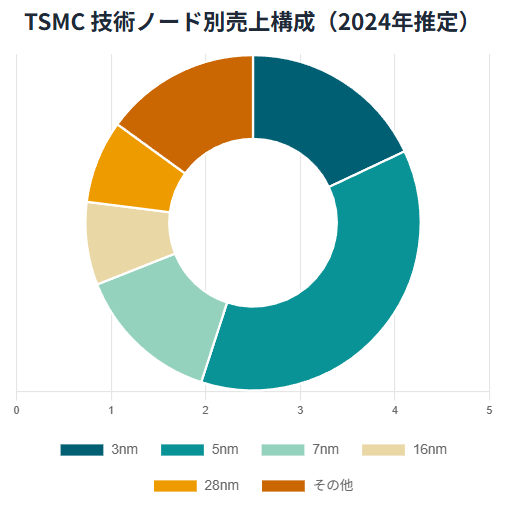

半導体の性能は、回路の線幅(プロセスノード)がどれだけ小さいかによって決まります。

単位は「nm(ナノメートル)」で表され、この数値が小さいほど、より多くのトランジスタをチップに集積でき、性能向上と消費電力削減を実現できます。

TSMCはこの微細化競争において、他社を常にリードしてきました。

現在、最先端である3nmプロセスでの量産を世界で唯一安定的に行っており、AppleやNVIDIAといったトップ企業がその恩恵を受けています。

さらに、次世代の2nmプロセスについても2025年の量産開始を目指し、開発は順調に進んでいます。

この技術的優位性は、強力な「好循環(Virtuous Cycle)」を生み出しています。

- TSMCの最先端技術(例:3nm)が、最高の性能を求めるAppleやNVIDIAのようなトップ顧客を引きつけます 。

- これらのトップ顧客からの莫大な受注が、TSMCに巨額の収益をもたらします。

- その収益を元に、競合他社が追随できないほどの莫大な研究開発費と設備投資(CapEx)を行い、次世代技術(例:2nm)への移行を加速させます。

- この投資がさらなる技術的リードを生み出し、再びトップ顧客を確保するというサイクルが繰り返されます。

この自己強化的なサイクルこそが、競合他社がTSMCに追いつくことを極めて困難にしており、同社の長期的な優位性を支える根幹となっているのです。

参照:https://www.tsmc.com/japanese

2. TSMC株はいくらで買えるのか?買い方は?

世界最高の半導体企業であるTSMCですが、日本の個人投資家はどのようにしてその株式を購入できるのでしょうか。

ここでは具体的な方法と、必要な投資額の目安を解説します。

2.1 投資の基本:米国上場のADR(TSM)を狙う

TSMCの株式は、本来は台湾証券取引所に上場しています。

しかし、日本の個人投資家が直接台湾の株式を売買するのは手続きが煩雑で、対応している証券会社も限られます。

そこで、最も一般的で簡単な投資方法が、ニューヨーク証券取引所(NYSE)に上場しているADR(米国預託証券)を購入することです。

ADRとは、米国以外の企業の株式を米国内で円滑に流通させるために発行される証券です。

TSMCのADRは、ティッカーシンボル「TSM」で取引されています。

重要な点として、TSMCのADRは、台湾で取引されている普通株5株分に相当するように設計されています。

つまり、「TSM」を1株購入することは、台湾のTSMC株を5株保有するのと同じ価値を持つことになります。

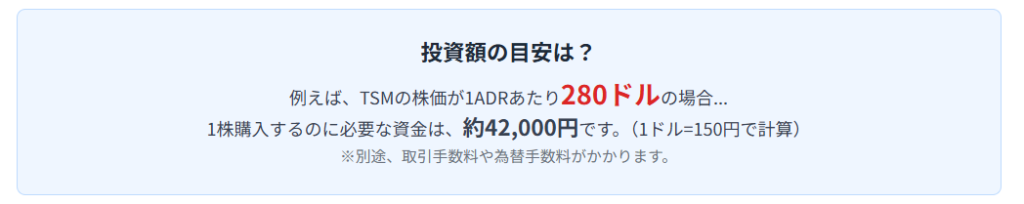

2.2 現在の株価と投資額の目安

TSMCのADR(TSM)の株価は、直近のデータで1株あたり295ドル前後で推移しています。

これを日本円に換算すると、1ドル150円の為替レートで計算した場合、最低投資額の目安は以下のようになります。

295 USD/株×150 JPY/USD≈44,250 円

つまり、約4万5000円からTSMCへの投資を始めることが可能です。

なお、一部の証券会社では1株未満の単位で売買できる「単元未満株(端株)」取引サービスを提供しており、これを利用すればさらに少額からの投資も可能です 。

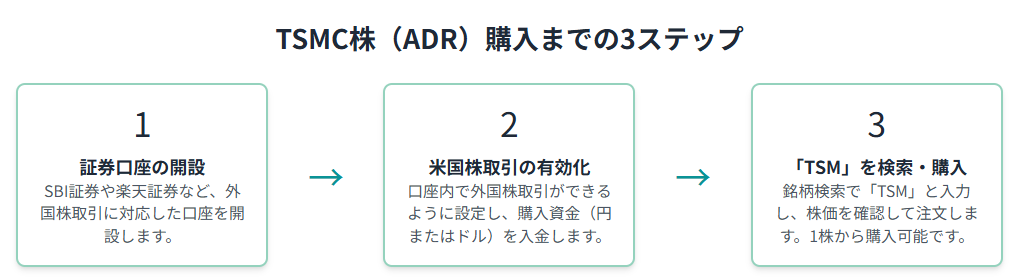

2.3 日本のネット証券での購入手順

TSMCのADRは、SBI証券、楽天証券、マネックス証券といった、米国株取引に対応している日本の主要なネット証券会社を通じて簡単に購入できます。

購入までの基本的なステップは以下の通りです。

- 証券総合口座を開設する: まだ口座を持っていない場合は、まずいずれかの証券会社で総合口座を開設します。

- 外国株式取引口座を開設する: 総合口座内で、米国株などを取引するための外国株式取引口座の開設手続きを行います。

- 資金を入金し、米ドルに両替する: 日本円で証券口座に入金し、その資金を米国株購入のために米ドルに両替します。

- 注文を出す: 証券会社の取引画面で、ティッカーシンボル「TSM」を検索し、希望する株数と価格を指定して買い注文を出します。

これらの手続きはすべてオンラインで完結するため、比較的スムーズに取引を開始することができます。

3. 今後の株価を考察:ファンダメンタルとテクニカル両面からの徹底分析

TSMCの株価が今後どのように推移していくのか、企業の価値を測る「ファンダメンタル分析」と、株価チャートの動きから未来を予測する「テクニカル分析」の両面から深く考察します。

3.1 ファンダメンタル分析:持続的成長の根拠

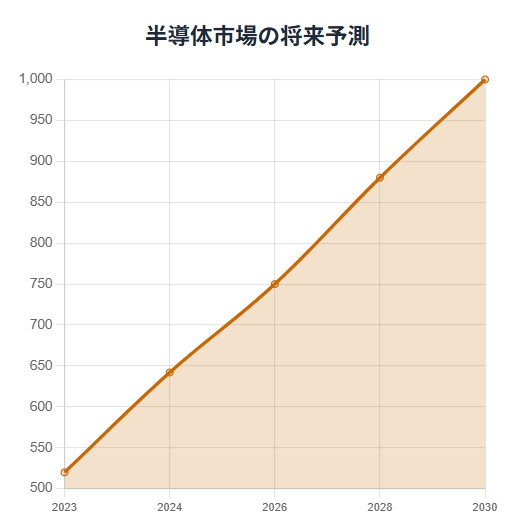

成長エンジン:AI半導体という構造的追い風

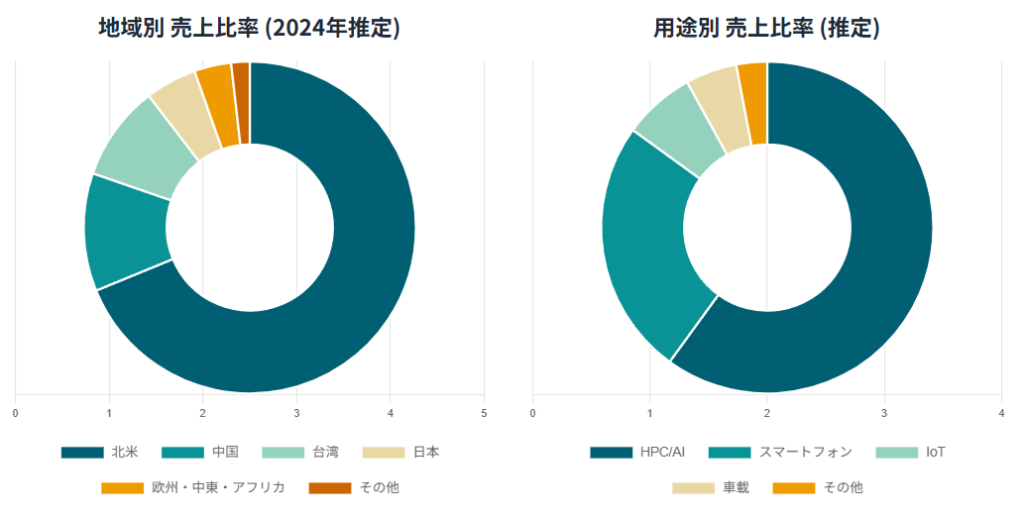

TSMCの今後の成長を牽引する最大のドライバーは、間違いなくAI(人工知能)革命です 。

ChatGPTのような生成AIや、自動運転、ビッグデータ解析など、AI技術の進化には膨大な計算能力が不可欠であり、その計算を担うのがNVIDIAなどが設計する高性能なAI半導体(GPU)です。

そして、これらの最先端AI半導体を製造できるのは、世界で事実上TSMCだけです。

AI需要が爆発的に増加すればするほど、TSMCの最先端プロセスへの受注も比例して増加するという構造になっています。

このAI需要は一過性のブームではなく、今後10年以上にわたって続く構造的なメガトレンドであり、TSMCの長期的な成長を支える強力な追い風となります。

実際にTSMC自身も、この旺盛なAI需要を背景に、2025年12月期の売上高成長率見通しを当初の「20%台半ば」から「約30%」へと大幅に上方修正しており、その勢いの強さを示しています。

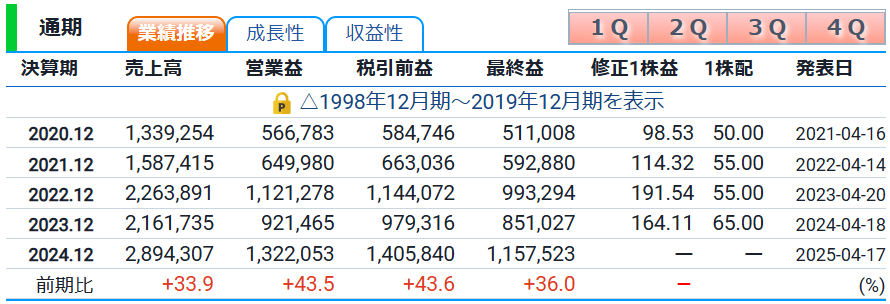

財務の健全性:収益性とキャッシュフローの分析

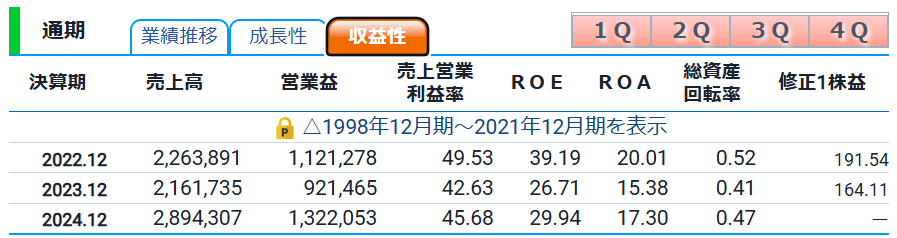

TSMCのファンダメンタルズがいかに優れているかは、その財務諸表に明確に表れています。

以下の表は、近年の業績と収益性の推移をまとめたものです。

このデータからいくつかの重要な点が読み取れます。

- 力強い成長の再開:

- 2023年は半導体市況の調整で一時的に減速しましたが、2024年予想では売上高が前期比+33.9%、営業利益が+43.5%と、再び驚異的な成長軌道に戻ることが示されています。

- 驚異的な収益性:

- 営業利益率は40%台後半という、製造業としては異次元の高水準を維持しています。

- これは、同社の技術的優位性が価格決定力に直結していることの証です。

- 資本効率の高さ:

- ROE(自己資本利益率)は常に25%を超えており、株主資本を非常に効率的に使って利益を生み出していることがわかります。

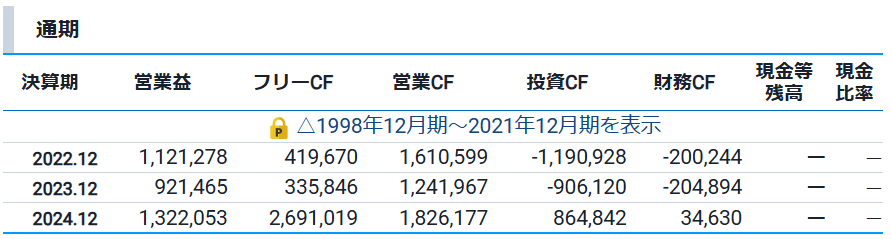

- 爆発的なキャッシュ創出力:

- 特に注目すべきは、2024年予想のフリーキャッシュフロー(フリーCF)です。

- 前年の約8倍となる2.69兆台湾ドルという莫大なキャッシュを生み出す見込みです。

この圧倒的な財務力は、単なる好業績の証ではありません。TSMCにとって、これは戦略的な武器として機能します。

この潤沢なキャッシュフローがあるからこそ、地政学リスクを低減するための米国アリゾナや日本・熊本での数十億ドル規模の工場建設と 、競合を引き離すための莫大な研究開発投資を同時に、かつ大規模に実行できるのです。

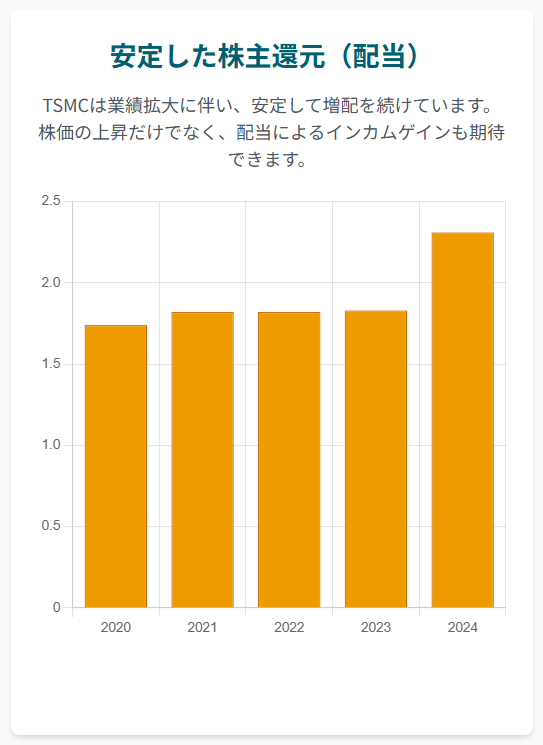

株主還元:配当の推移と今後の見通し

TSMCは、稼いだ利益を株主へ還元することにも積極的です。

1株当たりの配当金は、2020年12月期の50.00台湾ドルから、2023年12月期には65.00台湾ドルへと着実に増加しています。

直近の配当利回りは1%前後と高くはありませんが 、これは株価の力強い上昇を反映した結果です。

今後もEPS(1株当たり利益)の成長が続く限り、それに伴う増配が期待でき、TSMCは株価の値上がり益(キャピタルゲイン)と配当(インカムゲイン)の両方を狙える「成長・配当株」としての魅力を持っています。

リスク要因:地政学リスクと分散戦略

TSMCへの投資を考える上で、最大の懸念材料は地政学リスクです。

最先端の製造拠点が台湾に集中しているため、「台湾有事」のような事態が発生した場合、その生産が停止する可能性があります。

その一環が、米国アリゾナ州と日本の熊本県で進められている新工場の建設です。

これは単なる生産拡大ではなく、サプライチェーンの安全保障を確保するための極めて重要な戦略的投資です。

ただし、海外での工場建設は、台湾国内に比べてコストが高く、アリゾナ工場では熟練労働者の不足による稼働遅延も報告されており 、この分散化戦略が順調に進むかどうかは、今後も注視していく必要があります。

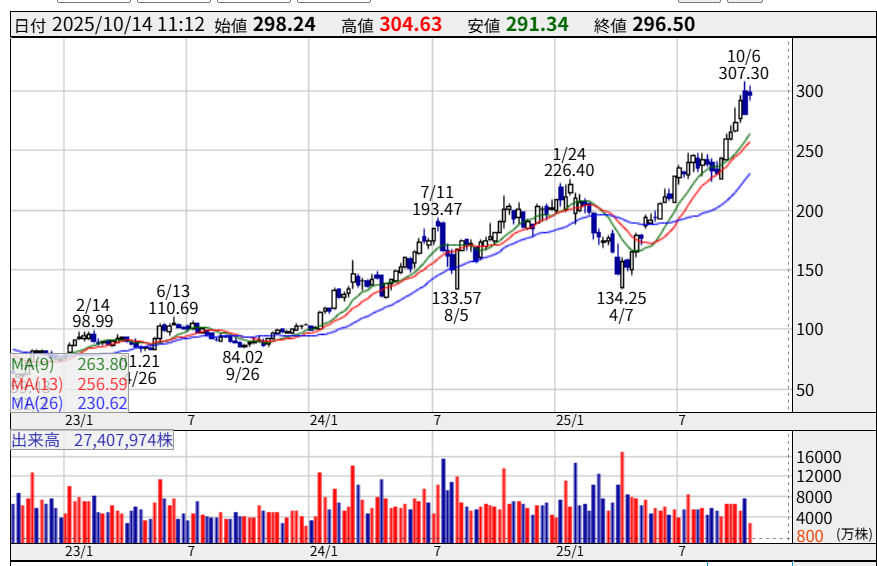

3.2 テクニカル分析:チャートが示す力強いトレンド

次に、株価チャートから、市場参加者の心理や需給のバランスを読み解き、今後の値動きを予測します。

長期上昇トレンドの確認

チャートを見ると、2024年初頭の安値圏から2025年後半にかけて、株価は一貫して「高値を更新し、安値を切り上げる」動きを続けています。

これは、典型的な長期上昇トレンドが形成されていることを示しており、買いの勢いが非常に強い状態にあることを意味します。

移動平均線の分析:「パーフェクトオーダー」の示唆

チャート上には3本の移動平均線(短期:赤色、中期:緑色、長期:青色)が表示されています。

これは上昇トレンドが非常に安定的で、力強いことを示す典型的な買いシグナルです。

また、株価が一時的に下落した局面でも、これらの移動平均線が支持線(サポート)として機能し、下値を支えている様子が確認できます。

今後の価格シナリオ:支持線と抵抗線

これらの分析を踏まえ、今後の株価シナリオを考えます。

- 支持線(サポート):

- 株価が下落した場合に反発が期待される価格帯です。

- まず意識されるのは、直近で上抜けた250ドル付近の節目です。

- ここを割り込んだ場合でも、長期の移動平均線(青色)が強力な下値支持線として機能する可能性が高いと考えられます。

- これらの水準への押し目(一時的な下落)は、買い増しや新規購入の好機となる可能性があります。

- 抵抗線(レジスタンス):

- 株価が上昇した場合に上値が抑えられやすい価格帯です。

- 目先の抵抗線は、直近で記録した史上最高値である307.30ドルです。

- この水準を出来高を伴って明確に上抜けることができれば、その上には過去の取引による抵抗帯が存在しない「真空地帯」に入ります。

- これは「価格発見(Price Discovery)」と呼ばれるフェーズで、さらなる大幅な上昇につながる可能性があります。

参照:https://us.kabutan.jp/stocks/TSM/chart

4. まとめ

これまでの分析を総括し、TSMCが長期的な投資対象として魅力的かどうかを結論付けます。

投資妙味の再確認

TSMCの投資妙味は、以下の点に集約されます。

- 独占的な市場地位: ファウンドリ市場、特に最先端分野における圧倒的なシェアは、強力な価格決定力と安定した収益基盤をもたらします。

- 技術的優位性: 微細化競争における絶対的なリーダーシップは、他社が容易に模倣できない深い堀(Moat)を築いています。

- 構造的な成長ドライバー: AI革命という数十年に一度のメガトレンドの中心に位置しており、その恩恵を最も直接的に受ける企業の一つです。

- 盤石な財務基盤: 驚異的な収益性とキャッシュ創出力により、リスク対策と未来への投資を同時に、かつ大規模に実行できる能力を持っています。

投資家が注視すべきリスク

一方で、投資家は以下のリスクを常に念頭に置く必要があります。

- 地政学リスク: 最大のリスク要因であり、台湾を巡る情勢の変化は株価に大きな影響を与える可能性があります。このリスクは、ポジティブなファンダメンタルズをすべて覆す可能性を秘めています。

- 景気循環: 半導体産業は歴史的に好不況の波(シリコンサイクル)を繰り返してきました。世界経済の減速は、短期的には需要の落ち込みにつながる可能性があります。

- 海外展開の課題: 米国や日本での工場建設におけるコスト増や稼働遅延は、短期的な収益性を圧迫する要因となり得ます。

結論:長期的視点での投資判断

結論として、TSMCは地政学リスクという重大な懸念を抱えつつも、それを補って余りあるほどの強力なファンダメンタルズと成長性を有しています。

AIという不可逆的なトレンドの中核を担うその事業内容は、長期的な視点で見れば非常に魅力的です。

したがって、TSMCは多様化された長期投資ポートフォリオの中核(コア)銘柄となる資格を十分に持っていると判断できます。

ただし、史上最高値圏での一括投資はリスクを伴います。

賢明な投資戦略としては、株価が一時的に下落し、テクニカル的な支持線(250ドル付近や長期移動平均線など)に近づく局面を狙って、時間分散しながら段階的に買い進めていくことが推奨されます。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/