「投資の神様」として世界中の投資家から尊敬を集めるウォーレン・バフェット氏。

彼の一挙手一投足は、市場の未来を読み解くための重要な羅針盤と見なされています。

特に、彼が率いる投資会社バークシャー・ハサウェイがどの企業の株式を保有しているのかは、常に大きな注目の的です。

本記事では、2025年第2四半期(6月末時点)に公開された最新のデータを基に、バフェット氏のポートフォリオを徹底解剖します。

初心者の方でもその投資哲学と戦略の本質を学べるように、専門家が分かりやすく解説します!

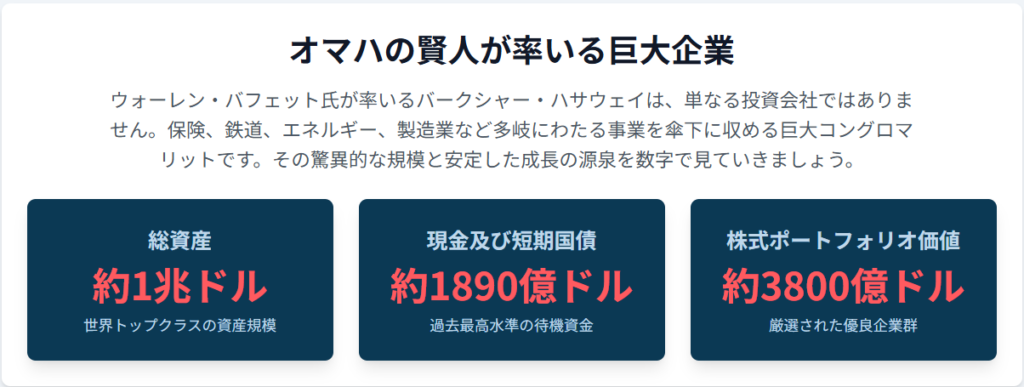

1. ウォーレン・バフェット氏の投資会社「バークシャー・ハサウェイ」の概要

ウォーレン・バフェット氏が会長兼CEOを務める「バークシャー・ハサウェイ」は、保険や投資事業を中核とする巨大コングロマリット(複合企業)です。

元々は1888年創業の繊維会社でしたが、バフェット氏の指揮のもと事業ポートフォリオを転換。

今や収益の半分を保険・投資部門が稼ぎ出しています。2021年時点で年間売上は2,700億ドル超、総資産は約9,600億ドルと、世界でもトップクラスの企業規模を誇ります。

2.投資家「ウォーレン・バフェット」の投資方法

バフェット氏の投資手法は、数十年にわたって驚異的な成果を上げてきました。

その根底には、一貫した哲学と、時代に合わせて進化し続ける柔軟な思考があります。

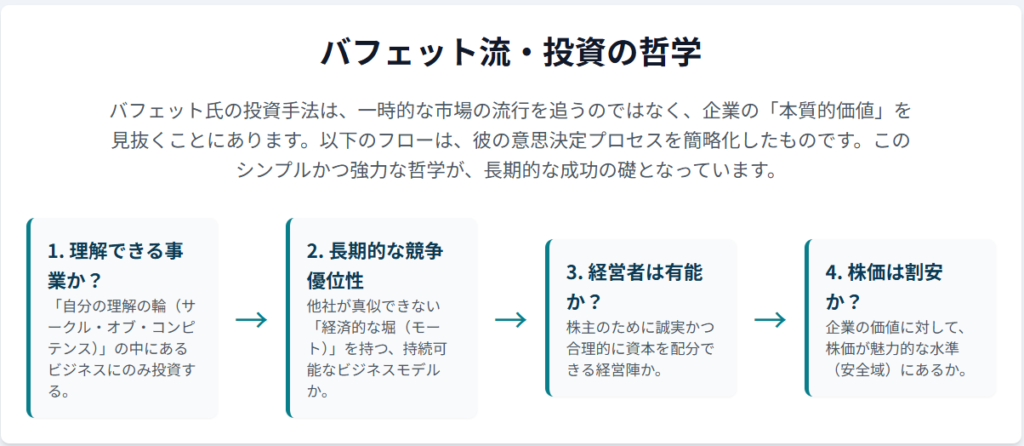

基本原則:「バリュー投資」の神髄

バフェット氏の投資スタイルの根幹をなすのは、彼の師であるベンジャミン・グレアムが提唱した「バリュー投資」です。

これは、企業の財務状況や収益力から「本質的価値」を算出し、現在の株価がその価値よりも大幅に下回っている(割安である)銘柄に投資する手法です。

分かりやすく言えば、「本来100円の価値がある株式を、50円になったときに買う」という考え方であり、大きな損失を出しにくい、負けにくい投資法とされています。

長期保有と複利の効果

これらの厳しい基準をクリアした企業の株式を一度購入したら、バフェット氏は短期的な市場の変動に一喜一憂することなく、何十年という単位で保有し続けます。

これにより、利益が利益を生む「複利」の効果を最大限に活用し、資産を雪だるま式に増やしてきたのです。

3. ウォーレン・バフェット氏が保有する銘柄一覧(2025年6月末時点)

それでは、いよいよバークシャー・ハサウェイの最新ポートフォリオを見ていきましょう。

この情報は、米国の機関投資家が米国証券取引委員会(SEC)に四半期ごとに提出を義務付けられている報告書「フォーム13F」に基づいています。

ここで紹介するのは、2025年8月15日に公開された、2025年6月30日時点の最新データです。

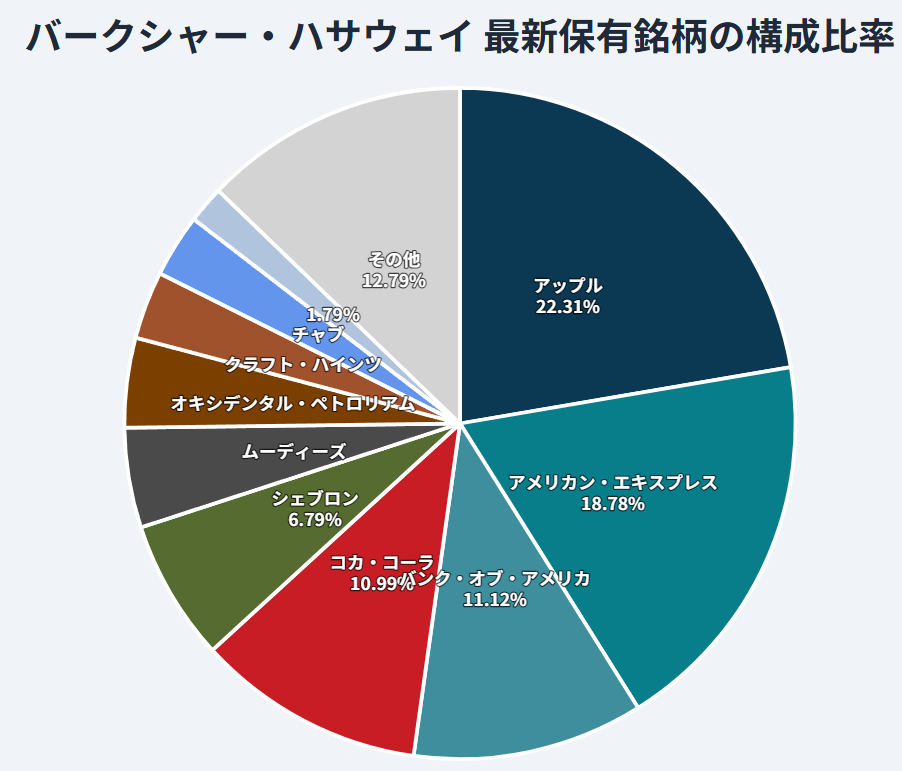

ポートフォリオの柱:上位保有銘柄の徹底分析

バフェット氏のポートフォリオは、彼が強い確信を持つ少数の優良銘柄に資金を集中させる「集中投資」が大きな特徴です。

事実、上位10銘柄だけでポートフォリオ全体の約87%を占めており、彼の投資に対する強い信念がうかがえます。

【表1】バークシャー・ハサウェイ 上位10保有銘柄(2025年6月末時点)

| 順位 | 企業名 | ティッカー | ポートフォリオ比率 (%) |

| 1 | アップル | AAPL | 22.31% |

| 2 | アメリカン・エキスプレス | AXP | 18.78% |

| 3 | バンク・オブ・アメリカ | BAC | 11.12% |

| 4 | コカ・コーラ | KO | 10.99% |

| 5 | シェブロン | CVX | 6.79% |

| 6 | ムーディーズ | MCO | 4.81% |

| 7 | オキシデンタル・ペトロリアム | OXY | 4.32% |

| 8 | クラフト・ハインツ | KHC | 3.26% |

| 9 | チャブ | CB | 3.04% |

| 10 | ダビータ | DVA | 1.79% |

- 1位 アップル (AAPL):

- iPhoneを中心とした強力な製品エコシステムと、熱狂的なファンに支えられたブランド力が最大の「経済的な堀」です。

- バフェット氏はアップルを単なるハイテク企業としてではなく、莫大なキャッシュフローを安定的に生み出す優れた「消費財企業」と評価しています。

- 2位 アメリカン・エキスプレス (AXP):

- 1964年から保有する、バフェット氏の超長期投資を象徴する銘柄。

- 富裕層を中心とした強力なブランドと、独自の決済ネットワークという二重の堀を持っています。

- 3位 バンク・オブ・アメリカ (BAC):

- 米国経済の根幹を支える巨大銀行。

- 金融危機を乗り越えた後の経営を高く評価しており、近年の金融不安の中でも保有を続ける姿勢は、同社への厚い信頼を示しています。

- 4位 コカ・コーラ (KO):

- 世界中の誰もが知る、比類なきブランド力が最大の強み。

- バフェット氏自身が製品の大ファンであることも有名で、時代を超えて安定したキャッシュフローを生み出し続けるビジネスモデルの完璧な手本です。

- 5位 シェブロン (CVX):

- 前述の通り、インフレ時代への備えと、エネルギーセクターが持つ高いキャッシュフロー創出能力に着目した投資。彼の哲学の現代的応用例と言えます。

最新の動向から読み解くバフェットの思考

2025年第2四半期の売買動向は、バフェット氏の現在の市場に対する見方を色濃く反映しており、非常に示唆に富んでいます。

【表2】注目のポートフォリオ変更点(2025年第2四半期)

| アクション | 企業名 (ティッカー) | 専門家による分析・考察 |

| 新規購入 | ユナイテッドヘルス (UNH) | 米国最大の医療保険会社。 公的医療保険の不正疑惑や業績悪化懸念で株価が年初から大きく下落していたところを狙った、典型的な「逆張り投資」。 市場が恐怖に包まれている時こそ好機と見る、バフェット流の真骨頂です。 |

| 新規購入 | レナー (LEN), D.R.ホートン (DHI) | 米国の大手住宅建設会社。 米国の根強い住宅需要の強さに賭けた投資と見られます。 バークシャーは子会社を通じて住宅関連事業を手掛けており、業界への深い理解(サークル・オブ・コンピタンス)がこの投資の背景にあります。 |

| 買い増し | シェブロン (CVX) | エネルギー価格の安定と、同社の高い株主還元(配当や自社株買い)への確信を深めていることを示唆します。 ポートフォリオにおけるエネルギーセクターの重要性を再確認した動きです。 |

| 一部売却 | アップル (AAPL) | ポートフォリオに占める比率が極端に大きくなったため、リスク管理の観点から行われた健全な「リバランス(資産配分の調整)」と見られています。 アップルという企業への信頼が揺らいだわけではないと考えられます。 |

| 一部売却 | バンク・オブ・アメリカ (BAC) | アップルと同様に、利益確定とポートフォリオ全体のバランス調整が目的の可能性があります。 金融セクターへの投資比率を微調整しているものと推測されます。 |

バークシャーは11四半期連続で株式を「売り越し」ており、手元にある現金および短期国債の額は、過去最高の約3441億ドル(約50兆円)にまで積み上がっています。

「個別の企業レベルでは、市場の誤解によって生じた魅力的なバーゲン品が存在するが、市場全体としてはまだ割高感があり、大きな投資をするには慎重になるべきだ」と考えている可能性が高いのです。

彼の現在の戦略は、「①個別の好機は外科手術的に仕込むが、②市場全体が暴落するような、真の『象(エレファント)級』の投資機会に備えて、史上最大の弾薬(現金)を温存しておく」という、極めて高度な二段構えの戦略と言えるでしょう。

参照:https://nikkeiyosoku.com/stock_us/buffett_holding_stock/

まとめ:バフェットの最新動向から個人投資家が学ぶべきこと

2025年最新のポートフォリオ動向は、バフェット氏が長年貫いてきた投資哲学を、現代の市場環境下でいかに忠実に、そして柔軟に実践しているかを改めて示しています。

- 一貫した哲学の実践:

- 「他人が貪欲な時に恐怖心を抱き、他人が恐怖心を抱いている時に貪欲であれ」という彼の有名な言葉を体現しています。

- 忍耐と準備の重要性:

- 史上最高水準に積み上がった現金は、彼が焦って投資先を探していないことの力強い証拠です。

- そして、来るべき絶好のチャンスを逃さないために、十分な資金を準備しておくことの重要性を我々に教えてくれます。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/