はじめに – 10万円は、投資家としての「最強の第一歩」

「株式投資に興味はあるけれど、まとまったお金がない」

「10万円くらいじゃ、たいした投資はできないのでは?」

そんな風に考えて、一歩を踏み出せずにいる方も多いのではないでしょうか。

しかし、その考えは今日で終わりにしましょう!

結論から言えば、10万円は株式投資を始めるための「十分すぎる」資金であり、特に初心者にとっては「最強の武器」にすらなり得ます。

なぜなら、10万円という金額は、投資の醍醐味と本質を学ぶための絶好の「学習資金」となるからです。

大きな金額で投資を始めると、日々の株価の変動に一喜一憂し、恐怖や欲望といった感情に振り回されて冷静な判断ができなくなりがちです。

しかし、10万円という「失っても生活に支障が出ない範囲」の金額であれば、心に余裕を持って市場と向き合うことができます。

この心理的な余裕こそが、投資の仕組みや企業の価値を冷静に分析し、長期的な視点を養うための土台となるのです。

これは、将来的に大きな資産を築く上で、何物にも代えがたい貴重な経験となります。

さらに、この10万円という元手は、時間を味方につけることで「複利の効果」という強力なエンジンを始動させます。

複利とは、投資で得た利益(配当金など)を再投資することで、その利益がさらに新たな利益を生み出す仕組みのこと。

雪だるま式に資産が増えていくイメージです。最初は小さな雪玉でも、長い時間をかけて転がし続ければ、やがて大きな雪だるまに成長します。

10万円というスタートは、その最初の小さな、しかし最も重要な一転がしなのです。

この記事では、投資を「一攫千金のギャンブル」ではなく、「時間をかけて資産を育てる旅」と捉え、10万円という資金を最大限に活かすための具体的な方法を、初心者の方にも分かりやすく、そして徹底的に解説していきます。

どのような投資方法があるのか、どんな会社の株(銘柄)を選べば良いのか、そして実際に始めるためのステップまで、この一本の記事ですべてが分かります。

投資の「三種の神器」- これだけは押さえたい、失敗しないための3大原則

株式投資の世界には、荒波を乗り越え、着実に資産を築くために古くから伝わる「三種の神器」とも言うべき大原則が存在します。

それは「長期投資」「分散投資」「積立投資」の3つです。

これらは単なる個別のテクニックではなく、互いに連携しあってリスクを抑え、リターンを安定させる一つの統合された哲学です。

10万円という貴重な資金を守り、育てていくために、まずはこの3つの原則をしっかりと理解しましょう。

2.1. 長期投資 (Long-Term Investing): 時間を最強の味方につける

株式市場は、短期的には経済ニュースや国際情勢など、様々な要因で大きく揺れ動きます。

この短期的な値動きを正確に予測することは、投資のプロでも極めて困難です。

しかし、視点をぐっと広げて10年、20年という長期的なスパンで見れば、経済の成長とともに株価は右肩上がりのトレンドを描いてきた歴史があります。

長期投資の最大のメリットは、この歴史的な成長の恩恵を享受できること、そして、前述した「複利」の力を最大限に活用できることです。

例えば、年利5%で運用できた場合、10万円は10年後には約16.3万円、20年後には約26.5万円に成長します。

これは、利益が利益を生む複利の効果によるもので、時間が長ければ長いほどその威力は増していきます。

また、長期的な視点を持つことは、精神的な安定にも繋がります。

日々の株価の上下に一喜一憂することなく、「どっしり構える」ことができるため、短期的な下落局面で慌てて売ってしまう「狼狽売り」といった、初心者が陥りがちな失敗を防ぐことができます。

ただ株式投資と言ったら日々チャートを見て売買するといったイメージがあり、短期間で売買をしてお小遣い稼ぎをしたいと考える方も多いかと思います。

堅実に利益を出していきたいのであれば長期投資が有利です。

しかし、失っても良い10万円から始めるのであればギャンブル込みで短期的に売買して資金を増やすこともありだとは思います!(短期投資の才能があるか判断するため)

成功して資金が増えた場合は、長期投資にシフトしても良いし・才能があると思ったら短期投資を続けても良いです。

失敗して資金が減った場合は、失って良い10万円だと割り切って長期投資からやり直しても良いと思います。

2.2. 分散投資 (Diversified Investing): 「卵は一つのカゴに盛るな」の真意

「持っている卵をすべて一つのかごに入れてはいけない。

もしそのかごを落としたら、すべての卵が割れてしまうから」という有名な投資格言があります。

これは、全財産を一つの投資先に集中させることの危険性を説いたものです。

どんなに優良に見える企業でも、予期せぬ不祥事や業界構造の変化によって、業績が悪化し株価が大きく下落する可能性はゼロではありません。

もし、あなたの10万円がすべてその一社の株に投じられていたら、資産は大きなダメージを受けてしまいます。

このリスクを回避するのが「分散投資」です。具体的には、以下のような複数の階層で分散を考えます。

- 銘柄の分散:

- 1社だけでなく、複数の会社の株に分けて投資する。

- 業種の分散:

- IT、自動車、食品、金融、医薬品など、異なるビジネス分野の企業に投資する。

- ある業界が不調でも、他の業界が好調であれば損失をカバーできます。

- 地域の分散:

- 日本国内の企業だけでなく、アメリカやヨーロッパ、成長著しい新興国の企業にも投資する。

- これにより、特定の国の経済リスクから資産を守ることができます。

「10万円でそんなにたくさんの株は買えない」と思うかもしれませんが、後ほど詳しく解説する「単元未満株」や「投資信託」といった仕組みを使えば、少額からでも十分に分散投資を実践することが可能です。

こちらも、失っても良い10万円から始めるのであればギャンブル込みで1つの銘柄に集中して売買して資金を増やすこともありだとは思います!(才能があるか判断するため)

2.3. 積立投資 (Installment Investing): 「ドル・コスト平均法」でタイミングの悩みを解決

初心者にとって最も難しい問題の一つが、「いつ買えばいいのか?」というタイミングの判断です。

株価が安い時に買いたいのは誰もが思うことですが、底値を見極めるのは至難の業。

この悩みを解決してくれるのが「積立投資」であり、その背景にあるのが「ドル・コスト平均法」という考え方です。

ドル・コスト平均法とは、毎月1万円分など、定期的に一定の金額で同じ金融商品を買い続ける投資手法です。

この方法の優れた点は、株価が高い時には少ししか買えず、逆に株価が安い時にはたくさん買うことができる、という点にあります。

結果として、平均購入単価が平準化され、高値で一括購入してしまう「高値掴み」のリスクを効果的に下げることができるのです。

この戦略は、投資のタイミングを計るという感情的な判断を排除し、機械的に投資を続けることを可能にします。

一度設定すれば自動的に買い付けてくれるサービスも多く、忙しい方でも無理なく続けられる、まさに初心者のための投資法と言えるでしょう。

これら「長期・分散・積立」は、それぞれが独立したものではなく、一つのシステムとして機能します。

長期的な視点で、分散されたポートフォリオを、積立という規律ある方法で構築していく。

これが、10万円から始める投資を成功に導くための、最も堅実で強力な戦略なのです。

あなたの10万円、どう使う?「個別株」vs「投資信託」徹底比較

投資の基本原則を理解したところで、次はいよいよ具体的な投資方法の選択です。

10万円という予算で初心者が選べる現実的な選択肢は、大きく分けて「個別株投資」と「投資信託」の二つです。

これらはどちらが優れているというものではなく、あなたの投資目的や性格によって最適な選択は異なります。

ここでは、それぞれの特徴を深く掘り下げ、あなたがどちらの道に進むべきかを見極める手助けをします。

この選択は、あなたが投資にどれだけ積極的に関わりたいか、という「スタンス」の表明でもあります。

企業の分析や経済ニュースのチェックを楽しみながら能動的に関わりたい「リーン・イン(前のめり)型」なのか、それとも専門家に任せて手間なく資産形成を目指したい「リーン・バック(ゆったり構える)型」なのか。

自分自身のタイプを考えながら読み進めてみてください。

3.1. 個別株投資:企業のオーナーになる楽しみと「単元未満株」という切り札

個別株投資とは、その名の通り、特定の企業の株式を自分で選んで購入する方法です。

自分が普段利用しているサービスや、応援したい理念を持つ企業の株主になることで、その企業の成長を直接的に支援し、利益の一部を配当金として受け取ったり、株価上昇の恩恵を受けたりすることができます。

しかし、通常、日本の株式は100株を1単元として取引されるため、株価が5,000円の銘柄なら最低でも50万円の資金が必要となり、10万円の予算では手が出せませんでした。

この常識を覆したのが「単元未満株(ミニ株)」という画期的なサービスです。

単元未満株は、証券会社が提供するサービスで、本来100株単位でしか買えない株を、文字通り「1株」から購入できるようにしたものです。

これにより、例えば株価が1万円を超えるような任天堂(7974)やソニーグループ(6758)といった有名企業の株でも、10万円の予算内でオーナーになることが可能になりました。

これは、10万円で株式投資を行う上で、まさにゲームチェンジャーと言えるでしょう。

個別株投資(単元未満株)のメリット:

- 少額から始められる:

- 数千円からでも有名企業の株主になれます。

- 分散投資がしやすい:

- 10万円の予算でも、1万円の株を10銘柄、といったように自分でポートフォリオを組むことが可能です。

- 投資の楽しさと学び:

- 自分の選んだ企業の業績やニュースを追いかけることで、経済や社会の動きがより深く理解できるようになります。これは投資の大きな醍醐味です。

- 配当金がもらえる:

- 1株だけでも、保有株数に応じて配当金を受け取ることができます。

個別株投資(単元未満株)のデメリット:

- 銘柄選びの手間:

- どの企業に投資するか、自分で調べて判断する必要があります。

- リスク管理:

- 分散を怠ると、特定の企業の業績不振が資産全体に大きな影響を与えます。

- 手数料や取引の制約:

- 証券会社によっては手数料が割高になったり、リアルタイムでの取引ができなかったりする場合があります(ただし、近年は手数料無料化が進んでいます)。

3.2. 投資信託:プロにおまかせ、究極の分散投資パッケージ

投資信託(ファンド)とは、多くの投資家から集めた資金を一つの大きなプールにし、運用の専門家である「ファンドマネージャー」が、その資金を使って株式や債券など様々な資産に投資・運用する金融商品です。

投資信託を1本購入するだけで、そのファンドが投資対象としている何十、何百、時には何千もの銘柄に自動的に分散投資したことになります。

例えば、「日経平均株価に連動するインデックスファンド」を購入すれば、実質的に日本の主要企業225社に分散投資したのと同じ効果が得られます。

この手軽さと圧倒的な分散効果が投資信託の最大の魅力であり、多くの証券会社では100円や1,000円といった非常に少額から購入が可能です。

投資信託のメリット:

- 究極の分散投資:

- 1本の購入で、国内外の多数の銘柄や資産に簡単に分散投資でき、リスクを大幅に軽減できます。

- 専門家による運用:

- 銘柄選びや売買のタイミング判断を、知識と経験が豊富なプロに任せることができます。

- 手軽さ:

- 難しい分析や情報収集に時間を割く必要がなく、忙しい人でも始めやすいです。

- グローバル投資:

- 個人では投資が難しい新興国の株式など、世界中の様々な資産にアクセスできます。

投資信託のデメリット:

- 運用コスト:

- 専門家に運用を任せるため、「信託報酬」と呼ばれる手数料が保有期間中、毎日かかり続けます。このコストが長期的にリターンを押し下げる要因になります。

- 元本保証ではない:

- 預金とは異なり、運用成績によっては購入した価格を下回る(元本割れ)可能性があります。

- 短期売買には不向き:

- 基本的に長期的な資産形成を目的として設計されているため、短期間で大きな利益を狙うのには適していません。

- 個別銘柄を選べない:

- 運用はファンドマネージャーに一任するため、「あの会社の株だけ買いたい」といった個別の要望は反映されません。

「個別株(単元未満株)」 vs 「投資信託」- あなたに合うのはどっち?

ここまでの内容をまとめた比較表です。自分に合ったスタイルを見つけるための参考にしてください。

| 比較項目 | 個別株(単元未満株) | 投資信託 |

| 手軽さ | △ (銘柄選びが必要) | ◎ (1本選ぶだけでOK) |

| 分散効果 | ◯ (自分で複数銘柄に分散可能) | ◎ (自動的に広範囲に分散) |

| コスト | ◯ (売買手数料は無料化の傾向) 28 | △ (信託報酬が継続的にかかる) 24 |

| 投資の楽しさ・学び | ◎ (企業分析や経済への理解が深まる) | △ (運用はプロ任せ) |

| 必要な知識 | ◯ (企業の業績などを調べる必要がある) | △ (基本的な知識で始められる) |

| おすすめな人 | 企業分析や経済に興味がある人。自分の判断で投資をしたい「リーン・イン型」の人。 | 手間をかけずにコツコツ資産形成したい人。何から始めていいか分からない「リーン・バック型」の人。 |

どちらか一方を選ぶ必要はありません。

例えば、コア(中心)資産として安定的な投資信託を積み立てつつ、サテライト(衛星)資産として10万円の中から数万円を使い、興味のある個別株に挑戦するという「ハイブリッド戦略」も非常に有効です。

まずは、自分がよりワクワクする、楽しんで続けられそうな方から始めてみましょう!

【実践編】初心者向け・個別銘柄の選び方とおすすめポートフォリオ

「個別株投資に挑戦してみたい!」と決めた方のために、ここからは具体的な銘柄選びの方法を解説します。

10万円という予算を最大限に活かし、楽しみながら学べる銘柄選びのフレームワークと、具体的なポートフォリオ案をご紹介します。

4.1. 銘柄選びの基本:身近な「好き」から「応援したい」会社を見つける

株式投資の第一歩として、最も直感的で、かつ効果的なのが「自分の身の回りにある好きな商品やサービスから企業を探す」という方法です。

- いつも使っているスマートフォンは? (Apple, Googleなど)

- よく行くコンビニやスーパーは? (セブン&アイ・ホールディングス, イオンなど)

- 好きなゲームやアニメは? (任天堂, ソニーグループ, 東映アニメーションなど)

- 愛用している化粧品や衣料品は? (資生堂, ファーストリテイリングなど)

自分が消費者として「良い」と感じる企業は、優れた製品やサービスを提供している可能性が高く、それは長期的な業績の安定や成長に繋がります。

また、身近な企業であれば、新製品の情報や世間の評判といった情報も自然と耳に入りやすく、投資判断の材料にしやすいという大きなメリットがあります。

伝説的な投資家ピーター・リンチも、この「日常生活からの銘柄発掘」を推奨していました。

まずは、自分が「応援したい」と思える企業をリストアップすることから始めてみましょう!

4.2. 「株主優待」で暮らしを豊かにする銘柄選び

日本の株式市場のユニークな魅力の一つが「株主優待」制度です。

これは、企業が株主に対して、自社製品やサービス割引券、クオカードなどをプレゼントしてくれる制度で、投資の楽しみを広げてくれます。

通常、株主優待をもらうには100株以上の保有が必要な場合が多いですが、10万円以下の投資でも十分に狙える銘柄は数多く存在します。

単元未満株から始めて、コツコツ買い増して100株を目指すのも良い戦略です。

また、中には1株からでも優待がもらえる企業もあります。

株主優待は、配当金や値上がり益とは別に、生活を豊かにしてくれる「おまけのボーナス」のようなもの。

特に初心者にとっては、投資家であることの喜びを実感しやすい、絶好の入り口となるでしょう。

10万円以下で狙える!注目の株主優待銘柄トップ10

以下に、比較的少ない投資額で魅力的な株主優優待が受けられる銘柄を10社リストアップしました。

最低投資額は100株保有した場合の目安です。

| 銘柄コード | 企業名 | 最低投資額(100株) | 優待内容(100株保有時) | 配当利回り(予想) |

| 9831 | ヤマダホールディングス | 約45,300円 | 優待割引券 年間1,500円分 (3月:500円, 9月:1,000円) | 3.75% |

| 8705 | 日産証券グループ | 約16,300円 | QUOカード300円分 (200株以上保有、3月のみ) | – |

| 2694 | 焼肉坂井HD | 約7,100円 | 10%割引券2枚 (3月・9月) | 0.70% |

| 4678 | 秀英予備校 | 約30,200円 | QUOカード500円分 (3月のみ) | 2.39% |

| 3370 | フジタコーポレーション | 約57,000円 | 1,000円相当の自社製品またはWebクーポン (3月のみ) | – |

| 4319 | TAC | 約22,800円 | 株主優待割引券 (3月・9月) | 3.08% |

| 3347 | トラスト | 約40,800円 | クリニックで使える20%OFF優待券 (6月末時点) | 2.06% |

| 7918 | ヴィア・ホールディングス | 約11,500円 | 500円相当の割引券10枚 (3月のみ) | – |

| 4720 | 城南進学研究社 | 約22,900円 | 1,000円分のQUOカード (3月のみ、1年以上継続保有) | 2.18% |

| 3159 | 丸善CHIホールディングス | 約32,600円 | 1,000円分の優待券 (7月のみ) | 1.22% |

4.3. 「高配当」でコツコツ資産を育てる銘柄選び

株価の値上がり益(キャピタルゲイン)だけでなく、定期的にお金がもらえる「配当金(インカムゲイン)」も株式投資の大きな魅力です。

配当金とは、企業が稼いだ利益の一部を株主に還元するもので、銀行預金の利息のようなイメージです。

銘柄を選ぶ際には「配当利回り」という指標が役立ちます。

これは、株価に対して年間にどれくらいの配当金がもらえるかを示す割合(%)です。

例えば、株価1,000円で年間配当金が30円なら、配当利回りは3%となります。

単元未満株を活用すれば、10万円の予算でも複数の高配当銘柄に分散投資し、自分だけの「配当金ポートフォリオ」を作ることができます。

これにより、安定的にお金を生み出す仕組みを構築することが可能です。

10万円でポートフォリオを組む!高配当・安定企業トップ10

ここでは、単元未満株を利用して10万円で高配当ポートフォリオを組む場合のシミュレーションをご紹介します。日本を代表する安定した大企業を中心に選びました。

| 銘柄コード | 企業名 | 1株あたりの株価(目安) | 配当利回り(予想) | 10万円で買える株数(目安) | 10万円投資時の年間配当金(税引前・目安) |

| 2914 | JT (日本たばこ産業) | 4,252円 | 4.56% | 2株 (8,504円) | 388円 |

| 4502 | 武田薬品工業 | 4,366円 | 4.56% | 2株 (8,732円) | 400円 |

| 7267 | 本田技研工業 | 1,396円 | 5.02% | 7株 (9,772円) | 490円 |

| 9434 | ソフトバンク | 219円 | 4.42% | 45株 (9,855円) | 387円 |

| 8411 | みずほFG | 4,019円 | 3.85% | 2株 (8,038円) | 290円 |

| 8306 | 三菱UFJ FG | 1,996円 | 3.51% (70円/1996円) | 5株 (9,980円) | 350円 |

| 9432 | NTT | 153円 | 3.46% | 65株 (9,945円) | 338円 |

| 8058 | 三菱商事 | 2,887円 | 3.81% | 3株 (8,661円) | 330円 |

| 8591 | オリックス | 3,271円 | 3.66% | 3株 (9,813円) | 360円 |

| 9433 | KDDI | 2,441円 | 3.27% | 4株 (9,764円) | 320円 |

| 合計 | 投資額合計: 93,064円 | 年間配当金合計: 3,653円 |

このシミュレーションのように、10万円の予算でも日本の名だたる大企業10社に分散投資し、年間で約3,600円の配当金(税引前)を得るポートフォリオを組むことが可能です。

これは銀行預金の金利とは比べ物にならないリターンであり、配当金を再投資すれば複利の効果でさらに資産は成長していきます。

4.4. 「成長性」で未来に賭ける銘柄選び(初心者向け指標解説付き)

最後に、少しステップアップして、企業の「割安度」や「稼ぐ力」を数字で判断し、将来の成長が期待できる銘柄を選ぶ方法をご紹介します。

ここでは、初心者でも分かりやすい2つの重要な指標、「PBR」と「ROE」に注目します。

- PBR (株価純資産倍率):

- 企業の「割安度」を測るモノサシPBRは、現在の株価が、その会社の「1株あたりの純資産(会社が解散した場合に株主に残る価値)」の何倍かを示す指標です。

- 一般的に、PBRが1倍を下回っていると、市場が評価している会社の価値(株価)が、その会社が持っている純粋な資産価値よりも低い状態、つまり「割安」であると判断されることがあります。

- ROE (自己資本利益率):

- 企業の「稼ぐ力」を測るモノサシROEは、会社が株主から集めたお金(自己資本)を使って、どれだけ効率的に利益を生み出しているかを示す指標です。

- ROEが高いほど、その会社は「稼ぐのが上手い」と言えます。一般的に、ROEが10%以上であれば優良企業の一つの目安とされています。

この2つの指標を組み合わせることで、「割安であり、かつ、稼ぐ力も強い」という、将来の株価上昇が期待できるお宝銘柄を見つけ出すヒントになります。

未来のスター候補?少額で買える高ROE・安定成長銘柄5選

ここでは、ROEが高く、事業内容も安定しており、単元未満株で少額から投資しやすい銘柄を5つ選びました。

これらの企業は、効率的な経営で着実に利益を積み上げている、将来が楽しみな企業群です。

| 銘柄コード | 企業名 | 1株あたりの株価(目安) | ROE(実績) | PBR(実績) | 事業内容 |

| 6532 | ベイカレント・コンサルティング | 3,300円前後 | 44.24% | 7倍 | DX支援に強みを持つ国内最大級の総合コンサルティング会社。 |

| 7532 | パン・パシフィック・インターナショナルHD | 3,500円前後 | 15.63% | 4倍 | 「ドン・キホーテ」を展開。ASEANなど海外展開も積極的。 |

| 6028 | テクノプロ・ホールディングス | 3,400円前後 | 21.30% | 4倍 | 国内最大級の技術系人材サービスグループ。IT技術者に強み。 |

| 3923 | ラクス | 2,300円前後 | 53.2% | – | クラウド型の経費精算システム「楽楽精算」などを提供するSaaS企業。 |

| 6758 | ソニーグループ | 13,000円前後 | 10%前後 | 2倍前後 | ゲーム、音楽、映画、エレクトロニクス、金融など多角的な事業を展開するグローバル企業。 |

これらの銘柄選びの方法は、あくまでも入り口です。

大切なのは、これらのフレームワークを参考にしつつ、最終的には自分で調べ、納得した上で「応援したい」と思える企業に投資することです。

そのプロセス自体が、あなたを投資家として成長させてくれるでしょう。

投資のインフラを整える:証券口座の開設と「新NISA」の活用法

投資する銘柄のイメージが湧いてきたら、次はいよいよ取引を始めるための「インフラ」を整えるステップです。

具体的には、「証券会社の口座を開設」し、税金面で非常にお得な「NISA制度」を活用することが重要になります。

この準備が、あなたの投資パフォーマンスを大きく左右します。

5.1. ネット証券選びが成功の鍵!初心者におすすめの4社を徹底比較

株式を売買するためには、証券会社に専用の口座を開設する必要があります。

店舗を持つ伝統的な証券会社もありますが、10万円から始める初心者の方には、手数料が圧倒的に安く、スマートフォンやPCで手軽に取引できる「ネット証券」が断然おすすめです。

特に、SBI証券、楽天証券、マネックス証券、松井証券の4社は、サービス内容が充実しており、多くの個人投資家から支持されています。

ここでは、初心者が10万円で個別株投資(単元未満株)を始める、という観点から、この4社を徹底比較します。

初心者のためのネット証券比較(2025年最新版)

| 証券会社 | 単元未満株サービス名 | 売買手数料(NISA口座) | 取扱銘柄数(単元未満株) | アプリの使いやすさ | 特徴 |

| SBI証券 | S株(エスかぶ) | 売買ともに無料 | 東証上場銘柄のほぼ全て | ◎ (高機能で初心者にも使いやすい) | 業界最大手。手数料、取扱商品数ともにトップクラス。VポイントやPontaポイントで投資可能 。 |

| 楽天証券 | かぶミニ® | 売買ともに無料 (※リアルタイム取引はスプレッド0.22%あり) | リアルタイム:約780銘柄, 寄付:約1,330銘柄 | ◎ (デザイン性が高く直感的) | 楽天ポイントでの投資や、楽天カードでの投信積立が人気。日経新聞が無料で読めるのも魅力。 |

| マネックス証券 | ワン株 | 売買ともに実質無料 (売却手数料はキャッシュバック) | 東証・名証上場のほぼ全て | ◯ (分析ツールが充実) | 米国株の取扱いに強み。NISA口座での外国株手数料も実質無料。 |

| auカブコム証券 | プチ株® | 売買ともに無料 | 東証・名証上場のほぼ全て | ◯ (auユーザー向けサービスが豊富) | Pontaポイントでの投資や、au PAYカードでのクレカ積立で高いポイント還元率。 |

この比較からわかる重要な点は、単元未満株の取引手数料が無料化という大きなトレンドです。

かつては少額取引のデメリットとされた手数料の高さは、今や過去のものとなりつつあります。

特にSBI証券と楽天証券は、NISA口座を使えば単元未満株の売買手数料が完全に無料になるため、10万円でコツコツとポートフォリオを構築したい初心者にとって、非常に有利な環境が整っています。

この「NISA」と「手数料無料の単元未満株」の組み合わせは、日本の個人投資家にとって、まさに革命的な変化と言えるでしょう。

5.2. 使わないと損!利益が非課税になる「新NISA」制度

NISA(ニーサ)とは、個人投資家のための税金優遇制度です。

通常、株式投資で得た利益(値上がり益や配当金)には約20%の税金がかかりますが、NISA口座内で得た利益には、この税金が一切かかりません。

10万円の投資で2万円の利益が出た場合、通常なら約4,000円が税金として引かれますが、NISA口座なら2万円がまるまる手元に残るのです。

この差は、長期的に見れば非常に大きくなります。

2024年から始まった新NISAには、2つの投資枠があります。

- つみたて投資枠:

- 年間120万円まで。国が定めた基準を満たす、長期・積立・分散投資に適した投資信託などが対象。

- 成長投資枠:

- 年間240万円まで。個別株や投資信託など、より幅広い商品に投資可能。

10万円で個別株投資を始める場合は、この「成長投資枠」を利用することになります。

証券口座を開設する際に、同時にNISA口座の開設も申し込むのが一般的です。

リスクを味方につける – 暴落は「チャンス」にもなる

投資を始めるにあたって、誰もが抱く最大の不安は「損をするのではないか」という恐怖でしょう。

このリスクを正しく理解し、コントロールする方法を知ることが、長期的に成功する投資家になるための鍵です。

リスクは単に避けるべきものではなく、リターンの源泉でもあります。

重要なのは、管理すべきリスクと、受け入れるべきリスクを見極めることです。

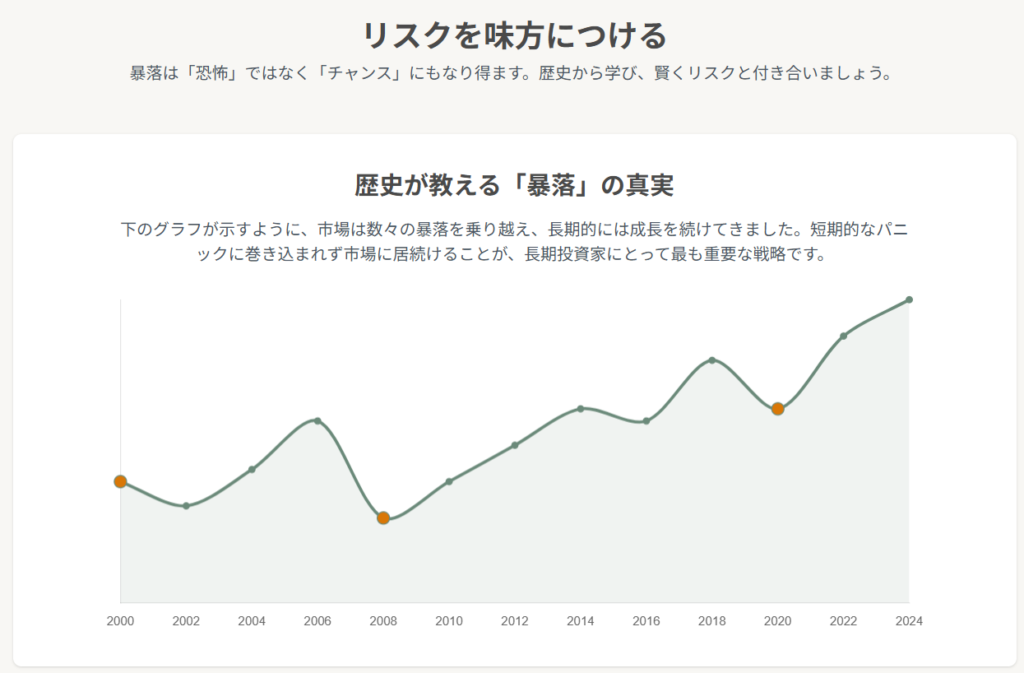

6.1. 歴史が教える「暴落」の真実

「〇〇ショック」や「株価大暴落」といったニュースを聞くと、株式市場は非常に危険な場所のように感じられるかもしれません。しかし、歴史は私たちに重要な教訓を与えてくれます。

ITバブル崩壊(2000年)、リーマン・ショック(2008年)、コロナ・ショック(2020年)など、数々の深刻な暴落があったことがわかります。

しかし、注目すべきはその後です。市場は、全ての暴落を乗り越え、回復し、最終的にはそれまでの最高値を更新し続けてきました。

この歴史が示しているのは、長期的な視点に立てば、市場は成長し続けるということです。

短期的なパニックに巻き込まれず、市場に居続けることが、長期投資家にとって最も重要な戦略なのです。

6.3. 暴落を「バーゲンセール」と捉える

この歴史的な視点を、第2章で学んだ「積立投資」と組み合わせると、暴落の景色は一変します。

もしあなたが毎月決まった金額を投資し続けている場合、市場の暴落は「優良企業の株を安く買える絶好のチャンス」を意味します。

普段は1株5,000円する株が、暴落で3,000円になっていれば、同じ投資額でより多くの株数を仕込むことができます。

これは、将来市場が回復した時に、より大きなリターンに繋がります。

このように、規律ある積立投資家にとって、暴落は恐怖の対象ではなく、資産を大きく増やすための「バーゲンセール」なのです。

このマインドセットを持つことができれば、あなたは初心者から一歩抜け出した、賢明な投資家と言えるでしょう。

結論 – あなたの投資家としての物語が、今日ここから始まる

本記事では、10万円という資金を元手に、初心者が株式投資の世界で確かな一歩を踏み出すための具体的な方法論を、網羅的に解説してきました。

重要なポイントを改めて振り返りましょう。

- 10万円は最強の学習資金: 10万円という予算は、決して小さすぎることはありません。むしろ、リスクを限定しながら投資の本質を学ぶための、最高の「授業料」です 1。

- 成功の羅針盤は「長期・分散・積立」: 目先の値動きに惑わされず、時間を味方につける「長期投資」。一つの投資先に依存しない「分散投資」。タイミングの悩みを解消する「積立投資」。この三位一体の原則が、あなたの資産を守り、育てます 2。

- 自分に合った道を選ぶ: 企業分析を楽しむ「個別株(単元未満株)」か、プロに任せる「投資信託」か。自分の性格やライフスタイルに合った方法を選ぶことが、継続の秘訣です。

- インフラを賢く使う: 手数料が安く、サービスが充実したネット証券を選び、利益が非課税になる「NISA」口座を必ず活用しましょう。この準備が、あなたの手取りリターンを最大化します 27。

- リスクを理解し、暴落をチャンスに変える: リスクのないリターンは存在しません。リスクの種類を正しく理解し、歴史に学び、市場の暴落を「安く買うチャンス」と捉えることで、恐怖を力に変えることができます。

株式投資は、単にお金を増やすための手段ではありません。

社会や経済の仕組みを学び、自分が応援したい企業を支え、未来の自分への仕送りを準備する、知的で創造的な活動です。

この記事を読み終えた今、あなたは投資を始めるために必要な知識と地図を手にしています。

残すは、最初の一歩を踏み出す勇気だけです。証券口座を開設し、まずは1株、自分が応援したい企業の株主になってみてください。

その小さな一歩が、あなたの人生をより豊かにする、偉大な物語の始まりとなるはずです!

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/