株式投資と聞くと、多くの人が「良いニュースが出たら買い、悪いニュースが出たら売る」というシンプルな戦略を思い浮かべるかもしれません。

確かに、これは一見すると非常に論理的に思えます。

しかし、百戦錬磨の投資家たちがいる市場では、この「常識」通りに行動するだけでは、なかなか利益を上げ続けることはできません。

「悲観で買って歓喜で売る」

これは、市場が暴落し、誰もが恐怖と悲観に暮れているときにこそ買い、市場が熱狂し、楽観と歓喜に沸いているときに売りなさい、という意味です。

まさに、一般的な投資家の行動とは真逆。これが、今回ご紹介する「逆張り戦略」の神髄です。

この記事では、なぜプロの投資家は「ポジティブな材料で売り、ネガティブな材料で買う」のか、その背後にある市場心理と具体的な戦略を徹底的に解説します!

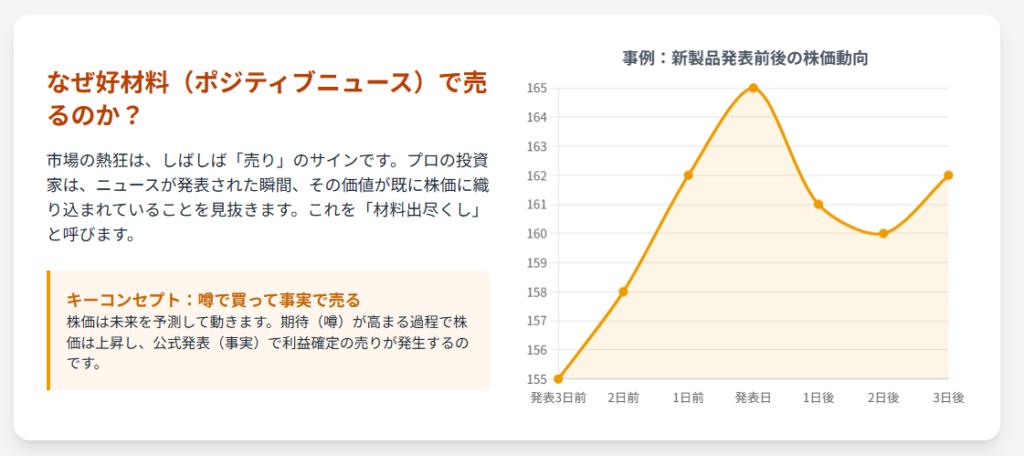

1. なぜ好材料(ポジティブニュース)で「売り」を検討するのか?

企業にとって素晴らしいニュース、例えば「過去最高の決算」や「画期的な新製品の発表」があったにもかかわらず、発表と同時に株価が下落する場面を見たことはないでしょうか。

これは、逆張り戦略を理解する上で非常に重要な現象です。その理由は、大きく分けて2つあります。

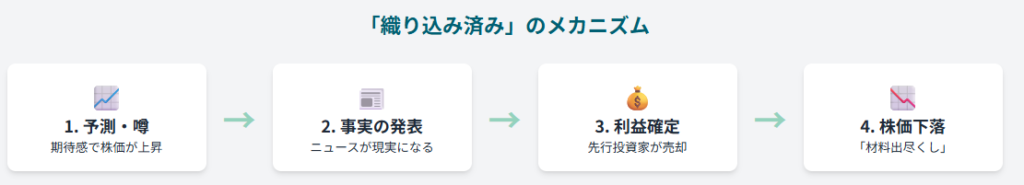

理由1:期待はすでに株価に「織り込み済み」である

株式市場にはもう一つ、「噂で買って事実で売る(Buy on rumor, sell on fact)」という有名な格言があります。

これは、株価が未来の出来事を予測して動く性質を的確に表しています。

多くの投資家は、公式発表があるずっと前から情報を収集し、「もうすぐ好決算が発表されるだろう」「革新的な新製品が登場するらしい」といった予測(噂)に基づいて、先回りして株を買い始めます。

その結果、公式発表が出る頃には、その期待感はすでに株価に十分に反映(織り込み済み)されているのです。

そして、実際にポジティブなニュースが発表された瞬間、先回りしていた投資家たちは「材料出尽くし」と判断し、利益を確定させるために一斉に売りに転じます。

これが、好材料の発表後に株価が下落する大きなメカニズムです。

▼具体例:Appleの新製品発表

Appleが毎年行う新製品発表会は、この典型例です。

- 発表前:

- 数ヶ月前からリーク情報やアナリストの予測が飛び交い、新しいiPhoneへの期待感から株価は上昇トレンドを描くことがよくあります。

- 発表後:

- 華々しく新製品が発表された後、株価は一時的に下落することが少なくありません。

- これは、イベントという「事実」をもって、事前に買っていた投資家たちが利益確定の「売り」を行うためです。

つまり、ニュースそのものの良し悪しだけでなく、「そのニュースが市場にどれだけ予期されていたか」を読むことが極めて重要なのです。

理由2:過度な楽観がバブルを生む

ポジティブなニュースが続くと、市場全体が熱狂的な楽観ムードに包まれることがあります。

メディアは連日明るい見通しを報じ、SNSでは誰もが「まだまだ上がる」と信じて疑いません。

このような過度な楽観は、企業の本来の実力や価値(ファンダメンタルズ)を大きく超えて株価を押し上げ、一種のバブル状態を引き起こします。

しかし、実態とかけ離れた株価は、いずれ現実に戻らざるを得ません。

何かのきっかけで熱狂が冷めると、株価は急落し、高値で掴んだ投資家は大きな損失を被ることになります。

逆張り投資家は、市場が最も熱狂している瞬間を冷静に見つめ、「そろそろ天井ではないか」と売りのタイミングを探るのです。

2. なぜ悪材料(ネガティブニュース)で「買い」がチャンスになるのか?

逆に、市場がパニックに陥っているときこそ、絶好の買い場になる可能性があります。

世界一の投資家ウォーレン・バフェット氏が残した有名な言葉に、こうあります。

「他人が貪欲になっているときに恐れ、他人が恐れているときに貪欲になれ」

この言葉の本質は、悪材料が出たときの市場の動きに隠されています。

理由1:パニック売りによる「過剰反応」を利用する

企業による業績の下方修正、不祥事の発覚、あるいは世界的な経済危機など、ネガティブなニュースが流れると、多くの投資家は恐怖に駆られてパニック売り(狼狽売り)に走ります。

特に、投資経験の浅い個人投資家は、資産が減っていく恐怖に耐えきれず、冷静な判断を失いがちです。

このパニック売りは、しばしば「過剰反応」となります。

つまり、その企業の根本的な価値が損なわれていないにもかかわらず、恐怖心だけで株価が実力以下の水準まで叩き売られてしまうのです。

逆張り投資家にとって、この「恐怖による過剰な下落」は、優良な株をバーゲンセールで手に入れる絶好のチャンスとなります。

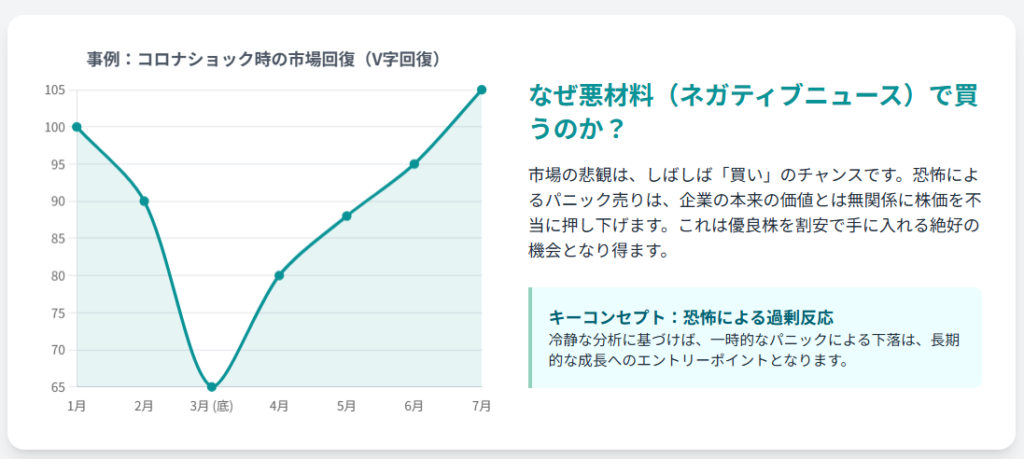

▼具体例:2020年のコロナショック

コロナショックは、この「過剰反応」がどれほどの機会を生むかを示す最高の事例です。

- 暴落時:

- 未知のウイルスへの恐怖と世界経済の停止懸念から、株式市場は歴史的な大暴落を記録しました。

- 多くの投資家が恐怖に駆られて資産を売却しました。

- 回復期:

- しかし、各国政府による大規模な金融緩和や経済政策、そしてワクチン開発の進展という情報が出始めると、市場は一転して急回復。

- わずか数ヶ月で株価は暴落前の水準を回復し、その後さらに上昇を続けました。

この時、パニックに巻き込まれずに冷静に企業の価値を分析し、「これは一時的な下落だ」と判断して買い向かった投資家は、莫大な利益を手にすることができたのです。

理由2:優良株を割安な価格で仕込む絶好の機会

株価が下落するということは、その企業の評価額(バリュエーション)が下がるということです。

悪材料によって株価が大きく下落した優良企業は、本来の実力に対して株価が極端に割安な状態になります。

これは、「良い企業」の株を「安い価格」で買うという、株式投資の王道中の王道を実践するチャンスです。

長期的な視点で見れば、一時的な問題が解決されれば企業の業績は回復し、株価も再び本来あるべき水準へと戻っていく可能性が高いのです。

3. 投資家心理を制する者が市場を制す

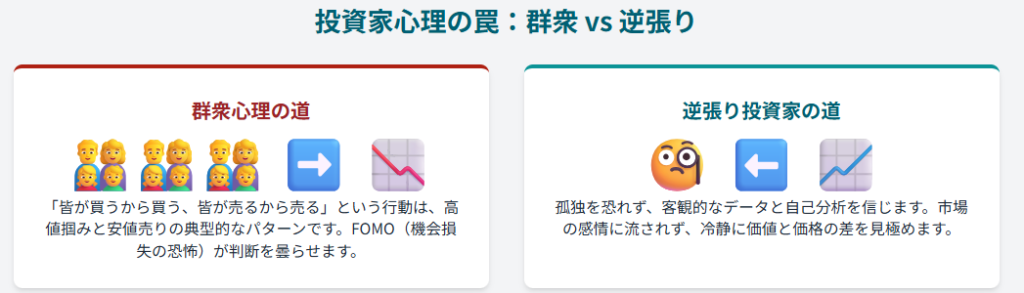

ここまで見てきたように、逆張り戦略の根底にあるのは「投資家心理」、特に「群衆心理」の理解です。

群衆心理の罠とは?

人間は社会的な生き物であり、本能的に周りの人と同じ行動を取ることで安心感を得ようとします。

「みんなが買っているから安心だ」「みんなが売っているから危険だ」と感じてしまうのです。

また、「自分だけが利益を逃してしまうのではないか」という機会損失への恐怖(FOMO: Fear Of Missing Out)も、高値掴みを助長する強力な心理的要因です。

この群衆心理に流されるままでは、常に市場の後追いをすることになり、高値で買い、安値で売るという最悪のサイクルに陥ってしまいます。

逆張り投資家が持つべきマインドセット

逆張り戦略を実践するには、この群衆心理の波に逆らって泳ぐための、強い精神力と客観的な視点が不可欠です。

- 孤独を恐れない:

- 周りが熱狂しているときに売り、周りが悲観しているときに買うのは、孤独な戦いです。

- だからこそ、上手い投資家が生き残っていくのです。

- 客観的な分析を信じる:

- 市場のムードではなく、自分自身で分析した企業の業績や財務状況といった客観的なデータを判断の拠り所とします。

- 短期的な損失を受け入れる:

- 市場の底や天井を完璧に当てることは不可能です。

- 買った後さらに株価が下がることも、売った後さらに上がることも覚悟の上で、冷静に行動する必要があります。

4. 逆張り戦略を成功させるための実践的リスク管理術

ただし、逆張り戦略は大きなリターンを狙える一方で、相場の流れに逆らうため、一歩間違えれば大きな損失につながるハイリスク・ハイリターンな手法でもあります。

成功のためには、徹底したリスク管理が欠かせません。

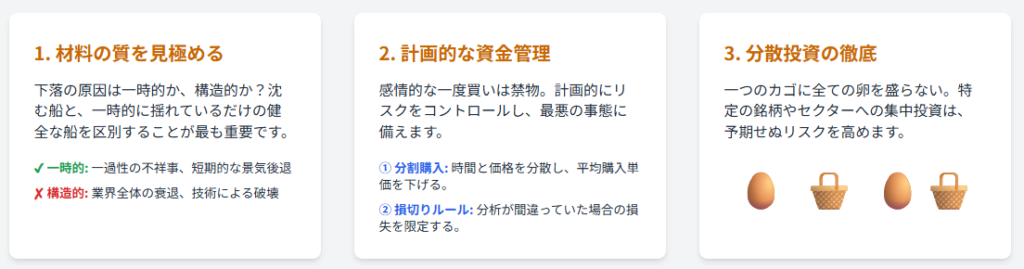

注意点1:材料の「質」を徹底的に見極める

最も重要なのは、その悪材料が「一時的なもの」なのか、それとも企業の存続を揺るがす「構造的な問題」なのかを見極めることです。

- 一時的な悪材料の例:

- 一過性の不祥事(品質問題、データ改ざんなど)

- 短期的な景気後退による業績悪化

- 自然災害による工場の一時停止

- 構造的な悪材料の例:

- 業界全体の衰退(例:デジタル化による紙媒体の市場縮小)

- 技術革新によるビジネスモデルの崩壊(例:スマホ登場によるガラケーメーカーの凋落)

- リーマンショック級の深刻な金融危機

すべての悪材料が買いのチャンスになるわけではありません。

沈みゆく船に乗ってしまわないよう、企業の決算短信や業界レポートなどを読み込み、その問題が根本的なものかどうかを慎重に判断する必要があります。

注意点2:鉄壁の資金管理こそが生命線

逆張りでは、買った株がさらに下落する可能性を常に想定しておく必要があります。

そのため、以下の資金管理術が極めて重要になります。

- 計画的な分割購入(ナンピン買い):

- 一度に全資金を投じるのではなく、「株価が10%下がったら買い増す」など、事前に計画を立てて複数回に分けて購入します。

- これにより、平均購入単価を下げ、リスクを分散できます。

- あまりナンピン買いはおすすめしませんが、知っていて損はないでしょう。

- 損切りルールの徹底:

- 「自分の分析が間違っていた」と判断した場合に備え、どのくらいの損失が出たら売却するかという「損切りライン」を、購入前に必ず決めておきましょう。

- 分散投資:

- 一つの銘柄や業界に資金を集中させるのではなく、複数の銘柄やセクターに資金を分散させることで、予期せぬリスクから資産全体を守ります。

逆張り戦略のリスクとリターン

ここで、逆張り戦略のメリットとデメリットを改めて表にまとめてみましょう。

| 項目 | メリット(リターン) | デメリット(リスク) |

|---|---|---|

| 収益性 | 市場の反転を捉え、大きな利益(キャピタルゲイン)を狙える | 下落トレンドが継続し、含み損が長期化・拡大する可能性がある |

| 精神面 | 市場の熱狂やパニックから一歩引いて冷静に行動できる | 市場参加者の大多数と逆の行動を取るため、精神的な負担が大きい |

| タイミング | 優良株を割安な価格で仕込める可能性がある | 「落ちてくるナイフ」を掴むリスクがあり、買い時・売り時の判断が非常に難しい |

| 必要スキル | 高度な企業分析力、市場全体の流れを読むマクロな視点、強靭な精神力 |

参照:https://media.rakuten-sec.net/articles/-/8857

5. まとめ

「ポジティブな材料を見たら売り、ネガティブな材料を見たら買う」

市場がしばしば感情によって過剰に反応するという本質を突き、その歪みを利用して利益を上げる、非常に合理的でパワフルなアプローチです。

しかし、成功するためには、表面的なニュースに一喜一憂するのではなく、その裏側にある市場の期待値や投資家の心理状態を読み解く深い洞察力が求められます。

そして何より、自分自身の分析と判断を信じ、計画通りに行動するための規律と、万が一に備えた徹底的なリスク管理が不可欠です。

「このニュースは、すでに株価に織り込まれているのではないか?」 「市場は、この悪材料に対して少しパニックになりすぎてはいないだろうか?」

その視点こそが、あなたを「群衆」から一歩抜け出した、賢明な投資家へと成長させる第一歩となるはずです。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/