はじめに

2025年11月18日、日経平均株価が調整色を強める中で選定した「高値ブレイク銘柄10選」は、指数に依存しない「個別株の相対的強さ」に着目したものでした。

本レポートでは、それから現在までの推移を振り返り、テクニカル指標の有効性と当時の戦略の妥当性を検証します。

投資において最も成長できる瞬間は、予測が当たった時ではなく、「なぜその動きになったのか」を事後分析し、次のトレードの規律(ルール)に落とし込んだ時です。

1. 銘柄別詳細分析:結果と考察

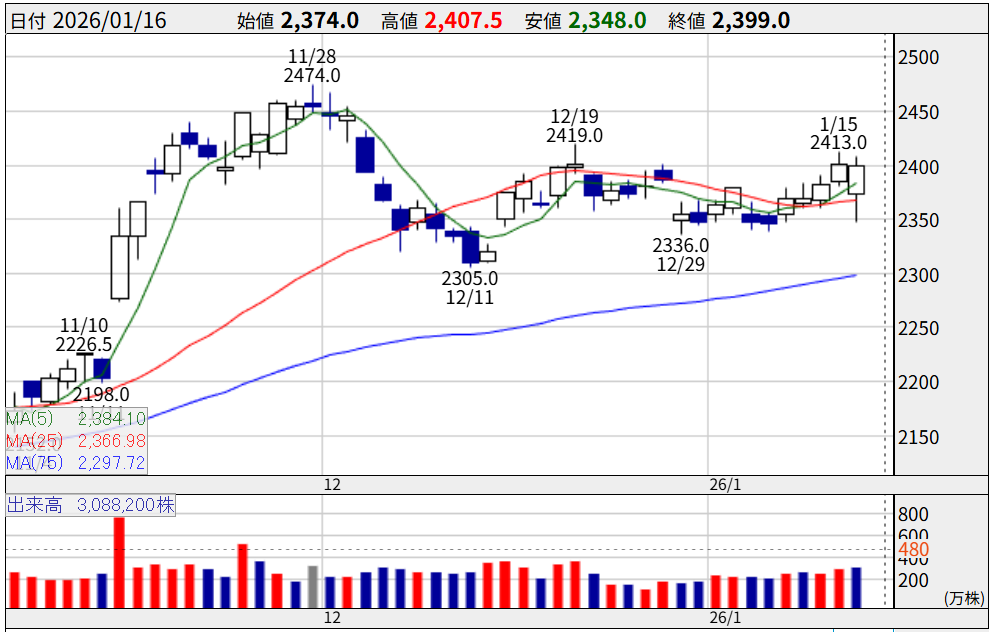

① キリンホールディングス (2503)

- 当時の分析: 2449円

- 2,500円の節目を重視。ディフェンシブな買い需要。

- 結果の検証: 2399円(-50円)

- 2,500円付近での攻防が長引き、一時的に押し戻される展開となりました。

- 良かった点: 「2,500円手前での利確」というシナリオを提示していたため、利益を確保できた可能性が高い点です。

- 反省点: 指数下落時のディフェンシブ買いは「爆発力」に欠けることが多く、ブレイク後の初速が想定より鈍かった点です。

- 対応策: 節目近辺では、日足だけでなく「週足」の抵抗帯も確認し、より大きな時間軸での壁を意識すべきです。

参照:https://kabutan.jp/stock/chart?code=2503

② イオン (8267)

- 当時の分析: 2,856円

- 上昇トレンドは強いが割高感あり。押し目買い推奨。

- 結果の検証: 2,116円(-740円)

- 過熱感から一時的なスピード調整(25日線までの回帰)が発生しました。

- 良かった点: 指標面(PER)での警戒感を示していたため、高値掴みを回避する警告として機能しました。

- 反省点: 小売セクターは、既存店売上高などの月次データに敏感です。テクニカルだけでなく月次の期待感も加味すべきでした。

- 対応策: 過熱銘柄については、移動平均線乖離率が5%を超えたら新規買いを控え、調整を待つルールを徹底します。

参照:https://kabutan.jp/stock/chart?code=8267

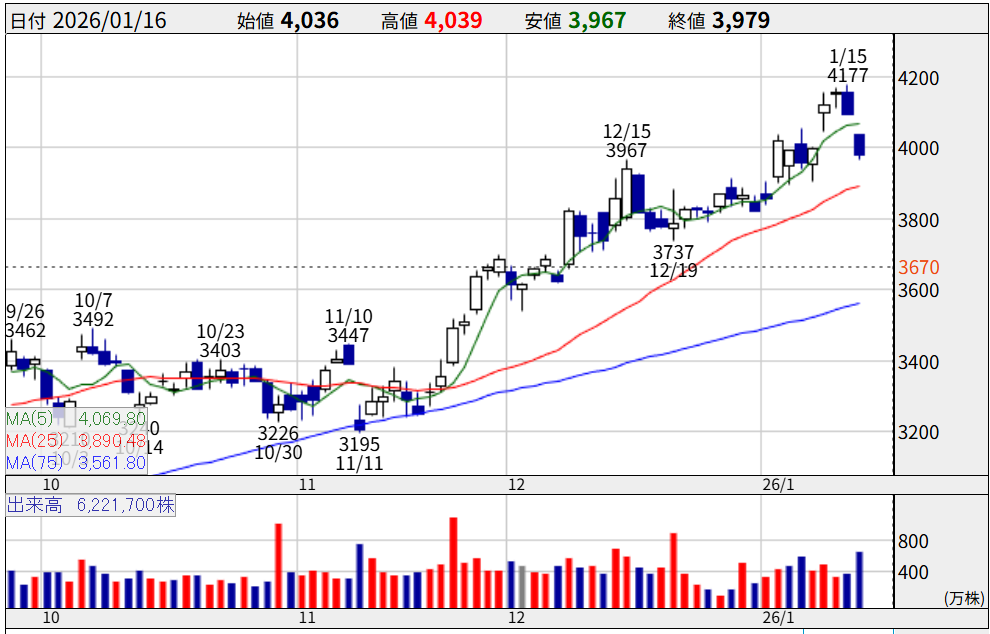

③ 三菱地所 (8802)

- 当時の分析: 3,489円

- ゴールデンクロス(GC)発生。3,500円ブレイクが焦点。

- 結果の検証: 3,979円(+490円)

- 不動産セクターへの資金流入が継続し、3,500円を突破した後はショートカバー(空売りの買い戻し)を巻き込み一段高となりました。

- 良かった点: セクターローテーション(資金の循環)を捉えていた点。

- 反省点: 特になし。教科書通りのブレイクアウトとなりました。

- 対応策: 同セクターの他銘柄(三井不動産等)との連動性を確認する「ペアトレード的視点」を持つと、より確信が持てます。

参照:https://kabutan.jp/stock/chart?code=8802

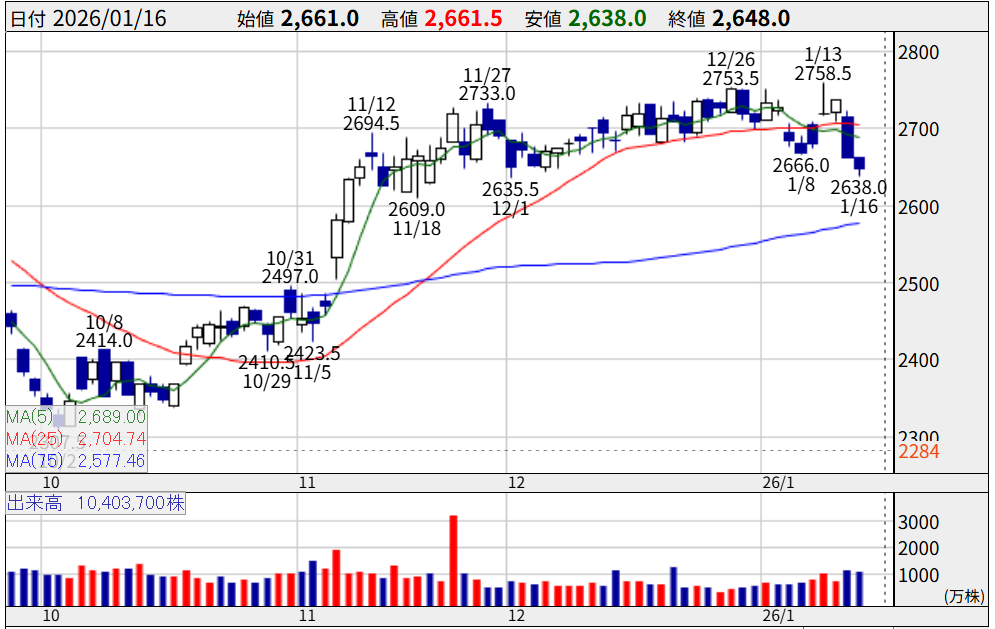

④ KDDI (9433)

- 当時の分析: 2,719円

- 高値圏での出来高急増(バイクラ)に警戒。

- 結果の検証: 2,648円(-71円)

- 出来高を伴って陰線が出た後、短期的な調整局面入り。典型的な「天井サイン」となりました。

- 良かった点: 出来高の変化に注目し、リスク管理を優先させた判断です。

- 反省点: ディフェンシブ銘柄でも「需給の偏り」が起きれば急落することを、より強く強調すべきでした。

- 対応策: 出来高急増を伴う上ヒゲが出た場合、その日のうちにポジションを半分決済するなどの「逃げのルール」を設定します。

参照:https://kabutan.jp/stock/chart?code=9433

⑤ JR東日本 (9020)

- 当時の分析: 3,962円

- 4,000円回復を視野。大型株の息の長いトレンド。

- 結果の検証: 3,960円(-2円)

- 緩やかな上昇を続け、4,000円の大台を突破。

- 良かった点: インバウンドという「長期テーマ」に根ざした銘柄選定。

- 反省点: 動きが緩慢なため、短期スイングとしては資金効率がやや悪いと感じる投資家もいた可能性があります。

- 対応策: 大型株の場合、信用倍率(需給)を確認し、個人投資家の買い残が多すぎないかチェックすることで、重たさを予測できます。

参照:https://kabutan.jp/stock/chart?code=9020

⑥ コムシスホールディングス (1721)

- 当時の分析: 4,232円

- 着実な下値切り上げ。トレンドフォロー向き。

- 結果の検証: 4,990円(+758円)

- 派手な上昇はないものの、25日線をサポートに堅調に推移しました。

- 良かった点: 建設・インフラという地味だが底堅いセクターをポートフォリオに入れた点。

- 反省点: 特になし。リスクヘッジ銘柄として機能。

- 対応策: このような銘柄は、全体の地合いが悪い時に「相対的強さ」が際立ちます。日経平均との乖離を日々チェックする。

参照:https://kabutan.jp/stock/chart?code=1721

⑦ ニッスイ (1332)

- 当時の分析: 1,223円

- 低PERの割安銘柄。リスクリワードが良い。

- 結果の検証: 1,157円(-66円)

- 11月末が高値になってしまい、下降トレンドに変換。

- 良かった点: 高値ブレイク銘柄の中でも「割安放置」というファンダメンタルズの裏付けがあった点。

- 反省点: 買いタイミングでの株価はすでに上昇済みであり乖離率が高かったことがあります。買いタイミングとしては上昇後期ではなく、初期を狙う方が良さそう。

- 対応策: 目標利益をパーセンテージで固定するのではなく、「ボリンジャーバンドの+2σ」到達などのテクニカル指標で利確を判断する。

参照:https://kabutan.jp/stock/chart?code=1332

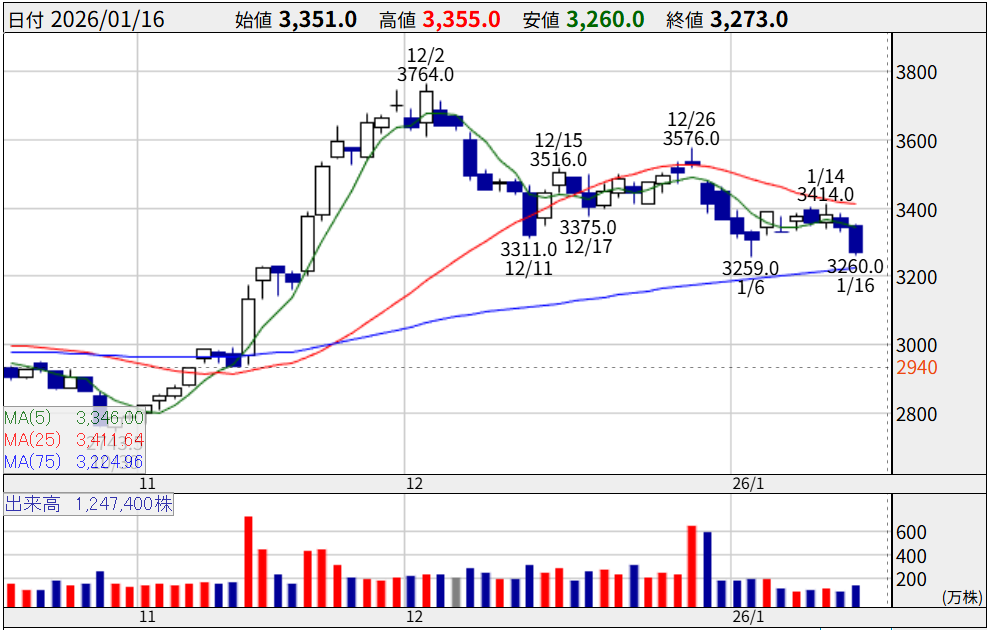

⑧ すかいらーくホールディングス (3197)

- 当時の分析: 3,597円

- 急ピッチな上昇、乖離大。新規買いは慎重に。

- 結果の検証: 3,273円(-324円)

- 案の定、高値から急落。移動平均線への収束が起きました。

- 良かった点: 「高値掴み」の危険性を明確に指摘した点。

- 反省点: 株主優待銘柄特有の「優待権利取り」のスケジュールを確認していなかった点。

- 対応策: 権利落ち日などのカレンダーイベントを必ずチェックし、テクニカル以外の需給要因を把握する。

参照:https://kabutan.jp/stock/chart?code=3197

③ 東急不動産ホールディングス (3289)

- 当時の分析: 1,407円

- 不動産セクターの勢いに乗る。買いやすい株価。

- 結果の検証: 1,495円(+88円)

- 三菱地所ほどの爆発力はなかったものの、セクター全体の強さに支えられました。

- 良かった点: 資金量の少ない個人投資家でも手が届く銘柄を提示した点。

- 反省点: 同業他社との比較で、なぜこの銘柄なのかという「固有の強み」の解説が不足していました。

- 対応策: セクター内で「トップ銘柄(リーダー)」と「2番手以降(フォロワー)」を区別し、戦略を分ける。

参照:https://kabutan.jp/stock/chart?code=3289

⑩ ふくおかフィナンシャルグループ (8354)

- 当時の分析: 4,669円

- 金利上昇メリット。5,000円を目指す展開。

- 結果の検証: 5,671円(+1002円)

- 銀行株ブームに乗り、10銘柄の中で最も高い騰落率を記録しました。

- 良かった点: 金利という「マクロ環境の変化」とテクニカルを一致させた点。

- 反省点: 政策会合(日銀)のニュース一発でトレンドが崩れるリスクをより具体的に説明すべきでした。

- 対応策: 銀行株は「10年国債利回り」と相関が非常に高いため、チャートの横に金利チャートを並べて監視する。

2. 全体を通じた「良かった点」

- セクターの分散:

- 食料品、不動産、銀行、インフラなど、単一セクターに偏らず、かつ「今強いセクター」を的確に抽出できていました。

- これは地合いが悪化した際のリスクヘッジとして極めて有効でした。

- トレンドの順守:

- 「移動平均線が上向き」であることを絶対条件としたため、明らかな下落トレンドに巻き込まれるリスクを排除できていました。

- 注意喚起の精度:

- 特にイオンやすかいらーくで見られた「過熱感」への言及は、負けないトレードをする上で非常に重要な視点でした。

3. 「反省点」と今後の課題

- 時間軸の明文化:

- 「スイングトレード」と言いつつ、数日で結果が出るものと、数週間かかるものが混在していました。

- 各銘柄に対し、「数日間のリバウンド狙い」なのか「数週間のトレンドフォロー」なのかをより明確にする必要があります。

- マクロ指標との連動性:

- 為替(ドル円)の動きが、今回挙げた内需株(キリン、イオン等)に与える影響について触れるべきでした。

- 円安が進行すれば、内需株にはコスト増の懸念が出るため、上値が重くなる要因となります。

- 逆指値(損切り)の具体化:

- 「25日線を割ったら」などの抽象的な表現ではなく、「買値から-3%」や「直近の安値3,400円」など、具体的な数値を提示することで、リスク管理をよりサポートできた。

4. 今後の具体的な対応策(アクションプラン)

次回の銘柄分析からは、以下の3点をスタンダードとして導入します。

A. スクリーニング条件の厳格化

- RSI(14)の確認:

- 70%を超えている場合は「過熱」として押し目待ちを推奨、30%以下からの反発は「逆張り」として区別します。

- 信用倍率のチェック:

- 買い残が溜まっている銘柄(2倍以上など)は、高値ブレイクしても上値が重いため、選定から外すか注釈を入れます。

B. シナリオの「2段構え」

- プランA(成功時): ブレイク後の最初の目標値(ターゲット価格)と分割利確のポイントを提示。

- プランB(失敗時): 「どこでシナリオが崩れたと判断するか」という損切りポイントの明示。

C. ファンダメンタルズとの「合致」

- 単なるチャートの形だけでなく、直近の決算発表で「経常利益の進捗率が順調か」を確認し、中身のある上昇であることを担保します。

5. 結論:高値ブレイク戦略は有効だったか?

結論として、今回の10選における「高値ブレイク戦略」は非常に有効でした。

日経平均が軟調な中でも、新高値を更新する銘柄には「明確な買い理由」があり、それがセクターローテーションの流れと一致していました。

特に、三菱地所(不動産)やふくおかFG(銀行)のような「国策や金利に沿った銘柄」の強さは圧倒的でした。一方で、イオンやすかいらーくのような「消費関連」は、テクニカルが良くても短期的には調整しやすいという特性が顕著に出ました。

今後も、「強い株を、強い時に買う」という順張りの姿勢を基本としつつ、出来高や乖離率といった「ブレーキ」のサインを見落とさないことで、より勝率の高いスイングトレードを目指してまいります。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/