2025年12月から2026年1月にかけて、日本を代表する優良株であるソニーグループ(6758)の株価が急落しています。

2025年11月には4,700円を超えていた株価が、わずか2ヶ月足らずで3,400円台まで沈み込む展開となっており、多くの投資家が「なぜこれほど売られているのか?」「底打ちはいつか?」と不安を感じている状況です。

本記事では、ソニーグループの株価が下落し続けている真相を深掘りし、今後の見通しをファンダメンタル・テクニカルの両面から徹底考察します。

1. なぜソニーグループの株価が下落したのか?

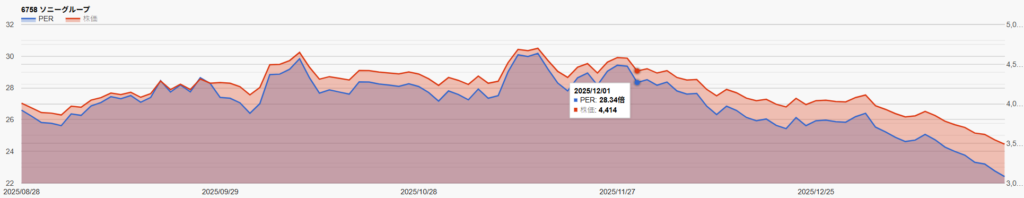

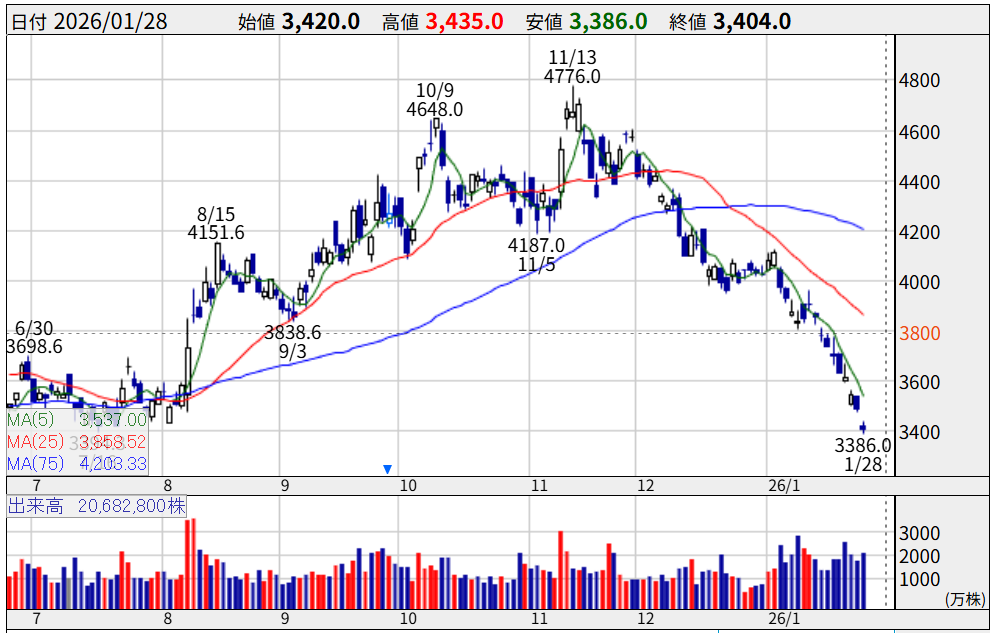

ソニーグループの株価は、2025年12月初旬の約4,420円付近から、2026年1月28日現在で3,404円まで下落しました。

高値からの下落率は約28%に達しており、明確な下降トレンドにあります。

この急落の背景には、単一の要因ではなく、複数の悪材料が重なった「負の連鎖」があります。

① 市場全体の影響と外部要因

ゲーム業界の競争激化に加え、メモリー価格の高騰など部品価格の上昇が間接的に影響を与えています。

Nintendoの株価も同様に下落しており、業界全体でコスト増大への懸念が強まっています。

一方で、ソニー特有の問題として、PS5の価格設定が消費者離れを招いている点が目立ちます。

ソニーの主力事業の一つであるゲーム部門では、PlayStation 5(PS5)の販売が低迷しています。

② 株価の過大評価と市場修正

ソニーの株価は2025年を通じて上昇基調にありましたが、ディスカウント・キャッシュフロー(DCF)分析では約20.5%の過大評価とされています。

そのため、足元では修正売りが発生しています。

実際、過去1か月で約12%下落し、直近1週間では1.1%、4週間では9.85%の値下がりとなっています。

これは、1年リターンが25%超に達するなど、長期にわたる株価上昇の反動による調整局面入りを示唆しており、足元では下降トレンドが続いています。

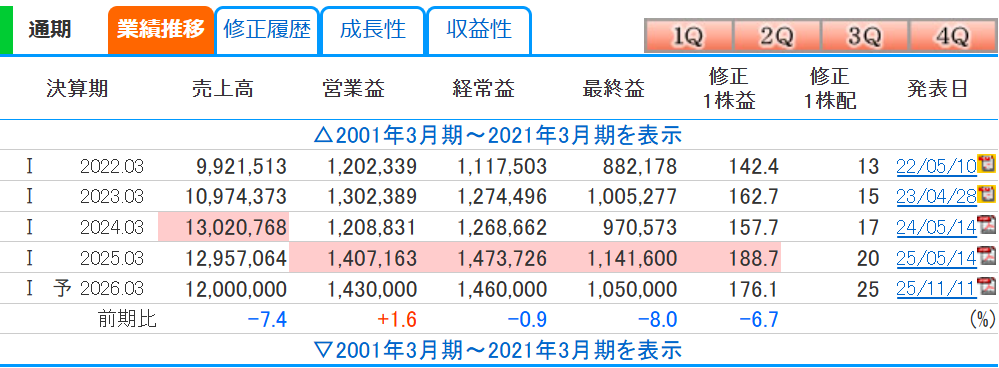

また、業績は減収減益予想であるにもかかわらず、PERが20倍を超える水準にあり、割高感が意識されていました。

そのため、今回の下落は業績水準に見合った適正な株価への調整と見ることもできそうです。

2. ソニーグループの会社概要と事業構造

投資判断を下す前に、ソニーがどのような事業で成り立っているのかを再確認しましょう。

現在のソニーは、以下の6つの主要事業を展開する「エンターテインメント・テクノロジー」の巨大企業です。

1. ゲーム&ネットワークサービス(G&NS)

PlayStationプラットフォームを中心とした事業です。

ハードウェア販売だけでなく、サブスクリプション(PS Plus)やアドオンコンテンツによる「循環型ビジネス」が強みですが、現在は次世代機への端境期特有の課題に直面しています。

2. 音楽

ストリーミング市場の拡大を背景に、極めて高い利益率を誇る「安定した現金供給源」です。アーティストの楽曲版権(カタログ)への投資を強化しており、グループ全体の収益を下支えしています。

3. 映画

劇場公開作品に加え、動画配信サービスへのコンテンツ提供が好調です。スパイダーマンなどの強力なIP(知的財産)を保有しており、ストライキ等の外部要因が落ち着いた後の回復が期待されています。

4. エンタテインメント・テクノロジー&サービス(ET&S)

テレビ(BRAVIA)、オーディオ、デジタルカメラなどのハードウェア事業です。かつての主力ですが、現在は高付加価値製品に絞り込み、着実な利益を出す構造に転換しています。

5. イメージング&センシング・ソリューション(I&SS)

世界シェアNo.1を誇る「CMOSイメージセンサー」事業です。スマートフォンの多眼化や大型化に加え、車載カメラ(自動運転)向けの需要が将来の成長エンジンとされています。

6. 金融

ソニー生命を中心とした事業ですが、現在は完全子会社から持分法適用会社へと移行しており、グループのポートフォリオはより「エンタテインメント」に純化されつつあります。

3. 今後の株価を考察

現状の厳しいデータをもとに、今後の株価がどう動くのか予測します。

ファンダメンタル分析:悪材料出尽くしはいつか?

現在の業績予想は「減収減益」であり、ファンダメンタルズから積極的に買い向かう理由は乏しいのが本音です。

しかし、株式市場には「悪材料出尽くし」という言葉があります。 コスト増加やPS5の販売低迷はすでに株価に織り込まれつつあります。

今後、以下のポイントが確認できれば反転の契機となるでしょう。

- 次世代機の噂や、PC/モバイル展開の具体化。

- イメージセンサー事業における車載向けの利益貢献。

- 自社株買いの継続(2025年11月には1000億円規模の買戻しを発表済み)。

タイミングとしては、2月以降の四半期決算発表で「これ以上の下方修正はない」という安心感が出るかどうかが鍵となります。

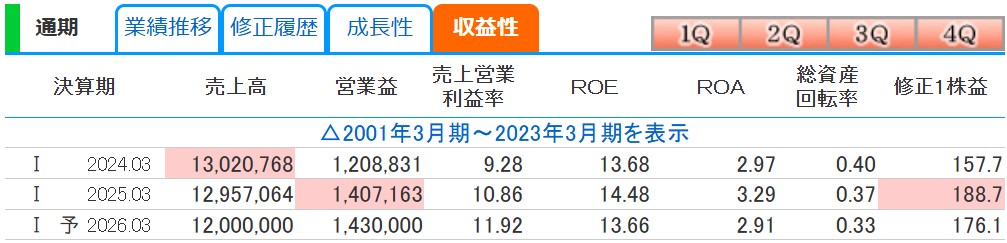

決算資料の「収益性」項目を見ると、ROEは13%台、売上営業利益率も11%台を維持しており、企業としての稼ぐ力は健在です。

テクニカル分析:どこまで下がる?

チャート(イメージ画像)を見ると、現在の株価3,404円は、直近の支持線と目されていた3,500円を割り込んでいます。これは非常に弱いシグナルです。

- 第一のシナリオ(反発):

- 1月末のこの水準で「ダブルボトム」を形成し、 3,500円を奪還できれば、一旦の底打ちと見て良いでしょう。

- 第二のシナリオ(下落続行):

- もし3,500円付近を回復できず、さらに売り込まれる場合、次の目標株価である3000円まで下落する可能性があります。

テクニカル的には3,000円~3,200円付近が、過去の価格帯別出来高からも強力なサポートゾーンになると予想されます。

下降トレンドが継続している間は、無理に「落ちてくるナイフ」を掴むのではなく、横ばいの動きを確認してから入るのが定石です。

参照:https://kabutan.jp/stock/chart?code=6758

4. まとめ

ソニーグループの株価下落は、「業績鈍化への過度な懸念」と「割高だった株価の修正」が同時に起こった結果と言えます。

- 短期的には:

- 下降トレンドが強いため、安易な買いは控えるべき局面です。

- テクニカル的には $3,100$ 円台までの押し目を覚悟しつつ、 3,500円を回復する動きを待ちましょう。

- 中長期的には:

- ソニーの持つ圧倒的なコンテンツIPとセンサー技術の優位性は揺らいでいません。

- 現在の調整は、数年後の成長に向けた「絶好の仕込み場」になる可能性を秘めています。

目先の株価変動に惑わされず、次なる成長シナリオが描けるタイミングを冷静に見極めていきましょう。

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/