皆さん、こんにちは!今週も株式投資お疲れ様でした。

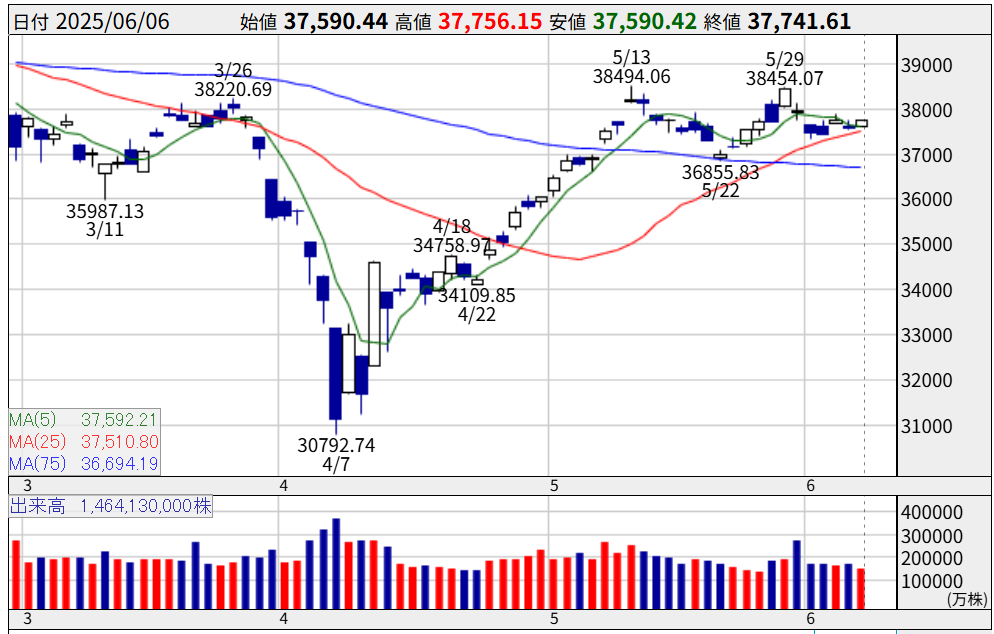

2025年6月第1週(6月2日~6月6日)の株式市場は、日経平均株価が週間ベースで見ると上昇し、週末には3万7700円台を回復するなど、底堅さを見せる展開となりました。

特に、外国為替市場における円安の進行が、相場全体を支える重要な要因として機能した場面が見受けられました。

今週は、米国の重要な経済指標、特に雇用統計の発表があり、これらの内容が市場のムードを左右しました。

また、市場の資金は特定のセクターへと活発に流入し、これらの分野の今後の動向が一層注目されています。

このブログでは、まず今週のマーケットの動きを分かりやすく振り返ります。

次に、特に資金が集まり注目された人気セクターを深掘りして分析し、最後に、来週以降の相場展開と、引き続き株価の成長が期待できそうなセクターについて考察していきます。

ぜひ最後までお付き合いください!

I. 今週のマーケット振り返り(2025年6月2日~6月6日)

A. 主要指数の動き

今週の日本の株式市場は、週初にやや方向感を探る動きも見られましたが、週末にかけては持ち直す展開となりました。

日経平均株価 (Nikkei 225):

週初は3万7600円台でのスタートとなりましたが、週の半ばには一時3万7800円台後半まで上昇する場面もありました 。

その後、若干の調整を挟みつつも、週末6月6日(金)には、前日の米国株安にもかかわらず、円安進行を好感し反発。

この結果、週間の始値(6月2日:37,651.18円)と比較して終値(6月6日:37,741.61円)は上昇し、市場の底堅さを示しました。

週を通じて3万7000円台半ばを維持し、週末にかけて円安が支えとなり買い戻しが入った形です。

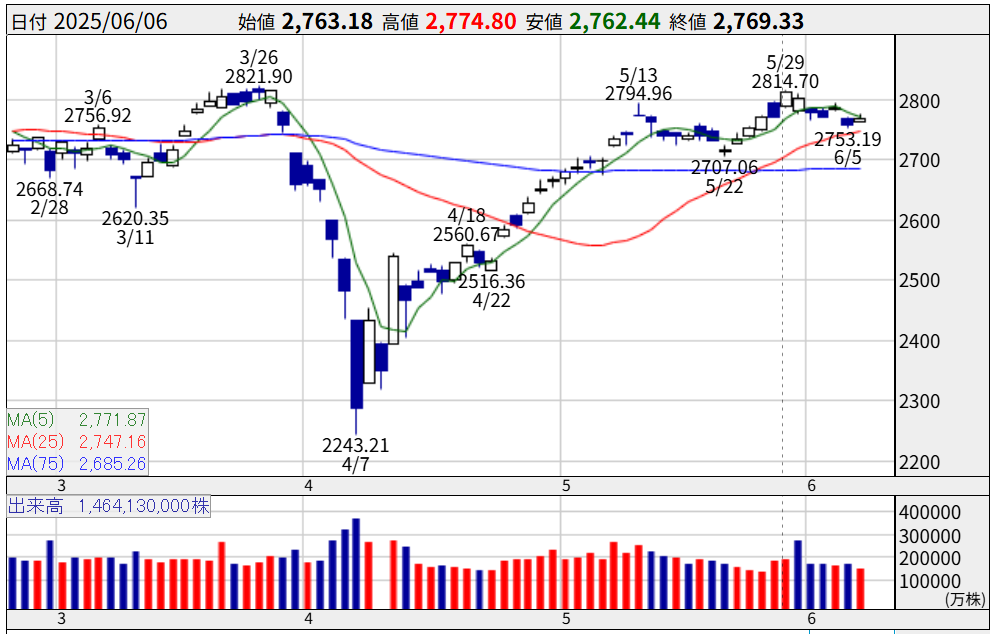

TOPIX (Tokyo Stock Price Index):

TOPIXも日経平均株価と概ね連動した動きを見せました。

6月2日(月)の始値2,783.94ポイントに対し、6月6日(金)の終値は2,769.33ポイントとなり、週間ではわずかに値を下げたものの、2700ポイント台後半という一定のレンジ内で推移し、市場全体の安定感に寄与しました 。

TOPIXの動きからは、幅広い銘柄に買い戻しが入ったことがうかがえます。

表1: 主要株価指数の週間パフォーマンス(2025年6月2日~6月6日)

| 指数名 | 週間始値(6/2) | 週間高値 | 週間安値 | 週間終値(6/6) | 週間騰落率(%) |

|---|---|---|---|---|---|

| 日経平均株価 | 37,651.18円 | 37,868.42円 | 37,320.72円 | 37,741.61円 | +0.24% |

| TOPIX | 2,783.94 pt | 2,793.69 pt | 2,753.19 pt | 2,769.33 pt | -0.53% |

B. 主な市場変動要因

今週の株式市場の動きには、いくつかの重要な要因が影響しました。

米国経済指標(特に雇用統計)の影響:

週後半、市場の最大の注目材料となったのは、6月6日(金)に発表された米国の5月雇用統計でした。

結果は、非農業部門雇用者数が市場予想の12.5万人増(の予想値)を上回る13.9万人増となり 、米労働市場の依然とした底堅さが示されました。また、失業率は4.2%で市場予想と一致しました。

この強い雇用統計の結果は、外国為替市場でドル買いを誘い、円安が進行する主な要因となりました。

このような米国の強い経済データは、連邦準備制度理事会(FRB)が利下げを急がない、いわゆる「より高く、より長く (higher for longer)」という金融政策スタンスを市場に再認識させる効果があります。

そのため、強い米雇用統計を受けてFRBの利下げ開始時期が後ずれするとの観測が強まりました。。。

米国経済の堅調さが確認されることで、FRBによる早期の利下げ期待が後退し、結果として日米金利差の観点からドルが買われやすくなります。

その他国内外の注目ニュース:

週内には他にも市場の関心を集める可能性のある材料がありました。

米国の鉄鋼・アルミニウム製品に対する追加関税の動向は、引き続き注視されました。

米中通商摩擦の影響は日本企業にとって懸念材料の一つであり 、米国の関税引き上げが関連する日本企業の業績に悪影響を及ぼす可能性も指摘されています 。

また、欧州中央銀行(ECB)は6月5日に政策金利を発表しました 。これらの国際的な金融政策の動向も、グローバルな資金の流れを通じて間接的に日本市場に影響を与えます。

市場は円安という好材料に支えられつつも、貿易摩擦といった国際的な不確実要因が意識されており、投資家はこれらのバランスを取りながらの対応を迫られています。

II. 資金が流入した人気セクター分析

A. 今週値上がりした注目セクター

今週の東京株式市場では、東証33業種の中でいくつかのセクターが特に投資家の注目を集め、活発な資金流入を背景に株価が上昇しました。

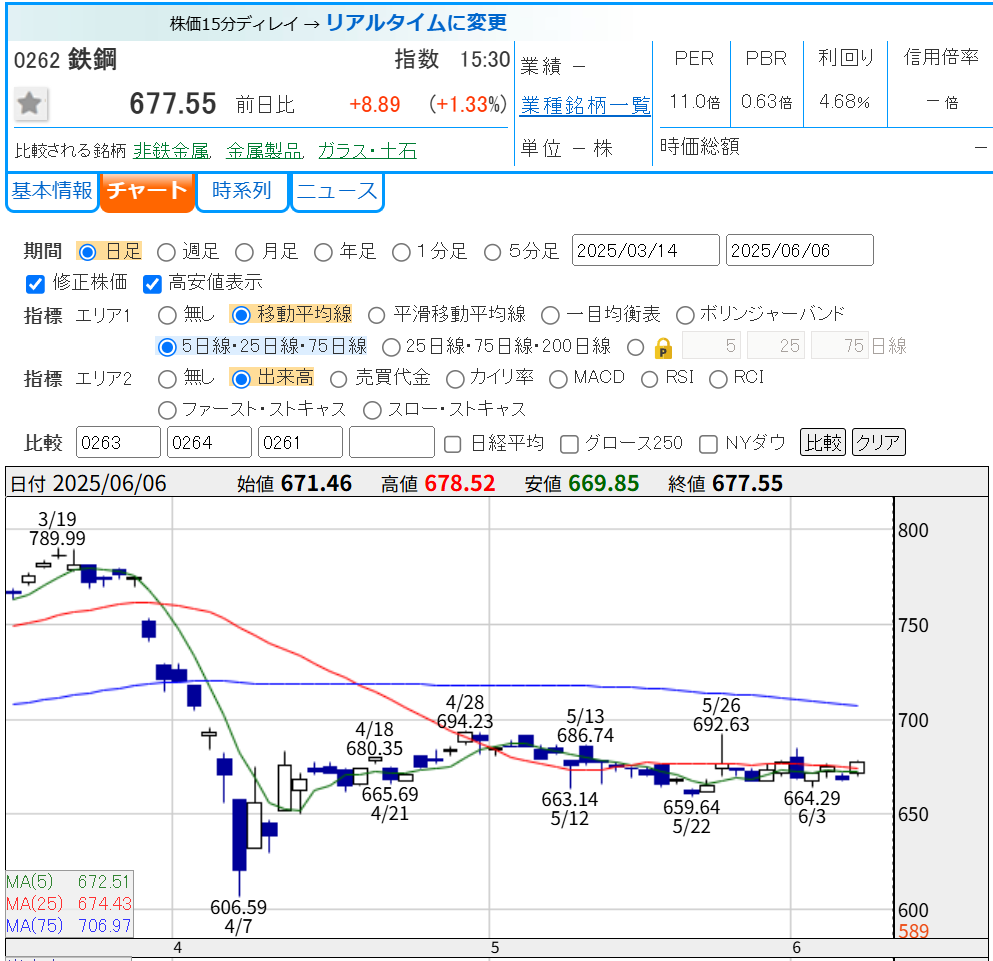

日々のデータからは、「倉庫・運輸関連」、「鉱業」、「鉄鋼」といったセクターが市場全体のパフォーマンスを上回る動きを見せた日が目立ちました 。

例えば、6月4日には倉庫・運輸関連セクターが+2.73%、鉱業セクターが+1.12%と高い上昇率を記録しました 。

また、週末6月6日には鉄鋼セクターが+1.33%、倉庫・運輸関連セクターが+1.15%と、引き続き堅調な動きを見せています 。

これらのセクターの具体的な週間騰落率を算出するための完全なデータは限定的ですが、日々の値動きから、これらの分野が今週の注目株であったことは明らかです。

表2: 今週特に上昇が目立った主なセクター(東証33業種より、2025年6月2日~6月6日)

| 業種名 | 注目された日と上昇率の例 |

|---|---|

| 倉庫・運輸関連 | 6/4: +2.73% , 6/6: +1.15% |

| 鉄鋼 | 6/6: +1.33% |

| 鉱業 | 6/4: +1.12% |

B. 主要上昇セクターの深掘り

1. 倉庫・運輸関連セクター

今週、市場で際立った強さを見せたのが倉庫・運輸関連セクターです。この背景には複数の要因が考えられます。

まず、物流は経済活動の根幹を成すため、経済が活発化すれば物流量が増加し、同セクターの企業業績向上への期待が高まります。現在の円安基調も、輸出量の増加を通じて物流需要を刺激するとの見方につながっています。

さらに重要なのは、このセクターにおけるデジタルトランスフォーメーション(DX)やAI導入による効率化への期待です。

具体例として、三井倉庫ホールディングス(9302)が経済産業省と東京証券取引所が共同で選定する「DX注目企業2025」に選ばれたとの報道がありました 。

三井倉庫ホールディングスは、その他にも倉庫作業の負担を軽減する電動パワーリフターの導入を進めるなど 、近代化への取り組みが目立ちます。

これらの技術革新は、コスト削減やサービス品質の向上に直結し、投資家の関心を引き付けています。世界的に見ても、生成AIブームといった技術トレンドは市場のテーマとなっており 、こうした先進技術を積極的に取り入れるセクターへの評価が高まる傾向があります。

このように、倉庫・運輸セクターの最近の株価上昇は、単なる景気循環的な回復期待だけでなく、テクノロジー導入による構造的な変革と効率性の飛躍的向上への期待感が織り込まれ始めていることの表れと言えるでしょう。

2. 鉱業セクター

鉱業セクターも今週、堅調な値動きを見せました。このセクターの株価は、主に資源価格の動向に左右されます。

ブレント原油価格は6月6日時点で1バレル=66ドル台で推移しており 、一定の底堅さを示しています。これは、産油国の生産調整や世界経済の緩やかな回復期待などが背景にあると考えられます。

また、インフレ懸念が高まる局面では、実物資産である資源やそれに関連する企業の株式が、物価上昇リスクをヘッジ(回避)する手段として選好される傾向があります。

したがって、鉱業セクターへの投資家の関心は、足元のコモディティ価格の堅調さに加え、将来的な資源確保の重要性という長期的な戦略的視点も反映していると考えられます。

エネルギー移行が進む中で、特定の重要鉱物を扱う企業は、持続的な成長が期待できる分野として注目されるでしょう。

3. 鉄鋼セクター

鉄鋼セクターも今週、市場の注目を集め、6月6日には業種別値上がり率で上位に入るなど、力強い動きを見せました。

鉄鋼セクターの株価は、国内外の建設需要や自動車生産の動向といった主要な需要先の景況感に大きく影響されます。

むしろ、米国の通商政策が市場の思惑を呼んだ可能性が考えられます。報道によると、米国で鉄鋼・アルミニウム製品に対する関税を倍増する方針が示された際、米国の鉄鋼株が上昇したとされています。

このような動きは、世界の鉄鋼市況や日本の鉄鋼メーカーの競争環境に間接的な影響を与える可能性があり、投資家がこれを意識した可能性があります。

ただし、米国の関税強化は日本の関連企業にとっては業績悪化の懸念材料ともなり得るため 、影響は一様ではありません。

このセクターの動きは、しばしば広範な産業活動のバロメーターと見なされますが、同時に特有の政策や競争力学にも左右される点に留意が必要です。

参照:https://kabutan.jp/warning/?mode=9_1

III. 来週以降の株価展望:伸びそうなセクターは?

A. 今後注目すべき材料

来週以降の株式市場の方向性を占う上で、いくつかの重要な経済イベントや指標が控えています。

主要経済イベント(日米金融政策決定会合など): 最大の注目点は、日米の中央銀行が相次いで開催する金融政策決定会合です。

- 日本銀行 金融政策決定会合(6月16日~17日) :

- 市場の関心は、日本銀行が国債買い入れの減額方針を具体的に示すかどうか、そして今後の金融政策正常化への道筋についてどのようなメッセージを発するかに集まっています。

- 米連邦公開市場委員会(FOMC)(6月17日~18日) :

- 政策金利の据え置きがほぼ確実視されていますが 、同時に公表される経済見通し(SEP)や、FOMC参加者の政策金利見通しを示すドット・プロットが注目されます。

- また、パウエルFRB議長の記者会見での発言内容から、将来の利下げ開始時期に関する手がかりを探ろうとする動きが活発になるでしょう 。市場はFRBのシグナルに非常に敏感になっています 。

- その他重要経済指標: 上記の金融政策イベント以外にも、米国の経済指標の発表が続きます。

- 特に、6月11日発表予定の5月消費者物価指数(CPI)や、6月17日発表予定の5月小売売上高 は、米国のインフレ動向や個人消費の強さを示す重要なデータであり、市場のセンチメントを大きく左右する可能性があります。

表3: 今後の主な注目経済イベント・指標

| 日付 | 国・地域 | イベント/指標名 | 前回値 (例) | 注目ポイント/潜在的影響 |

|---|---|---|---|---|

| 6月11日 | 米国 | 5月 消費者物価指数 (CPI) | 2.30% | インフレの鎮静化が進むか、FRBの金融政策判断に影響。 |

| 6月16日-17日 | 日本 | 日銀金融政策決定会合 | 政策金利 0.50% | 国債買入減額の具体策、追加利上げへの示唆の有無。 |

| 6月17日 | 米国 | 5月 小売売上高 | 6,250.38億ドル | 個人消費の強弱を示し、景気認識に影響。 |

| 6月17日-18日 | 米国 | 連邦公開市場委員会 (FOMC) | 政策金利 4.25% | 経済見通し、ドット・プロット、パウエル議長会見。利下げ時期の手がかり。 |

| 6月20日 | 日本 | 5月 全国消費者物価指数 (除く生鮮) | 3.50% | 国内物価の動向、日銀の政策判断材料。 |

参照:https://equity.jiji.com/economic_calendar

B. 期待セクター予測

上記の注目材料を踏まえ、来週以降も株価の伸長が期待できそうなセクターをいくつか考察します。

1. 引き続き「倉庫・運輸関連セクター」に注目:

- 理由:

- DX・省力化投資の継続的評価:

- このセクターで進行中のデジタルトランスフォーメーションや省力化投資は、構造的な課題である人手不足への対応と業務効率の大幅な向上を目指すものであり、市場からの評価が継続すると考えられます。

- このセクターへの投資は、個々の企業の業績向上への期待だけでなく、日本の経済活動全体を支える重要なインフラとしての役割に着目したものとも言えます。

- DX・省力化投資の継続的評価:

2. 「半導体関連セクター」の再評価の可能性:

- 理由:

- AI市場拡大に伴う根強い需要:

- 生成AIの急速な普及 をはじめとして、AI処理に特化した高性能半導体の需要は中長期的に拡大し続けると見込まれます。

- 世界的な半導体市場のサイクルが底を打ち、回復局面に向かっているとの見方も意識されやすいでしょう。

- 国内生産拠点の強化と政府支援:

- 日本政府による積極的な支援策を背景に、国内での半導体工場の新設や既存拠点の能力増強といった投資が活発化しています。

- これは、半導体製造装置メーカーや高品質な素材を提供するメーカーにとって大きなビジネスチャンスとなります。

- 金利動向次第ではグロース株への資金回帰も:

- 将来的にFRBが利下げサイクルに入り、世界の長期金利が低下するような局面では、半導体関連のような成長期待の高いグロース(成長)株に再び資金が向かいやすくなる可能性があります。

- AI市場拡大に伴う根強い需要:

3. 内需関連(小売、サービスなど)の選別物色:

- 理由:

- 賃上げの浸透と個人消費の回復期待:

- 今年の春闘では多くの企業で高い水準の賃上げが実現しました。

- この効果が徐々に家計に浸透し、個人消費を押し上げることが期待されます。

- 足元の個人消費は小幅ながらもプラスを維持しているとのデータもあります。

- インバウンド需要の持続的な恩恵:

- 円安は外国人観光客にとって日本旅行の魅力を高めており、インバウンド(訪日外国人旅行)に関連する小売業やサービス業(宿泊、飲食、交通など)は引き続き恩恵を享受できると見込まれます。

- 価格転嫁の進展度合い:

- 原材料費や人件費の上昇分を、サービスや商品の価格に適切に転嫁できている企業は、厳しい事業環境下でも収益性を確保しやすくなります。

- ただし、国内消費の回復は一様ではない可能性があります。賃金上昇は実現しつつも、依然として物価上昇圧力も存在するため 、消費者はより慎重に支出先を選ぶ傾向が強まることも考えられます。

- そのため、内需関連セクターの中でも、変化する消費者のニーズを的確に捉え、インバウンド需要を確実に取り込める企業や、独自の強みで価格決定力を持つ企業などが選別されて物色される展開となるでしょう。

- 賃上げの浸透と個人消費の回復期待:

おわりに

今週(2025年6月2日~6月6日)の株式市場は、米国の経済指標や為替相場の変動に影響を受けながらも、日経平均株価は週間ベースで上昇し、市場の底堅さを示す結果となりました。

特に、倉庫・運輸関連、鉱業、鉄鋼といったセクターが市場の注目を集め、活発な資金が流入した様子がうかがえました。

来週は、日本銀行の金融政策決定会合と米国のFOMCという、金融市場にとって非常に重要なイベントが連続して控えています。

このブログが、皆さんの投資判断の一助となれば幸いです。来週も市場と向き合い、共に頑張りましょう!

また、銘柄選択の方法(スクリーニング)や株についての記事も書いているので参考にしていただければ!

https://blog-hero.com/